Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Mit dem Rentenrechner die Rente ausrechnen

Was kommt am Ende raus, wenn du einmal im Ruhestand bist? Wie viel monatliche Rente steht dir zu? Und wie groß ist deine Rentenlücke? Mit dem Rentenrechner kannst du das ganz einfach ausrechnen.

Mach jetzt den Rentencheck

So funktioniert der Rentenrechner

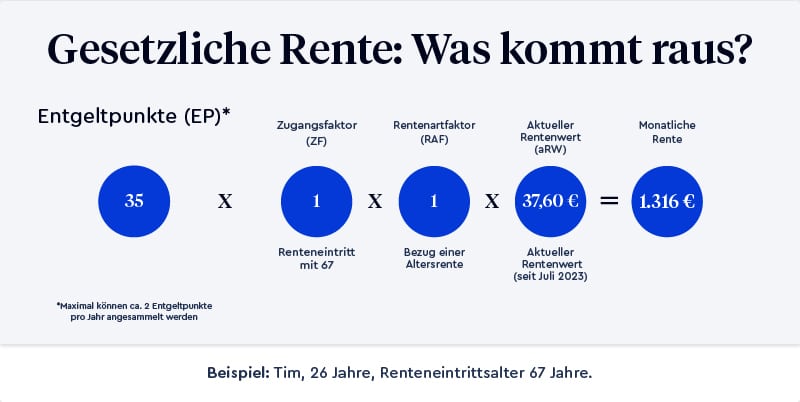

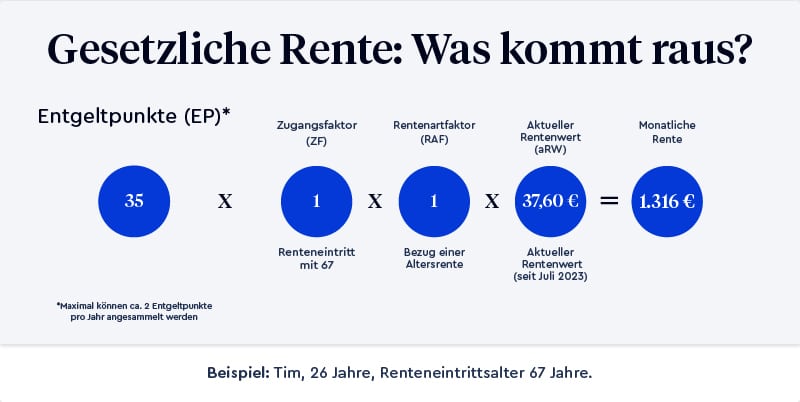

Um deine spätere Rente zu ermitteln, nutzt der Onlinerechner dieselbe Formel wie die Deutsche Rentenversicherung. Er bestimmt auf Basis deines Geburtsdatums das Jahr deines voraussichtlichen Renteneintritts und nimmt für die Berechnung an, dass sowohl dein Gehalt als auch das Durchschnittsentgelt, welches zum Berechnen der Entgeltpunkte relevant ist, bis zum Ruhestand gleichbleibt. Die berechneten Entgeltpunkte werden dann mit dem aktuellen Rentenwert multipliziert. Heraus kommt eine Prognose über deine spätere Rentenhöhe.

(Stand Juni 2023)

Wichtig zu wissen ist:

Der Rentenrechner trifft eine Prognose auf Basis der aktuellen Daten und nimmt an, dass diese bis zum Renteneintritt konstant bleiben. Je weiter du noch vom Renteneintritt entfernt bist, desto unwahrscheinlicher ist das jedoch. Dein Gehalt wird sich verändern, aufgrund von Beförderungen, inflationsbedingten Gehaltsanpassungen, Jobwechseln oder aufgrund eines Wechsels von Voll- in Teilzeit und umgekehrt. Es bleibt ebenso wenig stabil wie das Durchschnittsentgelt, das ebenso jährlich steigt wie der aktuelle Rentenwert. Auch die bisher angesammelten Rentenpunkte werden hier nicht erfasst. Sinn des Rentenrechners ist es, dir zu zeigen, wo du aktuell stehst und welche Weichen du stellen musst, um nicht in die Falle Altersarmut zu tappen.

Als Standard wird das Renteneintrittsalter 67 angenommen. Es gibt jedoch auch die Möglichkeit, früher in Rente zu gehen. Das geht in der Regel jedoch nicht abschlagsfrei. Für jeden Monat, den du vor Erreichen des 67. Lebensjahres in Rente gehst, verringert sich deine Rente dauerhaft um 0,3 Prozentpunkte. Abschlagsfrei kann derzeit nur früher in Rente gehen, wer mindestens 45 Beitragsjahre vorzuweisen hat. Frühestens kannst du mit 63 in Rente gehen. Der Rentenrechner weist aus, welche Abschläge du bei einem Renteneintritt mit 63 und mit 65 in Kauf nehmen müsstest.

Neben einer Prognose über die Höhe deiner späteren Rente gibt der Rentenrechner außerdem einen Wert für die Erwerbsminderungsrente und die Hinterbliebenenrente aus. Eine Erwerbsminderungsrente erhältst du, wenn du für mindestens 6 Monate nicht mehr in der Lage bist, einer Tätigkeit für mehr als 3 Stunden am Tag nachzugehen.

Beim ausgewiesenen Wert ist jedoch doppelte Vorsicht geboten:

Zum einen kann deine tatsächliche Erwerbsminderungsrente geringer ausfallen als im Rentenrechner angegeben. Dann nämlich, wenn du schon seit einigen Jahren im Berufsleben stehst und sich dein Gehalt seitdem verändert hat. Auch musst du für einen Anspruch mindestens 5 Jahre in die gesetzliche Rentenversicherung eingezahlt haben. Gleiche das Ergebnis daher unbedingt mit deiner Renteninformation ab, die du jährlich von der Deutschen Rentenversicherung zugeschickt bekommst.

Die Erwerbsminderungsrente ist außerdem nicht gleichzusetzen mit einer Rente aus einer Berufsunfähigkeitsversicherung (BU). Denn während du eine Rente aus einer BU schon dann bekommst, wenn du deinen eigenen Job nicht mehr ausüben kannst, erhältst du eine Erwerbsminderungsrente erst, wenn du überhaupt keinem Job mehr nachgehen kannst. Bevor du also eine Auszahlung erhältst, wird man dich auf irgendeine Tätigkeit verweisen, unabhängig davon, ob diese deiner Qualifikation und deiner gewohnten Bezahlung entspricht. Sichere dein Einkommen darum lieber direkt mit einer Berufsunfähigkeitsversicherung ab.

Die Hinterbliebenenrente wird im Falle deines Todes an deinen Ehepartner oder deine Ehepartnerin ausgezahlt. Höhe und Dauer der Auszahlung ist von verschiedenen Faktoren abhängig wie beispielsweise vom Alter des/der Hinterbliebenen.

Mit der privaten Rentenversicherung die Rentenlücke schließen

Damit du dein Leben auch im Ruhestand unbeschwert verbringen kannst, ist es unerlässlich, dass du deine Altersvorsorge mit einer privaten Rentenversicherung aufbesserst. Viele Wege führen dabei zum Ziel, so auch die Anlage in Aktien oder ETFs oder der Erwerb einer selbstgenutzten Immobilie. Die größten Vorteile genießt du aber, wenn du dein Geld in einer Versicherung anlegst, denn eine Altersvorsorge, die im Rahmen einer Versicherung betrieben wird, wird vom Staat besonders gefördert. Du hast Fragen dazu? Kein Problem – unsere CLARK Expert:innen verschaffen dir einen Überblick und beraten dich individuell und unverbindlich!

Vorteile der privaten Rentenversicherung

Einzahlung

Eine dieser Versicherungen ist die private Rentenversicherung. Bei keiner anderen Altersvorsorge, sei es Riester-Rente, Rürup-Rente oder betriebliche Altersvorsorge, ist die persönliche Flexibilität so hoch wie bei der privaten Rentenversicherung. Du entscheidest, ob du Beiträge monatlich, jährlich oder in unregelmäßigen Einmalzahlungen leisten möchtest. Statt der üblichen sogenannten aufgeschobenen Rentenversicherung erlaubt die Private Rentenversicherung auch das Modell der sogenannten Sofortrente, bei der ein einmaliger hoher Geldbetrag in die Versicherung eingezahlt und dir sofort als lebenslange Rente wieder ausgezahlt wird. Ein solcher Geldbetrag kann aus einem Immobilienverkauf oder einer Erbschaft stammen. Damit lohnt sich eine private Rentenversicherung auch noch in fortgeschrittenem Lebensalter, wenn Ansparen über monatliche Beiträge fast zu spät für eine Private Rente ist.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Angebot erhaltenGeldanlage

Auch bei der Geldanlage genießt du alle Freiheiten. Je nachdem, ob du eher sicherheits- oder chancenorientiert bist, entscheidest du, ob du dein Geld eher in klassischen Anlageprodukten wie einer Versicherung mit Überschussbeteiligung und ggf. sogar mit Garantiezins anlegen willst, oder ob du komplett in Aktien und Fonds wie beispielsweise ETFs investierst. In welche Anlageklassen du dabei investierst, kannst du genauso frei entscheiden wie darüber, ob du dich mit einer Beitragsgarantie gegen Kursschwankungen absichern möchtest.

Auszahlung

In der Regel erfolgt die Auszahlung aus der Rentenversicherung in Form einer Rente, die dir für den Rest deines Lebens gezahlt wird und deine gesetzliche Rente unterstützt. Genauso kannst du dich aber auch entscheiden, dir das angesparte Geld auf einen Schlag oder in jährlichen Raten auszahlen zu lassen.

Auch der Zeitpunkt ist frei wählbar. Während andere Rentenversicherungen an ein festes Alter gebunden sind und du eine Rente aus einer Rürup-Rente beispielsweise nicht vor dem 62. Lebensjahr in Anspruch nehmen kannst, eine Rente aus Riester- oder Betriebsrente häufig nicht vor 67, legst du bei der Privaten Rentenversicherung den für dich persönlich besten Zeitpunkt für deine private Rente fest. Dieser kann auch vor 62 oder weit nach deinem Renteneintritt liegen. Die einzige Voraussetzung ist, dass der Vertrag mindestens zwölf Jahre bestanden hat.

Steuern

Um mehr Menschen dazu zu bewegen, auch privat fürs Alter vorzusorgen, fördert der Staat Versicherungen, die speziell dem Zweck dienen, Menschen in der Rente abzusichern. Das ist im Vergleich dazu bei anderen Formen der Vermögensbildung, etwa bei privaten Aktieninvestments oder beim Erwerb einer Immobilie, nicht der Fall.

Die Private Rentenversicherung wird häufig als die einzige Altersvorsorge bezeichnet, die vom Staat nicht gefördert würde, aber das stimmt so nicht. Sie wird zwar im Gegensatz zu Riester-Rente, Rürup-Rente oder betrieblicher Altersvorsorge nicht in der Ansparphase gefördert, du kannst Beiträge nicht von der Steuer absetzen und erhältst keine Zulagen wie bei der Riester-Rente, dafür ist sie aber die einzige Versicherung, die in der Auszahlphase eine Förderung erfährt. Auch bei der Kapitalanlage ist sie bessergestellt als beispielsweise ein ETF-Sparplan.

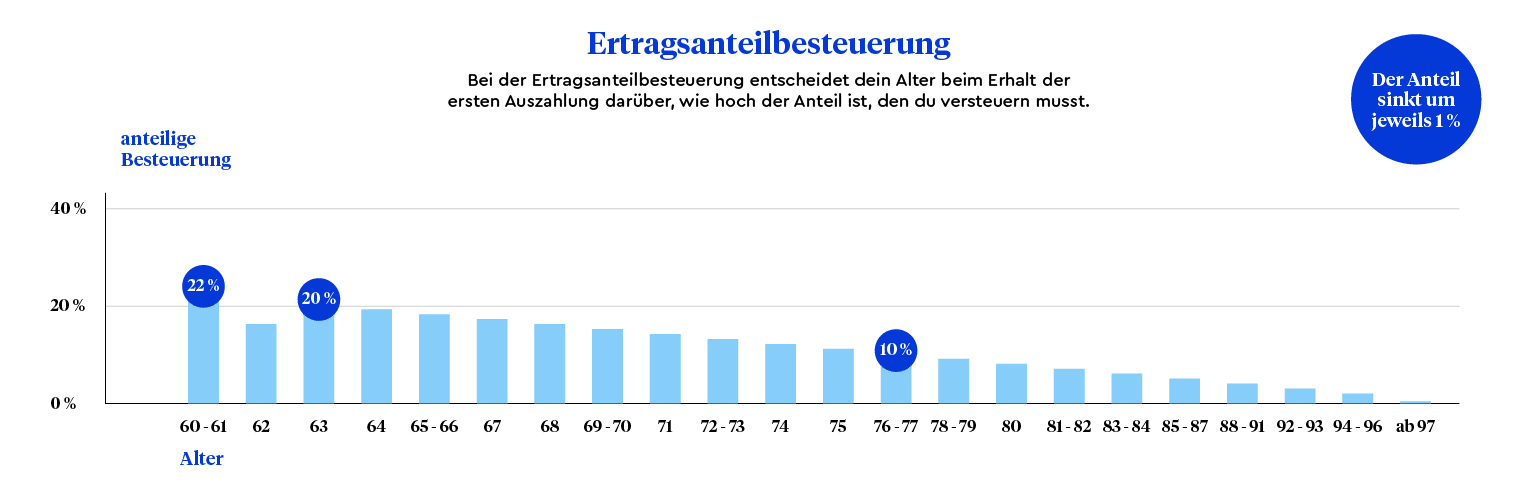

Und es geht noch weiter: Während alle anderen Rentenversicherungen im Rentenbezug voll versteuert werden müssen und bei der Betriebsrente sogar die vollen Kranken- und Pflegeversicherungsbeiträge anfallen, wird eine Rente aus einer Privaten Rentenversicherung nur mit dem sehr viel günstigeren Ertragsanteil besteuert. Wie hoch dieser Anteil ist, hängt von deinem Alter ab, wenn du die private Rente das erste Mal beziehst. Bist du bei Erstbezug 67 Jahre alt, beträgt der Steuersatz 17 %. Heißt: Nur auf 17 % der Auszahlung werden überhaupt Steuern erhoben. Beziehst du die Rente früher, ist dieser Steuersatz höher, beziehst du sie erst später, sinkt der Anteil der zu versteuernden Einkünfte.

Bei Kapitalauszahlungen fällt stattdessen die Kapitalertragssteuer an, die auch bei Zins- oder Aktiengewinnen zum Tragen kommt. Allerdings muss im Versicherungsmantel nur die Hälfte der Erträge versteuert werden. Hast du zum Beispiel 50.000 € angelegt und 50.000 € Gewinn gemacht, müsstest du 25 % Steuern auf die vollen 50.000 € bezahlen, wenn du diesen Gewinn im Rahmen eines ETF-Sparplans gemacht hättest. Im Rahmen der Privaten Rentenversicherung musst du nur auf die Hälfte dieses Gewinns, also auf 25.000 €, 25 % Kapitalertragssteuer bezahlen.

Keine Kosten fürs Umschichten

Hast du deine Private Rentenversicherung fondsbasiert aufgebaut, kannst du frei wählen, in welche Wertpapiere du dein Geld investieren möchtest. Möchtest du diese Anlagestrategie zwischenzeitlich ändern, möchtest du beispielsweise einen Teil deines Geldes von chancenorientierten in mehr sicherheitsbasierte Wertpapiere umschichten, fallen im Rahmen einer Versicherung keine Kapitalertragssteuern dabei an. Dadurch unterscheidet sich die Private Rentenversicherung erheblich von privaten Sparplänen, wo auf jeden Aktienverkauf Kapitalertragssteuern anfallen.

FAQ zum Rentenrechner

Warum ist der Rentenrechner so wichtig?

Wir haben es alle schon einmal gehört: Die gesetzliche Rente allein reicht nicht aus, damit wir unser Leben auch als Rentner:innen so fortführen können, wie gewohnt! Entsprechend wichtig ist eine präventive Rentenberechnung, damit du für dich ausrechnen kannst, wie viel Einkommen du als Senior:in einkalkulieren und zur Wunschrente noch beisteuern musst. Zudem musst du gegebenenfalls Abschläge bei vorzeitigem Renteneintritt bedenken und die Tatsache, dass das weibliche Geschlecht oft noch benachteiligt wird, wenn es zwischendrin lange Kinder-Care-Zeiten gab. Mithilfe der Eingabe weniger Daten gelingt dir hier die Berechnung deiner Ruhestandsversorgung.

Wie genau ist der Rentenrechner?

Der Rentenrechner berechnet deine Rente auf Basis deines heutigen Gehalts und deines Alters. Er nutzt dazu dieselbe Formel wie die gesetzliche Rentenversicherung. Wie bei allen Prognosen ist die Unschärfe aber umso größer, je weiter das Ereignis in der Zukunft liegt.

Denn bis zu deinem Rentenbeginn kann, je nachdem wie alt du heute bist, noch einiges passieren, was Auswirkungen auf dein Gehalt und damit auch auf deine Altersrente hat: Gehaltserhöhungen, Teilzeitarbeit, Elternzeiten, Arbeitslosigkeit, ein Sabbatical, eine Berufsunfähigkeit oder Phasen, in denen du eine:n nahe:n Angehörige:n pflegst: All das verändert deine monatlichen Einkünfte und damit auch deine Rentenversicherungsbeiträge. Deine Rente zu berechnen, bedeutet daher nur, einen Richtwert für deine Eingaben zu haben.

Auch Rentenpunkte, die du in der Vergangenheit bereits erworben hast, fließen hier nicht mit ein. Je länger du also schon im Arbeitsleben stehst, desto größer ist hier die Unschärfe. Die Summe deiner bislang erworbenen Punkte findest du auf der Rückseite des Renteninformationsschreibens, das dir die DRV alle 2 Jahre zuschickt.

Bei der Nettorente werden zusätzliche Einnahmen nicht berücksichtigt. Erzielst du als Senior:in zusätzliche Einnahmen, beispielsweise aus Vermietung oder aus einer AV, haben diese Auswirkungen auf deinen Steuersatz und können die Höhe deiner Nettorente beeinflussen.

Wie überprüfst du deinen Rentenanspruch?

Wenn du erwägst, früher in Rente zu gehen, musst du berücksichtigen, dass du nicht die volle Versorgung erhältst. Somit rückt deine Wunschrente erstmal in die Ferne. Für jeden Monat, den du früher in Rente gehst, fallen Abschläge von 0,3 % an. Angesichts des demografischen Wandels und des sinkenden Rentenniveaus reicht oft die gesetzliche Rente nicht aus, um deinen gewohnten Lebensstandard im Alter zu halten. Daher ist es wichtig, dass du deine Rente rechtzeitig planst und regelmäßig deine Rentenauskunft überprüfst, um einen klaren Überblick über deine Rentenpunkte zu erhalten. Diese wichtigen Daten erhältst du von der Deutschen Rentenversicherung (DRV).

Präventiv kannst du unseren CLARK Rentenrechner nutzen, um dir mit wenigen persönlichen Angaben eine Vorstellung davon zu machen, mit wie viel Rente du später rechnen kannst. Diverse Einstellungen ermöglichen es dir, verschiedene Szenarien durchzuspielen, um deine Rentenberechnung zu personalisieren. So funktioniert er mit folgenden Eingaben:

Schritt 1:

Gib dein aktuelles Monatsnetto und dein Geburtsjahr an. Dein Geschlecht ist dabei irrelevant.

Der Rentenrechner zeigt dir dann an, wie hoch dein Nettoeinkommen kurz vor Rentenbeginn ist, wenn du jährlich 1,6 % mehr Gehalt bekommst.

Schritt 2:

Damit du im Alter keine Abstriche machen musst, sollte deine Rente bei rund 80 % des letzten Nettos liegen.

Der Rentenrechner berechnet dir deine empfohlene Rente.

Schritt 3:

Diese 80 % wirst du mit deiner gesetzlichen Rente niemals erreichen.

Der Rentenrechner verdeutlicht dir, wie viel Geld dir für ein entspanntes Rentnerleben noch fehlt.

Schritt 4:

Willst du die drohende Versorgungslücke schließen, führt kein Weg an einer privaten Altersvorsorge vorbei.

Lass dir dafür ein unverbindliches Angebot von unseren CLARK Versicherungsexpert:innen erstellen. Sie helfen dir, all deine Angaben in ein für dich bestmögliches Vorsorgeprodukt umzumünzen.

Welche Faktoren stecken in der Rentenformel?

Die Rentenformel ist die Formel, mit welcher die Deutsche Rentenversicherung deine individuelle Rentensumme ermittelt. Um diese berechnen zu können, braucht es die folgenden Angaben:

Entgeltpunkte (Rentenpunkte):

Entgeltpunkte ergeben sich, indem man das zu versteuernde Bruttojahreseinkommen durch das Durchschnittsentgelt (Durchschnittseinkommen aller Sozialversicherten) teilt. Beim Durchschnittsentgelt handelt es sich um eine Rechengröße der Sozialversicherung, die einmal per anno bekanntgegeben wird. 2024 beträgt es vorläufig 45.358 €, 2023 lag es bei 43.142 €.

Das eigene Bruttojahreseinkommen darf die Beitragsbemessungsgrenze (BBG) der Rentenversicherung allerdings nicht übersteigen. Die BBG wird jährlich angehoben. 2024 beträgt sie in den alten Bundesländern 90.600 € und in den neuen Bundesländern 89.400 €. Übersteigt dein Einkommen diese Grenze, wird dieser Mehrverdienst bei der Ermittlung deines Anspruchs nicht berücksichtigt. Entsprechend vergrößert sich deine Rentenlücke.

Zugangsfaktor:

Der Zugangsfaktor bezeichnet die Einhaltung der Regelaltersgrenze. Startest du genau in dem Alter in die Regelaltersrente, die gesetzlich für dich vorgesehen ist, so ist der Zugangsfaktor 1. Startest du früher in die Altersruhe, liegt er darüber.

Rentenart-Faktor:

Eine weitere Kennzahl, um deine gesetzliche Rente zu berechnen, ist der Rentenart-Faktor. Handelt es sich bei der Ermittlung der Rentenauszahlung um eine Altersrente, eine Erwerbsminderungsrente oder eine Waisenrente? Die Altersrente wird mit einem Faktor von 1 berechnet.

Aktueller Rentenwert:

Dieser wird stets im Juli berechnet. Mit dem Rentenwert wird die Regelaltersrente an die Lohnentwicklung in Deutschland gekoppelt. Steigen die Löhne, steigt auch sie im Zuge der nächsten Rentenanpassung. Eine Schutzklausel verhindert umgekehrt, dass die Versorgung deinerseits im Ruhestand mit den Löhnen wieder sinken kann. Das war beispielsweise 2021 der Fall. Während sich die Löhne im Zuge der Coronapandemie zurückentwickelten, blieb der Wert stabil. In den neuen Bundesländern stieg er sogar.

Seit Juli 2024 beträgt er bundeseinheitlich 39,32 €. Hier ist die Angleichung zwischen Ost- und Westwerten endlich abgeschlossen.

Wie berechnest du deine Rente?

Du hast es wahrscheinlich auch schon oft gehört: Unsere Gesellschaft überaltert. Wir werden immer älter und gleichzeitig werden immer weniger Kinder geboren. Einer immer größer werdenden Kohorte an Rentner:innen stehen also immer weniger Einzahlende gegenüber. Dadurch sinkt das Rentenniveau, also das Verhältnis zwischen Rentenwert und Durchschnittseinkommen. Es ist zu erwarten, dass das Durchschnittseinkommen in den nächsten Jahrzehnten schneller steigen wird als der jeweils aktuelle Rentenwert. Im Verhältnis zum Durchschnittseinkommen sinkt dieser also dadurch und damit auch dein Rentenanspruch.

(Stand bis Juni 2023)

Zugleich verlierst du noch auf eine 2. Weise: nämlich durch das jährlich steigende Durchschnittseinkommen. Deine Entgeltpunkte ergeben sich aus deinem Bruttojahresgehalt und dem Durchschnittseinkommen. Bleibt dein Bruttojahresgehalt im 2. Jahr in Folge gleich, erwirbst du im zweiten Jahr schon weniger Rentenberechtigung, weil sich das Durchschnittseinkommen mittlerweile erhöht hat. Der resultierende Quotient ist also kleiner.

Bedenkt man noch dazu, dass durch Inflation und Co. die Preise im Alltag steigen, so bist du folglich auch als Senior:in auf die Erhöhung des Wertes, den du als Versorgungskapital benötigst, angewiesen.

Warum braucht es so eine Formel, um deine Rente zu berechnen?

Das deutsche Rentensystem funktioniert nicht wie eine private Vorsorgeversicherung. Dein Geld wird nicht für dich in einer staatlichen AV angelegt und dir dann mit Rentenbeginn ausgezahlt, sondern es ist umlagefinanziert. Die heutigen Erwerbstätigen entrichten Beiträge für die heutigen Ruheständler:innen und gehörst du einmal zu ihnen, erhältst du deine Rente aus den Beiträgen der dann Erwerbstätigen.

Damit sich deine Arbeitsleistung und die Beiträge, die du in die Rentenversicherung eingezahlt hast, aber auch irgendwie in deiner Rentenhöhe widerspiegeln, würden die Beiträge direkt für dich angelegt – gibt es die Rentenpunkte. Deren Summe ist abhängig von deinen Einkünften im Verhältnis zum jeweils gültigen Durchschnittseinkommen. Diese werden dir jährlich gutgeschrieben und ihre Summe bei Renteneintritt schließlich mit dem dann gültigen Rentenwert multipliziert.

Wie kannst du deine Rentenlücke schließen?

Damit du im Alter deinen gewohnten Lebensstandard mit ausreichend Versorgungskapital behalten kannst, solltest du rechtzeitig anfangen, privat für den Lebensabend vorzusorgen. Je früher du beginnst, umso besser. Denn schon kleine Beträge entfalten durch den Zinseszinseffekt, über lange Zeit angelegt, eine große Wucht für dein späteres Versorgungskapital.

Ob Fondssparpläne, Immobilien oder Versicherungen: Vermögensbildung lässt sich auf vielen Wegen betreiben und welche dieser Wege für dich die besten sind, das hängt ganz von deiner individuellen Lebenssituation ab. Doch gerade, wenn es konkret um die Vorsorge fürs Alter geht, ist eine private Vorsorge die zielgenaueste Lösung.

Denn im Gegensatz zu allen anderen Formen der Vermögensbildung werden einige private Altersabsicherungen staatlich gefördert, sodass du entweder mit Zuschüssen oder Steuererleichterungen rechnen kannst. Auch schützen sie dich vor deinem „zukünftigen Ich“. Heißt: Dein Geld wird speziell zum Zweck der AV angelegt. Vor der Pensionierung kommst du nur schwer oder gar nicht an das Geld heran, was dich vor der Versuchung bewahrt, die Absicherung vor Rentenbeginn für andere Ausgaben auf den Kopf zu hauen.

Du kannst zwischen diesen Formen der Altersabsicherung wählen

Rieser-Rente:

Die Riester-Rente, benannt nach ihrem Erfinder Bundesarbeitsminister Walter Riester, sollte die staatlich geförderte private Absicherung für alle sein. Für einen Eigenbeitrag von 4 % des letztjährigen Bruttojahresentgelts (maximal 2.100 € im Jahr) erhältst du dabei staatliche Förderungen von mindestens 175 € jährlich. Hast du Kinder, erhöht sich diese Zulage: Für jedes vor 2008 geborene Kind erhältst du noch einmal 185 € Kinderzulage pro Jahr, für jedes nach 2008 geborene Kind sogar 300 € pro Jahr. Kinderreiche Familien profitieren also besonders von den staatlichen Förderungen. Mit diesem System lässt sich nicht nur fürs Alter vorsorgen, sondern mit dem Modell Wohn-Riester auch für eine selbst bewohnte Immobilie sparen.

Förderberechtigt sind alle, die gesetzlich versichert sind sowie Beamt:innen. Diese Rentenart lohnt sich auch für Geringverdiener:innen, denn der Mindest-Eigenbeitrag beträgt nur 60 € jährlich. Außerdem gilt sie im Fall eines Bürgergeld-Bezugs als Schonvermögen.

Rürüp-Rente:

Die Rürup-Rente, benannt nach dem Wirtschaftsweisen Bert Rürup, ist sozusagen das Pendant für Selbstständige. Da Selbstständige in der Regel nicht in die gesetzliche Rentenversicherung einzahlen, haben sie auch kein Anrecht auf eine Riester-Förderung. Für sie wurde die Rürup-Rente entwickelt, die heute aber auch genauso von gutverdienenden Angestellten genutzt wird.

In der Rürup-Rente, die eigentlich Basisrente heißt, genießen Sparer:innen einen sehr großen Steuerfreibetrag. 2024 lassen sich 100 % der Beiträge bis zu 27.565 € von der Steuer absetzen. Dieser Freibetrag steigt jährlich. Weil von der Basisrente also diejenigen am meisten profitieren, die viel Steuern bezahlen, lohnt sie sich neben Selbstständigen besonders für gutverdienende Angestellte.

Betriebliche Altersvorsorge (bAV):

Die betriebliche Altersvorsorge, auch bAV abgekürzt oder Betriebsrente genannt, wird über den eigenen Arbeitgeber abgewickelt und steht folglich ausschließlich Angestellten offen. Betriebliche Altersvorsorge bezeichnet sowohl eine vertraglich zugesicherte Nebenleistung des Arbeitgebers, bei der dieser sich verpflichtet, zusätzlich zum Gehalt einen bestimmten Beitrag regelmäßig in eine Versicherung abzuführen, die dem Zweck dient, den/die Arbeitnehmer:in fürs Alter abzusichern, als auch den Vorgang der Entgeltumwandlung, bei der du als Arbeitnehmer:in Teile deines unversteuerten Bruttoentgelts in eine Altersvorsorge einzahlen kannst. Während ersteres eine freiwillige Leistung des Arbeitgebers ist, hast du auf letzteres ein gesetzliches Recht.

Der Vorteil: Deine Beiträge werden direkt vom Bruttoentgelt abgezogen. Erst danach wird dein Gehalt versteuert und verbeitragt. Je nach Steuerklasse musst du monatlich nur auf etwa die Hälfte deines Beitrags verzichten. Hinzu kommt häufig noch ein Zuschuss durch den Arbeitgeber von mindestens 15 %.

Ein Beispiel:

Wenn du 100 € einzahlst, bekommst du einen Arbeitgeberzuschuss von 15 €. Wegen des Brutto-Netto-Vorteils musst du netto aber nur auf etwa 50 € verzichten. Auf 50 € netto monatlich verzichten, aber 115 € in der Altersvorsorge ansparen: das lohnt sich!

Private Rentenversicherung:

Die private Rentenversicherung bietet dir im Vergleich zu allen anderen Versicherungen wahrscheinlich die größtmögliche Flexibilität bei der Geldanlage und der Auszahlung. Du kannst frei entscheiden, wie chancenorientiert du dein Geld anlegst und ob du eine Beitragsgarantie vereinbarst oder nicht. Du kannst entscheiden, wie du deine Altersvorsorge ausgezahlt bekommen möchtest, ob als lebenslange Rente, als Kapitalauszahlung oder in Raten, und wann du es ausgezahlt haben möchtest. Während die Rürup-Rente beispielsweise erst ab 62 ausgezahlt werden darf und nur als lebenslange Rente, kannst du eine private Rentenversicherung schon früher beanspruchen.

Dafür ist die private aber auch die einzige, die während der Ansparphase nicht gefördert wird – dafür aber in der Auszahlungsphase. Denn während alle anderen in der Rente voll steuerpflichtig sind, muss die private Rentenversicherung nur mit dem viel niedrigeren Ertragsanteil versteuert werden. Die Summe hängt von deinem Alter bei Erstbezug ab. Wer die private Rente zum ersten Mal mit 67 abruft, muss sie beispielsweise mit 17 % versteuern. Heißt: Bei 100 € monatlicher Rente fallen Steuern nur auf 17 € an.

Leibrente:

Die Leibrente ist eine Rentenform, bei du oder eine Institution regelmäßige Zahlungen an eine andere Person leisten, in der Regel lebenslang. Diese Art der finanziellen Vereinbarung ist oft Teil von privaten Rentenversicherungen oder kann als Teil eines Verkaufs von Eigentum im Austausch für eine lebenslange Rente genutzt werden. Die Höhe der Zahlungen kann fest oder variabel sein, je nach den spezifischen Bedingungen des Vertrags.

Leibrenten bieten den Vorteil einer gesicherten Einkommensquelle bis zum Lebensende des Empfängers, was insbesondere im Alter finanzielle Sicherheit bieten kann. Diese Form der Rente kann besonders nützlich sein, um das Risiko der Langlebigkeit, also das Risiko, das eigene Kapital zu überleben, zu mindern.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.