Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Riester-Rente

Altersvorsorge mit staatlicher Förderung

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Diese Seite im Überblick

- Was ist die Riester-Rente?

- beliebt Wie funktioniert die Riester-Rente und wann ist sie sinnvoll?

- Vor- und Nachteile der Riester-Rente

- Deine Beiträge – unterschiedliche Riester-Varianten

- Wie du dir dein Kapital auszahlen lassen kannst

- Riester-Rente im Test

- Doch kein Riester-Vertrag? Diese Alternativen hast du

- Steuervorteile beim Riester-Renten-Vertrag

Was ist die Riester-Rente?

Privat fürs Alter vorsorgen und damit die fehlende Absicherung der gesetzlichen Rentenleistung ausgleichen, das geht unter anderem mit einer Riester-Rente. Sie trägt den Namen des früheren Arbeitsministers Walter Riester und eignet sich für viele Sparer:innen, ganz gleich ob du Arbeitnehmer:in, geringfügig beschäftigt, ALG-Empfänger:in oder verbeamtet bist. Denn bei der Riester-Rente gibt es 2 besondere Vorteile:

- Deine Einzahlungen werden Jahr für Jahr durch staatliche Zuschüsse gefördert.

- Als Geringverdienende:r kannst du mit dem Sockelbeitrag von 5 € im Monat volle Zulagen erhalten. Weiterhin ist die Riester-Rente Bürgergeld sicher.

Warum für dich an privater Vorsorge kein Weg vorbeiführt

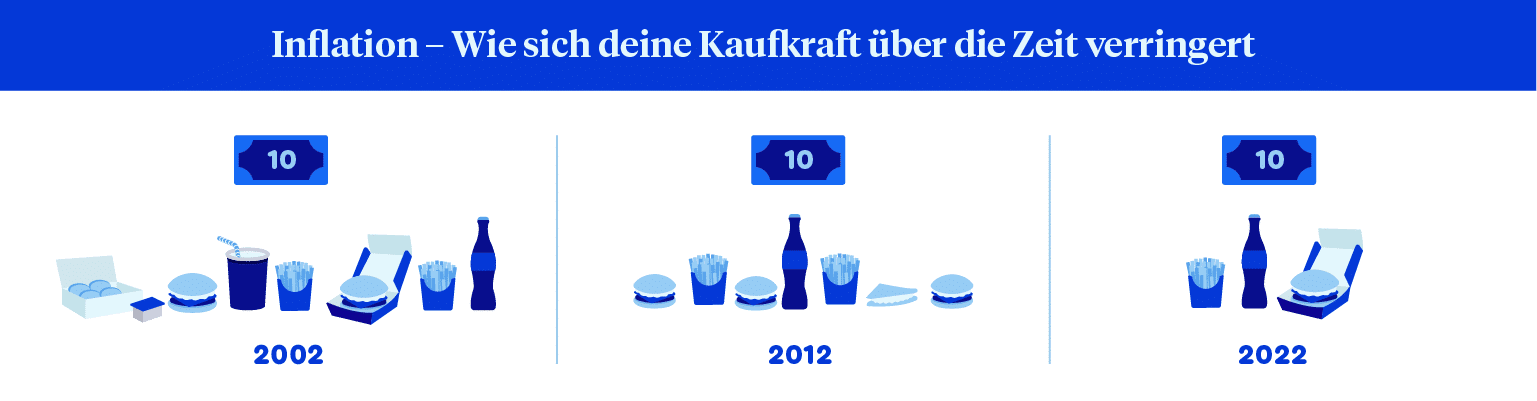

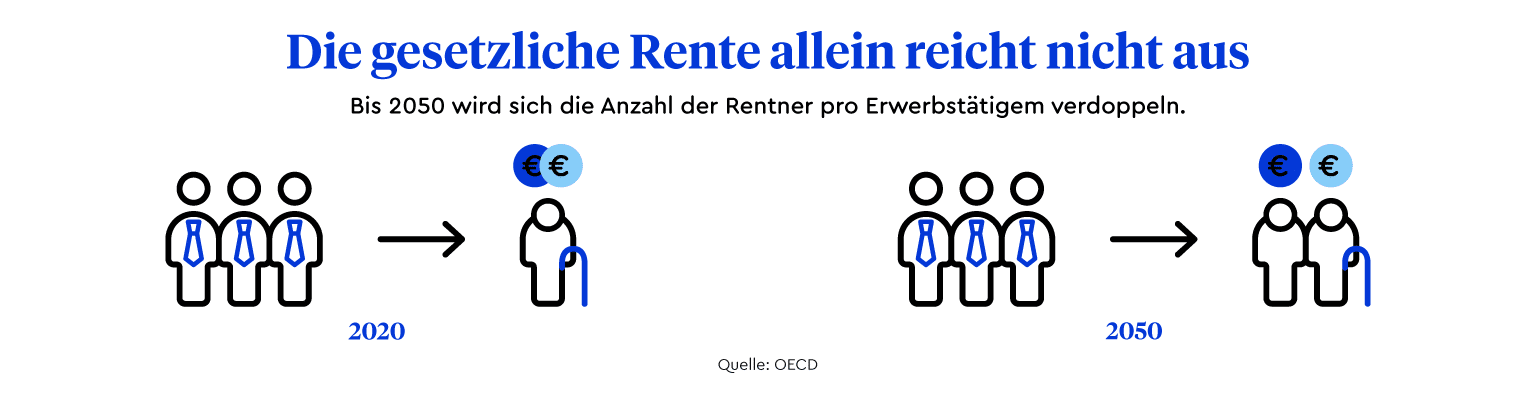

Die gesetzliche Rente reicht nicht aus für ein finanziell sicheres Leben im Alter. Die Inflation hat jährlichen Einfluss auf das eigene Ersparte und verringert den Wert. Die Gesellschaft in Deutschland wird immer älter, wodurch das Rentensystem in sich zusammenfällt. Es beruht auf der Annahme, es gäbe immer genug Arbeitnehmer:innen, die mit ihren Rentenbeiträgen die Rente der aktuellen Senior:innen finanzieren.

Mit den Babyboomern, die in den ersten 2 Jahrzehnten nach dem Krieg geboren wurden, geht derzeit eine zahlenmäßig starke Generation in den Ruhestand, die selbst wenig Kinder bekommen hat. Dank des medizinischen Fortschritts dürfen sich Millionen von Babyboomern – und ihre Familien – zudem über ein langes Rentnerleben freuen.

Das kann auf Dauer nicht funktionieren. Darum wurde das Renteneintrittsalter von 65 auf 67 Jahre angehoben. Zugleich pumpt der Staat Steuermittel in die Rente – schon jetzt jährlich etwa 100 Milliarden Euro, ein Drittel des gesamten Bundeshaushalts.

Gleichzeitig sinkt das Rentenniveau. Dieses gibt an, wie hoch die sogenannte Standardrente im Verhältnis zum Durchschnittsverdienst einer erwerbstätigen Person ist. Standardrente meint die monatliche Rente bei 45 Beitragsjahren zum jeweiligen Durchschnittsverdienst nach Abzug der Sozialabgaben (Kranken- und Pflegeversicherung), aber vor Steuern.

Ein Beispiel: Wer derzeit das deutsche Durchschnittseinkommen von rund 3.780 € brutto monatlich bekommt und 45 Jahre lang in die Rente einzahlt, darf trotzdem kaum mehr als 1.700 € Rente erwarten – vor Abzug der Steuern.

Als Konsequenz daraus wird dir mit der Riester-Rente die Möglichkeit gegeben, regelmäßige Sparbeträge für deine private Altersvorsorge einzuzahlen, bei zeitgleicher staatlicher Förderung und Steuervorteilen in der Ansparphase.

Die Riester-Rente seit 2022

Niedrige Zinsen und die gesetzliche Vorgabe zur Beitragsgarantie ermöglichen es Versicherern derzeit kaum, dir ein attraktives Angebot mit einer Rendite über dem aktuellen Inflationsniveau zu machen. Das kann die Riester-Rente unattraktiv machen, wenn du nicht in besonderem Maße von den Zulagen profitierst.

Schau dir deshalb unbedingt auch die private Rentenversicherung oder die Rürup-Rente an, die vom Problem der niedrigen Zinsen weniger betroffen sind. Und sprich mit unseren CLARK-Expert:innen, wenn du dir unsicher bist.

Wie funktioniert die Riester-Rente und wann ist sie sinnvoll?

Die Riester-Rente bietet als ergänzende Altersvorsorge verschiedene Fördermöglichkeiten. Zu den Zulagen gehören:

- Eine Grundzulage von 175 € pro Jahr,

- Eine Kinderzulage von 300 € jährlich für jedes Kind, das nach 2008 geboren wurde,

- Eine Kinderzulage von 185 € jährlich für jedes Kind, das vor 2008 geboren wurde,

- Einen einmaligen Bonus von 200 €, wenn du zum Zeitpunkt des Vertragsabschlusses unter 25 Jahre alt bist (Berufseinsteigerbonus).

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Hilfe per App

Neben der digitalen Vertragsverwaltung in der CLARK APP: Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Angebot erhaltenWie du die volle Riester-Förderung erhältst

Wenn du jährlich mindestens 4 % deines Vorjahresbruttogehalts oder 2.100 €, falls diese 4 % diesen Betrag übersteigen, einzahlst, qualifizierst du dich für alle staatlichen Zulagen in voller Höhe, abhängig von deiner Förderberechtigung. Für Ehepaare besteht zudem die Möglichkeit, bis zu 4.200 € jährlich als Sonderausgaben steuerlich abzusetzen. Es steht dir frei, über den Betrag von 4 % deines Vorjahresbruttogehalts oder 2.100 € hinaus weitere Zahlungen zu leisten.

Zusätzlich gibt es die Regelung eines Mindestbeitrags, auch bekannt als Sockelbeitrag. Dieser ermöglicht es auch Personen mit geringerem Einkommen, die vollen staatlichen Riester-Zulagen zu beanspruchen. Sollten 4 % deines Vorjahresbruttoeinkommens unter 60 € liegen, reicht es aus, diesen festgelegten Sockelbeitrag von 60 € jährlich einzuzahlen, was einem monatlichen Beitrag von nur 5 € entspricht. Beachte jedoch, dass eine unter dem Mindestbeitrag oder den 4 % deines Vorjahresbruttogehalts liegende Einzahlung zur einer entsprechend anteiligen Auszahlung der staatlichen Zulagen führt.

Direkt, unmittelbar und mittelbar förderfähig

Allerdings kann nicht jede:r von den Riester-Förderungen, die die Riester-Rente attraktiv machen, profitieren. In diesem Fall ist man nicht förderfähig. Hierzu zählen beispielsweise Selbstständige, die nicht in die gesetzliche Rentenversicherung einzahlen.

Personen, die riestern dürfen, sind förderfähig. Unter ihnen wird noch einmal zwischen unmittelbar förderfähigen Personen und nur mittelbar förderfähigen Personen unterschieden. Unmittelbar förderfähig sind die Beitragszahler:innen der Deutschen Rentenversicherung. Dazu gehören neben den meisten festangestellten Arbeitnehmer:innen, geringfügig Beschäftigte (Minijobs) sowie Selbstständige in der Künstlersozialkasse. Auch Beamte und Beamtinnen sind förderfähig, auch wenn sie nicht in die Rentenversicherung einzahlen. Neben diesen unmittelbar förderfähigen Sparer:innen können auch andere Menschen einen Anspruch auf Förderung erwerben. Das gilt vor allem für die Ehegatt:innen beziehungsweise eingetragenen Partner:innen von Riester-Sparenden. Wer mit einem unmittelbar Förderberechtigten verheiratet ist oder in einer eingetragenen Lebenspartnerschaft lebt, gilt als mittelbar förderfähig. Dies ist auch der Fall, wenn du rein rechtlich als nicht förderfähig giltst.

Nicht förderberechtigt sind:

- Studierende

- Selbstständige

- Minijobber:innen, wenn sie von der Versicherungspflicht befreit sind

- Mitglieder in berufsständischen Versorgungen

Damit die staatlichen Zulagen in deinen Vertrag fließen, musst du einen Antrag bei der zentralen Zulagenstelle für Altersvermögen stellen. Um dir den jährlichen Aufwand zu ersparen, ist es sinnvoll, über deinem Anbieter einen Dauerzulagenantrag einzureichen.

Riestern kann sich lohnen: Rechenbeispiele?

Tina Richter verdient pro Jahr 45.000 € und hat keine Kinder. Sie hat Anspruch auf die Grundzulage von 175 €, wenn sie 4 % ihres Einkommens in den Riester-Vertrag investiert. Das wären 1.800 €. Abzüglich der Zulage, die der Staat spendiert, zahlt die 30-Jährige effektiv 1.625 € ein.

Das entspricht einem monatlichen Beitrag von etwa 135,50 €.

Tinas ältere Schwester Irina verdient ebenfalls 45.000 €, hat aber 2 nach 2008 geborene Kinder. Irina erhält somit zusätzlich zu den 175 € Grundzulage stattliche 600 € Kinderzulagen. Irinas persönlicher Beitrag von 1.800 € pro Jahr reduziert sich auf 1.025 €.

Das entspricht 85,50 € pro Monat.

Kostenbeispiel gefällig? Kosten der Riester-Rente mit Kinderzulage

Für ein Kind schlägt der Staat noch einmal 300 € pro Jahr darauf (Achtung: für Kinder, die vor dem 1.1.2008 geboren wurden, werden nur mit 185 € gefördert).

Unser Beispiel: Claudia Port verdient ebenfalls 36.000 € im Jahr. Sie ist Mutter von 2 Kindern, die 2010 und 2012 geboren wurden. Damit bekommt sie die Kinderzulage in zweifacher Höhe.

In Zahlen ausgedrückt:

| Betrag/Posten | Euro |

|---|---|

| 4% des Vorjahresbruttoeinkommens | 1.440 € |

| Grundzulage | – 175 € |

| Kinderzulagen (2 x 300 €) | – 600 € |

| Einzuzahlender Betrag | 665 € |

| Monatlicher Betrag (665 / 12) | 56 € |

Für die Riester-Rente zahlt sie pro Monat mindestens 56 € ein und profitiert von allen Zulagen. Im Vergleich zum ersten Beispiel zeigt sich deutlich, wie viel weniger Familien für ihre Altersvorsorge aufwenden müssen.

Wichtig: Die Kinderzulage zahlt der Staat nur, solange ein Anspruch auf Kindergeld besteht. Fällt dieser weg, ist es auch mit der Förderung vorbei. Dein optimaler Plan inklusive Kinderzulage erhältst du gerne von unseren Expert:innen.

Steuervorteile beim Riester-Renten-Vertrag

Theoretisch kannst du in deinen Riester-Vertrag so viel einzahlen, wie du möchtest. Von der Steuer kannst du davon maximal 2.100 € absetzen. Den Betrag für die Riester-Rente erfasst du in den Steuerformularen unter den „Sonderausgaben“.

Das Finanzamt prüft über die sogenannte Günstigerprüfung, was für dich besser ist: die Zulagenzahlungen oder die Steuerersparnisse. Unsere Berater:innen können dir darüber hinaus mehr Infos geben.

Sind die Steuerersparnisse höher als die staatlichen Zulagen, dann erhältst du den Differenzbetrag erstattet. Wenn jedoch deine steuerliche Entlastung unter den Zulagen liegt, erhältst du nichts zurückgezahlt.

Wer viel verdient und aufgrund des hohen Steuersatzes hohe Ausgaben hat, profitiert von der Rückzahlung.

Beispiel zur Günstigerprüfung

Angenommen, du reizt die steuerliche Förderung voll aus. Du zahlst also 1.925 € ein und kommst zusammen mit der Grundzulage auf 2.100 €.

Bei einem zu versteuernden Einkommen von 45.000 € liegt der Grenzsteuersatz bei 34 %. Daraus ergibt sich ein theoretischer Sonderausgabenabzug von 714 €. Ds Finanzamt zieht davon die 175 € für deine Zulage ab, sodass sich für dich ein Steuervorteil von 539 € ergibt.

Für wen eignet sich die Riester-Rente?

Durch die Riester-Förderung lohnt sich die Riester-Rente grundsätzlich für viele Sparer:innen.

Grundsätzlich gilt:

- Jede:r unmittelbar und mittelbar Förderfähige kann von einem Riester-Vertrag und der Riester-Förderung profitieren.

- Für kinderreiche Familien und Alleinerziehende ist eine Riester-Rente aufgrund der Kinderzulagen besonders sinnvoll.

- Menschen mit einem geringen Einkommen, die ihre Riester-Förderung auf den Sockelbeitrag von 60 € erhalten. Haben sie zusätzlich unterhaltspflichtige Kinder, kann die Riester-Rente mit den geförderten Beiträgen eine besonders gute Rendite erwirtschaften.

- Die Riester-Rente ist Bürgergeld sicher (Schonvermögen) und es gilt das Kapitalerhaltungsprinzip (dies garantiert dir deine eingezahlten Beiträge plus Zulagen zu Rentenbeginn).

Vor- und Nachteile der Riester-Rente

Wie bereits erwähnt, bietet die Riester-Rente insbesondere für Familien, Gering- und Gutverdienende zahlreiche Vorteile. Allerdings solltest du bei der privaten Altersvorsorge alle Faktoren bedenken, also auch mögliche Nachteile. So gibt es Regelungen, die gegebenenfalls negative Auswirkungen haben könnten, oder Einschränkungen, die andere Formen der Altersvorsorge nicht haben.

| Vorteile |

|---|

| Staatliche Zulagen für Sparer:innen |

| Staatliche Zulagen für Kinder |

| Beitragsgarantie |

| Beiträge steuerlich absetzbar |

| Lebenslange Rente |

| Pfändungssicherheit der Beiträge als Altersvorsorge |

| Geschützt vor dem Sozialamt und Hartz IV |

| Möglichkeit der Einmalauszahlung von bis zu 30% |

| Freibetrag von mind. 100 €/Monat bei Sozialhilfebedürftigkeit |

| Nachteile |

|---|

| Wenig Rendite im Vergleich zu anderen Vorsorgemöglichkeiten |

| Besteuerung der Auszahlung |

| Nur 30 % als Kapital auszahlbar, der Rest als Rente |

| Hohe Verwaltungs- und Abschlusskosten |

| Rückzahlung aller erhaltenen Zulagen und Steuervorteile bei Kündigung |

| Komplexe und schwer verständliche Verträge |

| Lange Lebenserwartung für rentable Auszahlung erforderlich |

Deine Beiträge – unterschiedliche Riester-Varianten

Bei der Auswahl deines Riester-Vertrages kannst du aus unterschiedlichen Optionen wählen. Ob sicherheits-, chancenorientiert oder für Wohnzwecke. Du hast die Wahl aus den so genannten Geld- oder Wohn-Riester Verträgen.

Vorab solltest du wissen, dass die Riester-Rente als solche eine verlässliche Altersvorsorge für dich darstellt.

- Es wird dir eine lebenslange Rente zugesagt.

- Deine Beiträge, sowie alle staatlichen Zulagen, sind durch das Kapitalerhaltungsprinzip vor dem Verlustrisiko geschützt.

- Du hast die Möglichkeit mit dem Wohn-Riester in wohnliche Zwecke zu investieren.

- Einmal im Jahr erhältst du eine detaillierte Übersicht deiner Vertragsentwicklung.

Eine lebenslange Zusatzrente

Mit Riester-Produkten kannst du dir also ein Sparguthaben mit Hilfe staatlicher Zulagen aufbauen. Das Ergebnis ist eine lebenslange Zusatzrente. Diese klassische Spielart des Riesterns wird auch als Geld-Riestern bezeichnet. Geldriestern kann man auf verschiedene Weise, je nachdem, wie du dein Geld anlegen möchtest:

Klassisch Riestern

Bei klassischen Riester-Verträgen liegt dein Fokus auf Sicherheit. Durch die monatlichen Einzahlungen kannst du dir die staatlichen Zulagen sichern, während der Versicherer dein Geld in festverzinsliche Anlagen investiert. Das mindert das Investitionsrisiko und du hast die Möglichkeit, dass du bereits bei Vertragsbeginn deine lebenslange Rente planen kannst. Durch die Zinsansammlung in der Ansparphase und durch eine gute Anlagestrategie deines Versicherers, können zu deiner garantierten Rente auch Überschüsse hinzukommen.

Partizipation am Kapitalmarkt

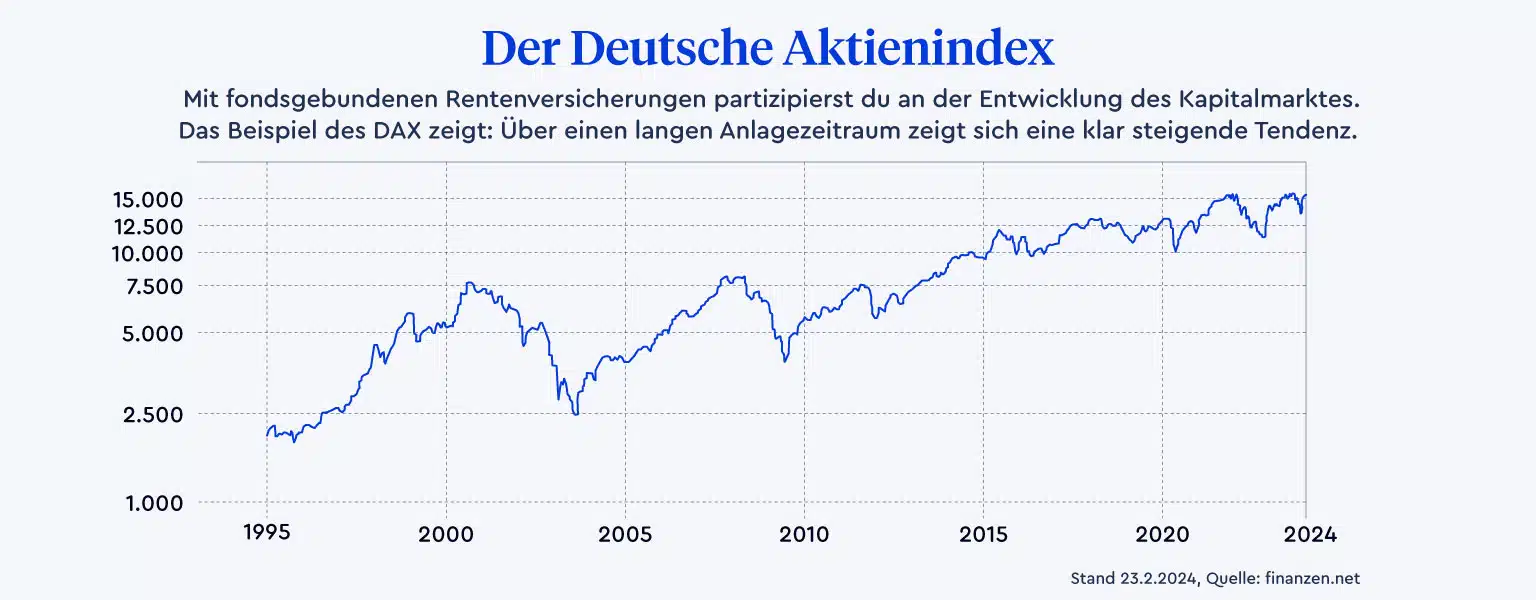

Eine weitere Anlagestrategie verfolgen die Riester-Fondssparpläne, also die fondsgebundene Riester-Rente. Anders als bei der klassischen Riester-Rente investiert dein Riester-Anbieter Teile deiner Beiträge am Kapitalmarkt. Besonders über einen langen Anlagezeitraum kannst du hier vom Zinseszinseffekt sowie der Entwicklung des Kapitalmarktes profitieren.

Dabei lassen sich selbst mit Investitionen in Indexfonds hohe Renditen erzielen, wie man am Beispiel des Deutschen Aktienindex (DAX) ablesen kann, der in den letzten Jahrzehnten trotz aller Crashs und Krisen eine beeindruckende Wertentwicklung von circa 7,5 % über die letzten Jahrzehnte hingelegt hat.

Wohn-Riestern – deine Eigenheimrente

Seit dem Jahr 2008 besteht die Option, dass du die staatliche Förderung auch für die Finanzierung deiner eigenen Immobilie nutzen kannst. Der Grundgedanke des Wohn-Riesters ist es, dass du die Rückzahlung deiner selbstgenutzten Immobilie beschleunigen kannst.

Durch das Modell des Wohn-Riesters soll es dir möglich gemacht werden, während deines Rentenalters mietfrei zu wohnen. Daraus folgt, dass du im Alter ein deutlich geringeres Maß an Lebenshaltungskosten zu tragen hast und somit auch mit einer niedrigeren Rentenhöhe auskommst. Die Voraussetzung, um vom Wohn-Riester zu profitieren, ist, dass du die Immobilie selbst nutzt.

So kannst du den Wohn-Riester nutzen

Bei der Beantragung der Eigenheimrente gibt es zwei unterschiedliche Szenarien, welche du beachten solltest. Entweder du hast vor einiger Zeit einen Geld-Riester Vertrag abgeschlossen und entscheidest dich für eine Entschuldung deiner Immobilie durch Auszahlung einer Summe. Oder du wählst eine Finanzierung aus einer der folgenden Wohn-Riester Varianten:

- Bausparkombifinanzierung

- Riester-Bausparvertrag

- Annuitätendarlehen.

Möchtest du heute eine Immobilie erwerben (oder bauen), dann kann sowohl das Modell der Bausparkombifinanzierung oder des Annuitätendarlehens nützlich für dich sein, wenn du staatliche Förderung und dein Eigenheim verbinden möchtest.

Bei der Bausparkombifinanzierung nimmst du heute ein Vorausdarlehen auf, bei dem du lediglich die Zinslast abträgst und nicht tilgst. Da für das Vorausdarlehen somit keine Tilgung stattfindet, zahlst du nebenbei in einen klassischen Bausparvertrag ein. Dieser hat das Ziel, das Vorausdarlehen in voller Gänze abzulösen. Nach Ablösung zahlst du dann eine sich aus Zins und Tilgung ergebende Rate für den Bausparvertrag.

Das Annuitätendarlehen beschreibt eine festgeschriebene Rate, die aus der Kombination von Zins und Tilgung besteht. Wichtig für dich zu wissen ist, dass es für meist 10 bis 15 Jahren eine Zinsbindung gibt. Das heisst, dass dein Zins innerhalb deiner Rate festgesetzt ist (zum Beispiel 3 %). Mit Annähern an das Vertragsende steigt der Tilgungsanteil deiner Rate kontinuierlich an, da der Zins auf eine immer geringer ausfallende Restschuld berechnet wird. Das Annuitätendarlehen endet mit der vollständigen Rückzahlung und dem Saldo von Null.

Anders verhält es sich beim Bausparvertrag. Beim Bausparen planst du zukünftig eine Immobilie zu erwerben oder zu bauen. Deshalb sparst du heute eine Summe X als Eigenkapital an. Das besondere beim Bausparen ist, dass du bei Vertragsablauf nicht nur über die eingesparte Summe verfügen kannst, sondern auch ein zinsgünstiges Darlehen in selber Höhe aufnehmen kannst. Anschließend tilgst du die aufgenommene Darlehenssumme.

Wie du dir dein Kapital auszahlen lassen kannst

Der Grundgedanke der Riester-Versicherungen ist die Auszahlung einer lebenslangen Rente – im Optimalfall ist das der Zeitpunkt, bei dem du in den Ruhestand übergehst. Sowohl Vertragslaufzeit als auch Auszahlungszeitpunkt sind in deinem Vertrag hinterlegt. Steht deine Rentenauszahlung bevor, so hast du die Möglichkeit, aus Auszahlungsmöglichkeiten vor- und nach Renteneintritt zu wählen.

Neben der Auszahlung einer lebenslangen Riester-Rente bei Rentenbeginn hast du auch das Wahlrecht, ob du eine Teilauszahlung veranlassen möchtest. Diese ist allerdings auf 30 % des vorhandenen Kapitals begrenzt. Durch die Einmalentnahme wird dementsprechend deine lebenslange Rentenauszahlung gemindert. Sowohl deine Altersrente als auch deine Teilauszahlung unterliegt ebenfalls der vollen Steuerpflicht.

Eine Auszahlung des gesamten Kapitals ist grundsätzlich möglich, allerdings fällt diese Variante unter die so genannte “schädliche Verwendung”, da die Riester-Rente als eine lebenslange Altersrente verstanden wird. Möchtest du dennoch das gesamte Kapital als eine einmalige Auszahlung erhalten, so musst du die komplette staatliche Förderung zurückzahlen und die komplette Auszahlung (inklusive der enthaltenen Erträge) versteuern.

Volle Flexibilität in unsicheren Zeiten

Manchmal gerät man in finanziell schwierige Situationen. Das haben viele nicht zuletzt durch die Coronapandemie erfahren müssen. In solchen Fällen ist es wichtig, schnell reagieren zu können. Eine Riester-Rente zu kündigen, ist dabei allerdings nicht die beste Entscheidung. Folgendes solltest du im Zusammenhang mit deiner Riester-Rente wissen.

Kündigungsfall

Möchtest du einen bestehenden Riester-Vertrag kündigen, solltest du unbedingt die folgenden Punkte vor deiner Kündigung beachten:

- Alle staatlichen Zulagen und Förderungen musst du dann zurückzahlen.

- Daraus resultiert ein deutlich geringerer Rückkaufswert.

- Du verlierst deine Steuervorteile, da du keine Investitionen mehr in deinen Riester-Vertrag tätigst.

- Angefallene Renditen müssen versteuert werden.

Du hast neben der Option zu kündigen auch Möglichkeiten wie die Beitragsfreistellung oder -reduktion deines Vertrages in Auftrag zu geben.

Flexibilität durch Beitragsfreistellung oder -reduktion

Bei einem finanziellen Engpass bieten Versicherer meist unkompliziert Hilfe in Form einer Beitragsfreistellung oder -reduktion an. Der Vorteil für dich ist, dass dein Guthaben inklusive aller Zulagen und Förderungen bestehen bleibt, sich weiter verzinst und du jederzeit die Möglichkeit hast, die Beitragszahlung wieder aufzunehmen oder zu erhöhen, wenn sich deine private Situation ändert. Im direkten Vergleich zur Kündigung stellen Beitragsfreistellung oder -reduktion also sehr effektive Alternativen dar, wenn es um deine Rente geht. Bei einer Reduktion der Beiträge gilt zu beachten: Fällst du unter die notwendigen 4 % deines Vorjahresbruttoeinkommens, erhältst du entweder keine oder lediglich reduzierte Zulagen.

Riester-Vertrag = Schonvermögen

Der sicherlich wichtigste Punkt für dich ist die Sicherheit, dass dein Vermögen in deinem Riester-Vertrag im Fall der Arbeitslosigkeit bestehen bleibt. Die Riester-Rente zählt zum Schonvermögen und ist anders als beispielsweise klassische Rentenversicherungen pfändungssicher. Du musst ihn also nicht auflösen, um Anspruch auf Bürgergeld-Leistungen zu bekommen.

Stattdessen kann dein Riester-Vertrag weitergeführt und zusätzlich weiter gefördert werden. Da du auch im Fall der Arbeitslosigkeit gesetzlich rentenversichert bist, giltst du als unmittelbar förderfähig. Dafür gelten für dich jedoch folgende Voraussetzungen:

- Du bist bei der Arbeitsagentur als arbeitslos gemeldet und beziehst Arbeitslosengeld I oder II (Bürgergeld)

- Um volle Förderung zu erhalten, gilt auch bei dir die 4 % Regel (Sockelbetrag von 60 €), was den einzuzahlenden Beitrag betrifft.

Schutz der Hinterbliebenen im Todesfall

Für den Fall, dass du verstirbst, bietet dir die Riester-Rente auch die Möglichkeit eines Hinterbliebenenschutzes. Dabei macht es einen Unterschied, ob du in der Anspar- oder während der Rentenphase verstirbst.

Todesfall während der Ansparphase (mit einem Ehepartner)

Im Fall deines Ablebens kann dein Ehepartner den Riester-Vertrag, genauer gesagt das angesparte Kapital, übertragen lassen. Dafür muss innerhalb von 12 Monaten nach dem Todesfall ein neuer Riester-Vertrag durch den Ehepartner eröffnet werden. Anschließend kann das vorhandene Guthaben weiterhin in vollem Umfang bespart werden.

Todesfall während der Ansparphase (mit einem Kind)

Bist du alleinstehend und ist dein Kind erbberechtigt, so gibt es zwei Möglichkeiten mit dem Riester-Vertrag im Todesfall umzugehen: Erhält das Kind zu dem Zeitpunkt Kindergeld, so kann das vorhandene Kapital als eine Form der Waisenrente bis zur Vollendung des 25. Lebensjahres ausgezahlt werden. Ist das Kind zu dem Zeitpunkt nicht mehr kindergeldberechtigt, dann kann das Kapital (abzüglich der Zulagen und anfallender Steuern) ausbezahlt werden.

Vereinbarte Rentengarantiezeit – Todesfall in der Rentenphase

Mit der Rentengarantiezeit hast du die Möglichkeit, eine Absicherung deiner Hinterbliebenen über einen bestimmten Zeitraum festzulegen. Vereinbarst du eine Rentengarantiezeit von beispielsweise 8 Jahren und hast bereits 3 Jahre die Rentenzahlung erhalten, wird im Todesfall die festgesetzte Riester-Rente für weitere 5 Jahre an die Erbin oder den Erben ausbezahlt.

Restkapitalabfindung – Todesfall in der Rentenphase

Bei dieser Option erhalten die Hinterbliebenen das Restkapital als eine lebenslange Rente ausbezahlt. Eine exakte Kalkulation findet im Rahmen einer Einzelfallprüfung durch den Versicherer statt.

Wichtig für dich ist: Sind keine Kinder, kein Ehepartner und keine testamentarischen Erben vorhanden, kommt dein Guthaben den anderen Riester-Versicherten zugute.

Riester-Rente im Test

Es gibt nur noch wenige Institutionen, die die Angebote zur Riester-Rente regelmäßig untersuchen. Zu ihnen zählt die Ratingagentur Franke und Bornberg. Sie hat im Herbst 2023 zentrale Aspekte wie

- Dynamik von Beiträgen und Leistungen,

- Garantiebedingungen,

- Phasen der Rentenauszahlung,

- Überschussbeteiligung und

- Verwaltungsgebühren überprüft.

Im Rahmen dieser Analyse wurden die Angebote in verschiedene Kategorien eingeteilt, um einen fairen Vergleich zu ermöglichen. Dazu gehören klassische Tarife, die Neue Klassik sowie hybride Produkte.

Infolge des gesunkenen Garantiezinses haben sich zahlreiche Anbieter aus dem klassischen Riester-Renten-Markt zurückgezogen. 2023 wurden lediglich 3 klassische Riester-Renten bewertet, und keine erzielt die Bestnote FFF+. Die Angebote von Hannoversche („HL-Garant AV1“ und „Riester-Rente Plus KAV1“) sowie SV SparkassenVersicherung („Riester-Rente AV-ARDG-L“) erreichen eine gute Bewertung.

Im Segment der Neuen Klassik konnten ebenfalls nur 3 Riester-Renten bewertet werden. Die 2 Tarife der Allianz, „RiesterRente Perspektive ARSKU1“ und „RiesterRente Perspektive ARSKU2U“, erhalten herausragende Bewertungen, während die HanseMerkur mit ihrem Tarif „Riester Care“ sehr gut abschnitt.

In der Kategorie der hybriden Riester-Renten wurden 8 Angebote analysiert, darunter 3 von der WWK, die als hervorragend bewertet wurden. Diese Angebote basieren auf dem Tarif „Premium FörderRente protect RR10 NT“.

Doch kein Riester-Vertrag? Diese Alternativen hast du

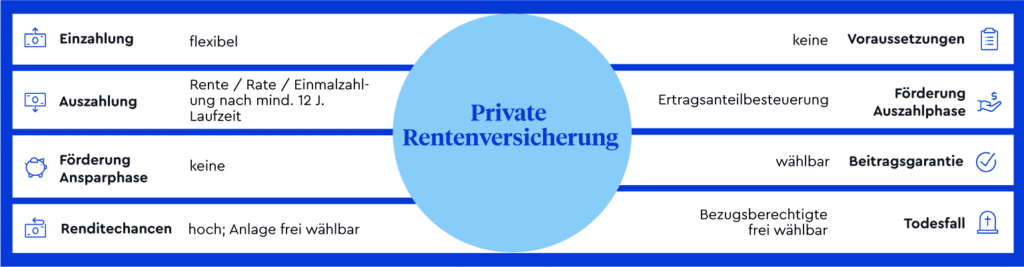

I. Private (fondsgebundene) Rentenversicherung

Für eine flexible Gestaltung deiner Altersvorsorge bietet sich die private Rentenversicherung an. Sie zählt zur dritten Säule des 3-Säulen-Modells der Alterssicherung und erhält keine staatlichen Zulagen oder Förderungen. Ein Vorteil dieser Versicherungsform ist die Möglichkeit, kurz vor dem Rentenbeginn höhere Beträge einzuzahlen, die dann in eine lebenslange Rente umgewandelt werden. Zudem hast du Einfluss darauf, wie deine Beiträge investiert werden.

Die fondsgebundene Rentenversicherung kann dir selbst bei niedrigen Zinsen die Chance auf höhere Erträge bieten. Du hast die Möglichkeit, direkt am Kapitalmarkt teilzuhaben und vom Zinseszinseffekt zu profitieren. Es besteht auch die Option, in verschiedene ETFs zu investieren. Steuerlich ergeben sich bei der Auszahlung Vorteile, da nicht die komplette Rente besteuert wird.

II. Rürup-Rente – Die Basis-Rente mit Steuervorteilen

Im Rahmen des 3-Säulen-Modells der Alterssicherung zählt die Rürup-Rente zur ersten Säule und wird auch als Basisrente bezeichnet. Sie ist besonders für Selbstständige und Personen mit höherem Einkommen eine attraktive Altersvorsorgeoption.

Dank umfangreicher steuerlicher Vergünstigungen unterstützt der Staat diese Altersvorsorge: Für das Jahr 2024 sind Beiträge bis zu einem Maximum von 27.565,20 € für Alleinstehende und 55.130,40 € für Verheiratete vollständig steuerlich absetzbar. Ein weiterer Pluspunkt ist die flexible Handhabung der Einzahlungen – es gibt keine festgelegte Mindestsumme und die Beitragshöhe kann jederzeit angepasst werden.

Bei der Rürup-Rente gibt es die Option zwischen einer klassischen Rentenversicherung mit Garantieverzinsung, bei der die Rentenhöhe im Voraus feststeht und geringere Renditechancen bietet, und einer fondsgebundenen Variante, bei der das Kapital in Fonds angelegt wird. Bei der fondsgebundenen Rente variiert die Rendite je nach Marktlage, doch das angesparte Kapital bleibt gesichert.

Zu den Nachteilen der Rürup-Rente gehört, dass die Renten voll versteuert werden müssen, eine Kapitalauszahlung ist nicht möglich und auch eine vorzeitige Entnahme vor dem 62. Lebensjahr ist ausgeschlossen. Weitere Details zu den Unterschieden zwischen der Rürup- und der Riester-Rente sowie den Auswirkungen dieser Regelungen findest du in unserem detaillierten Beitrag zur Rürup-Rente.

III. Betriebliche Altersvorsorge – Zuschuss durch deinen Arbeitgeber

Die betriebliche Altersvorsorge (bAV) steht zwar nicht im direkten Rahmen privater Altersvorsorge, verdient aber dennoch Beachtung. Sie wird durch den Betrieb organisiert und diente ursprünglich dazu, Mitarbeitenden für ihre Treue zum Unternehmen zusätzliche Vorteile zu bieten, indem der Arbeitgeber eine Zahlung ab dem Renteneintritt des Mitarbeiters oder der Mitarbeiterin zusicherte.

Heutzutage ist die betriebliche Altersvorsorge ein Standardbestandteil des Leistungspakets vieler qualitativer Arbeitgeber und wird als Teil des Gehalts betrachtet. Die Wahl der Durchführungswege wie Direktversicherung, Direktzusage, Unterstützungskasse, Pensionskasse oder Pensionsfonds obliegt dabei dem Arbeitgeber, ohne dass die Arbeitnehmenden darauf Einfluss nehmen können.

Seit 2002 können Arbeitnehmende zusätzlich selbst über den Arbeitgeber für das Alter vorsorgen, indem sie die Beiträge aus ihrem Bruttogehalt selbst leisten. Obwohl der Arbeitgeber nicht verpflichtet war, einen Beitrag zu leisten, müssen seit 2019 abgeschlossene Verträge vom Arbeitgeber mit einem Zuschuss von 15 % des vom Mitarbeiter oder von der Mitarbeiterin geleisteten Beitrags unterstützt werden.

Ein wesentlicher Vorteil dieser Vorgehensweise ist die steuerliche und sozialabgabenfreie Behandlung der Beiträge, da sie direkt vom Bruttogehalt abgezogen werden. Diesen Prozess bezeichnet man als Entgeltumwandlung. Im Unterschied zu den vom Arbeitgeber finanzierten Anteilen der bAV, hast du als Angestellte:r das Recht, durch Entgeltumwandlung selbst in deine Altersvorsorge zu investieren.

Eine Riester-Rente abschließen

Eine private Altersvorsorge abzuschließen ist ein wichtiger Schritt zur finanziellen Freiheit und Unabhängigkeit im Alter, den man gar nicht früh genug gehen kann. Dafür braucht es nicht einmal viel Geld: Eine Riester-Rente samt staatlicher Förderung erhältst du schon ab 5 € im Monat (Sockelbeitrag). Ob die Riester-Rente für dich jedoch die beste Option der Altersvorsorge ist, ist maßgeblich abhängig von deiner persönlichen Lebenssituation. Es gibt weitere renditenstarke Produkte, mit denen du deine private Altersvorsorge gestalten kannst.

Für das optimale Produkt ist eine persönliche Beratung so wichtig. Lass dich deshalb unbedingt beraten. Unsere CLARK Expert:innen helfen dir dabei, durch den Vorsorge-Dschungel zu navigieren. Sie gehen mit dir deine individuelle, finanzielle Situation durch, ermitteln deinen Bedarf und finden für dich das Altersvorsorgeprodukt, das am besten zu dir passt.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.