Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Rürup-Rente Steuer

So sparst du mit der Rürup-Rente Steuern

Über 180 Versicherer

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Diese Seite im Überblick

Der Steuervorteil der Rürup-Rente

Der Steuervorteil der Basisrente nach Rürup ergibt sich aus der steuerlichen Absetzbarkeit der Beiträge zur Rente, die du in der Ansparphase zahlst. Dabei spielt es keine Rolle, ob du deine Beiträge als Selbstständige:r oder Angestellte:r entrichtest.

Wie viele Steuern du bei deiner Steuererklärung sparst, hängt allerdings von verschiedenen Faktoren ab:

- Der Höhe deiner gezahlten Beiträge,

- deinem Einkommen sowie

- deinem individuellen Steuersatz.

Grundsätzlich gilt: Je mehr du jährlich in deinen Rürup-Vertrag einzahlst, desto größer fällt der Sonderausgabenabzug in deiner Steuererklärung aus, den du für die Basisrente geltend machen kannst. Dieser Sonderausgabenabzug verringert dein zu versteuerndes Einkommen.

Entscheidend für die zu erwartende Steuerersparnis ist daneben, wie hoch der Anteil der Beitragszahlungen zur Basisrente ausfällt, der tatsächlich vom Finanzamt anerkannt wird.

Erlaubte Höchstbeträge als steuerlicher Vorteil

Bis 2014 wurden maximal 20.000 € Rürup-Rentenbeiträge in der Einkommensteuererklärung berücksichtigt. Seit 2015 ist der Maximalbetrag an die Beitragsbemessungsgrenze der knappschaftlichen Rentenversicherung (West) gekoppelt. 2024 liegt der Höchstbetrag bei 27.565 €. Verheiratete können für das Jahr 2024 bis zu 55.130 € ihrer Beiträge in der Steuererklärung angeben.

Da der Maximalbetrag regelmäßig steigt, wächst auch der Steuervorteil dieser Form der Basisrente. Seit 2024 sind sogar 100 % deiner jährlichen Rürup-Beiträge absetzbar.

Über den Höchstbetrag von 27.565 € hinaus erhältst du allerdings keine steuerlichen Vorteile. Es macht aus diesem Grund wenig Sinn, jährlich mehr in diese Form der privaten Altersvorsorge einzuzahlen.

Ähnlich wie beispielsweise bei der Riester-Rente als zusätzlicher Altersvorsorge zur gesetzlichen Rentenversicherung ist die Steuerersparnis bei Rürup enorm. Zwar können Beiträge von Riester und Rürup in der Steuererklärung angegeben werden, allerdings fällt der absetzbare Maximalbetrag bei Riester mit 2.100 € im Vergleich deutlich geringer aus als bei Rürup.

Zusammenfassung

- In der Ansparphase deiner Rürup-Rente kannst du deine Beiträge von der Steuer absetzen.

- Die tatsächliche Höhe der Steuerersparnis hängt von deinem Beitrag, deinem Einkommen und deinem persönlichen Steuersatz ab.

- 2024 sind 100 % deines Beitrags für die Rürup-Rentenversicherung von der Steuer absetzbar.

Voraussetzungen für die steuerliche Absetzbarkeit der Beiträge

Um die Rürup-Beiträge als Basisrente von der Steuer absetzen zu können, müssen bestimmte Bedingungen erfüllt sein:

- Das Versicherungsunternehmen muss im Besitz eines Rürup-Zertifikats sein, um staatliche Förderungen zu erhalten.

- In deinem Rürup-Vertrag muss die Zahlung einer monatlichen Leibrente vereinbart sein, die bis zum Ableben des Versicherungsnehmers gezahlt wird.

- Wurde der Vertrag nach 2011 geschlossen, sind der Rentenbeginn und damit die Auszahlung für den Zeitpunkt angesetzt, wenn der Versicherungsnehmer das 62. Lebensjahr erreicht hat (bei älteren Verträgen nicht vor Vollendung des 60. Lebensjahres).

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Angebot erhaltenDie Beiträge der Rürup-Rente in der Steuererklärung

Die Rürup-Zahlungen zur Altersvorsorge können (ebenso wie die Riester-Rente) in der Steuererklärung als Sonderausgaben geltend gemacht werden. Diese werden bis zur genannten Höchstgrenze (27.565 € für das Jahr 2024) in der Anlage „Vorsorgeaufwand“ aufgeführt.

Deiner Rentenbescheinigung entnimmst du die Summe deiner Beiträge zur Altersvorsorge für das entsprechende Jahr. Diese trägst du unter „Beiträge zu zertifizierten Basisrentenverträgen (sog. Rürup-Verträge) mit Laufzeitbeginn nach dem 31.12.2004“ ein. Du trägst dort immer die tatsächlich von dir entrichtete Summe ein – um die Verrechnung des absetzbaren Prozentsatzes deiner Basisrente kümmern sich dein Steuerprogramm oder dein Steuerberater.

Zusammenfassung

- Auszahlungsbeginn kann nicht vor dem 62. Lebensjahr erfolgen. Ausnahme sind ältere abgeschlossene Verträge.

- Die Beiträge werden in der Steuererklärung unter Sonderausgaben angegeben.

- Die genaue Summe deiner Beiträge entnimmst du deiner Rentenbescheinigung.

Die Besteuerung der Rürup-Rente

Sowohl die Riester-Rente als auch die Rürup-Basisrente unterliegen der nachgelagerten Besteuerung. Rürup- und Riester-Sparer müssen in der Ansparphase also keine Steuern auf ihre Beiträge zahlen. Diese werden erst in der Auszahlungsphase fällig.

Der große Vorteil: Der Steuersatz ist im Rentenalter in der Regel niedriger als im Erwerbsleben und die Belastung der Auszahlung fällt somit geringer aus.

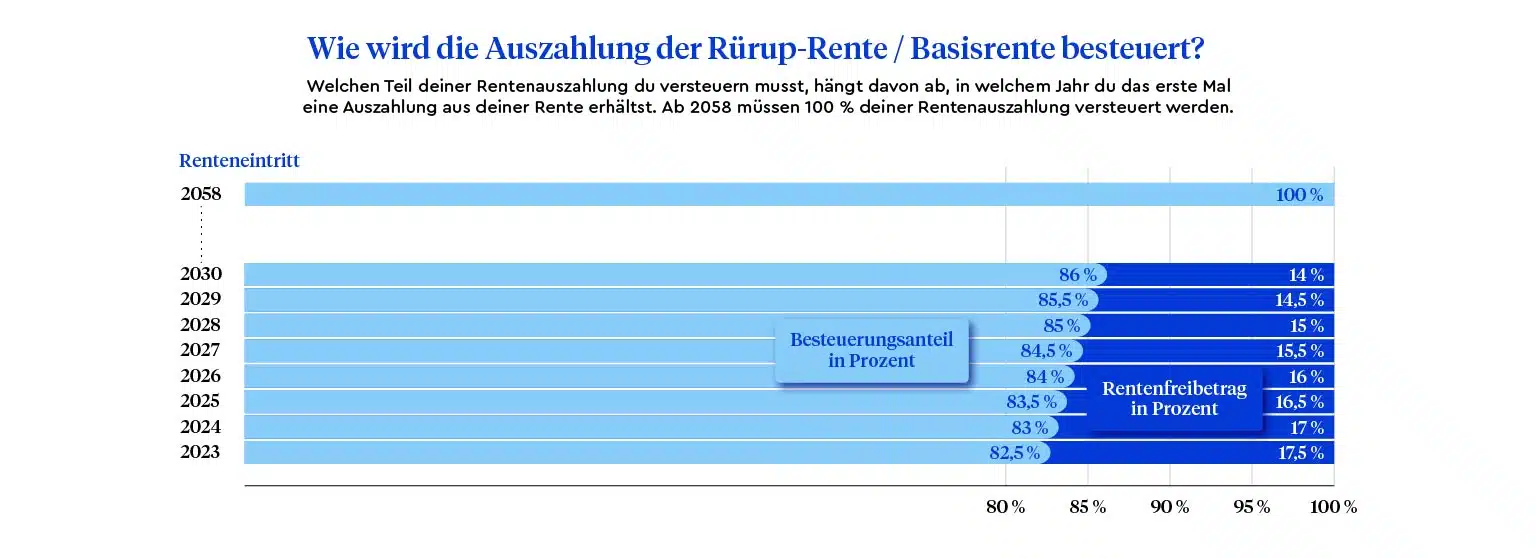

Wie hoch die Versteuerung der Basisrente nach Rürup ausfällt, hängt vom Jahr des Rentenbeginns ab. Bei Einführung der Rente als Alternative zur gesetzlichen Rentenversicherung im Jahr 2005 lag der Besteuerungsanteil bei 50 %.

Dieser stieg seitdem von Jahr zu Jahr: bis 2020 erhöhte er sich um zwei Prozentpunkte, ab 2023 steigt er jährlich um 0,5 Prozentpunkte an. Wer 2024 in Rente geht, muss demnach 83 % seiner Rürup-Rente versteuern. Wer 2058 in Rente geht, muss seine komplette Rente versteuern.

Zusammenfassung

- Rürup- und Riester-Rente unterliegen der nachgelagerten Besteuerung. Während Einzahlungen steuerlich geltend gemacht werden können, fallen auf die Auszahlungen Steuern an.

- Da der Steuersatz im Alter jedoch geringer ist, profitierst du davon trotzdem.

- Die prozentuale Höhe der Versteuerung hängt von deinem Renteneintrittsalter an.

- 2024 musst du 83 % der Auszahlung deiner Rürup-Rente versteuern.

- Dieser Prozentsatz steigt jedes Jahr um einen Prozent, bis 2058 der gesamte Betrag versteuert werden muss.

- Erhältst du eine hohe Abfindung kannst du dank der Fünftelregelung, nur ein Fünftel dieser Summe für deinen jährlichen Steuersatz berechnen. Dies ist jedoch nur einmal möglich.

Eine Rürup-Rente abschließen

Die Basisrente ist die Grundabsicherung für alle Selbstständigen, die weder in die gesetzliche Rentenversicherung einzahlen noch einem berufsständischen Versorgungswerk angehören, sowie für alle, die sich über eine private Altersvorsorge für den Ruhestand zusätzlich absichern möchten. Insbesondere Gutverdiener profitieren von der enormen steuerlichen Absetzbarkeit der Rürup-Rente.

Doch die Basisrente ist nur der gestalterische Rahmen, hinter dem sich eine Vielzahl unterschiedlicher Tarife mit den verschiedensten Geldanlagestrategien verbirgt. Welche Beitragshöhe ist angemessen, welche Anlage ist die beste und wie wichtig sind Garantien? Die CLARK-Expert:innen helfen dir, durch den Tarif-Dschungel zu navigieren und finden gemeinsam mit dir die Altersvorsorge, die am besten zu dir passt. Lass dich am besten gleich kostenlos und unverbindlich beraten! So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.