Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Private Rentenversicherung Vor- und Nachteile

Vor- und Nachteile der privaten Rentenversicherung

Über 180 Versicherer

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Private Rentenversicherung: Sinnvolle Ergänzung deiner Altersabsicherung

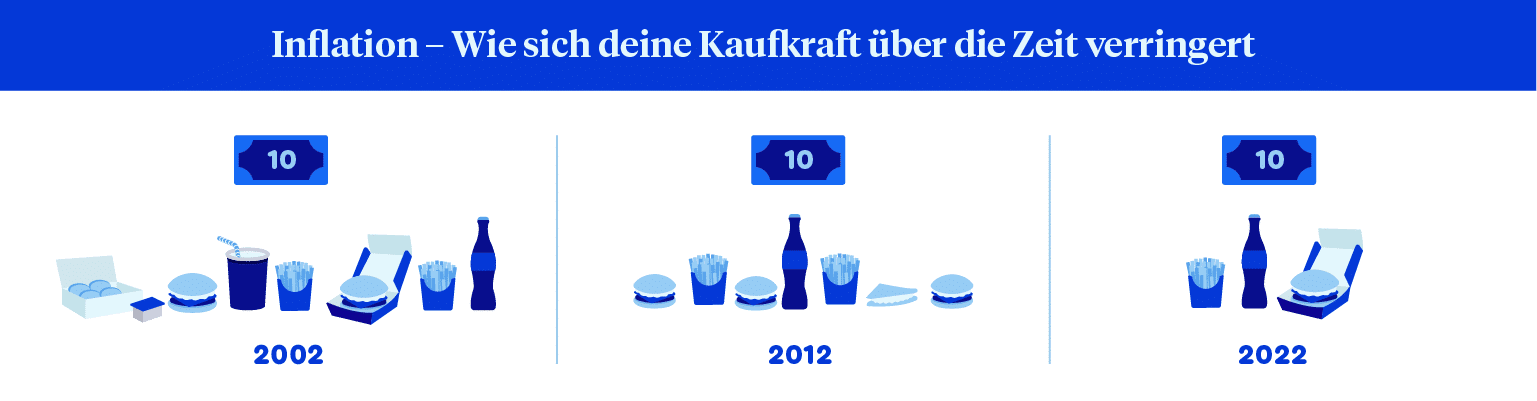

Die private Rentenversicherung stellt für dich eine Ergänzung zur gesetzlichen Rentenversicherung dar. Sie ist neben der Riester-Rente, der Rürup-Rente oder der betrieblichen Altersvorsorge eine Form der privaten Altersvorsorge. Und so eine Ergänzung brauchst du auch. Denn die Problematik bei der gesetzlichen Rente ist, dass die Rentenhöhe für eine Absicherung im Alter nicht ausreicht – du wirst deinen Lebensstandard allein mit der gesetzlichen Rente nicht aufrecht erhalten können. Dafür gibt es verschiedene Gründe:

Der demografische Wandel und die Silver Society

Deutschland zeigt, dass das System der Deutschen Rentenversicherung und die damit verbundene Altersvorsorge auf Dauer nicht mehr funktionieren. Unser Rentensystem ist umlagefinanziert. Das heißt: Die heutigen Beitragszahler:innen zahlen die Renten der heutigen Rentner:innen. Und gehst du einmal in Rente, zahlen die Jüngeren für dich. Dieses Versprechen geht nur leider schon seit langem nicht mehr auf. Das Rentenniveau sinkt zunehmend, weshalb auch deine zu erwartende Rente sinkt. Wir leben in einer Silver Society, d.h. Menschen werden tendenziell immer älter, ohne dass genügend jüngere nachgeboren werden. Das kann das derzeitige Rentensystem nicht mehr auffangen. Die Folge: Das Rentenniveau, also das Verhältnis zwischen Löhnen und Rentenhöhe, sinkt. Schon heute beträgt das Rentenniveau nur 48 % des Durchschnittsverdiensts. Und es soll weiter sinken: bis auf 43 % des Durchschnittsverdiensts.

Das bedeutet schon heute: Wenn du 45 Jahre lang das derzeitige Durchschnittseinkommen von 45.358 € verdient hast, erhältst du im Alter gerade einmal 19.504 € als Rentenzahlung. Das entspricht einer monatlichen Rente von etwas mehr als 1.625 € – und davon gehen noch Steuern und Sozialabgaben ab.

Deine Rentenlücke vergrößert sich Jahr für Jahr

Die Rentenlücke stellt die Differenz zwischen deinem aktuellen Nettoeinkommen und deiner tatsächlich zu erwartenden gesetzlichen Rentenleistung dar. Um deinen Lebensstandard im Alter aufrecht halten zu können, ist es unerlässlich, privat vorzusorgen. Denn die gesetzliche Rente erreicht nie die Höhe deines vorherigen Gehalts. Sie ist eher nur halb so hoch wie dein derzeitiges Gehalt. Sich deshalb ausschließlich auf die gesetzliche Absicherung zu verlassen, wird dir im Alter zum Nachteil. Und je länger du abwartest, desto größer wird die Lücke, die du durch eine private Altersvorsorge schließen musst.

Selbstständige erhalten gar keine gesetzliche Rente

Als Arbeitnehmer:in zahlst du jährlich in die gesetzliche Rentenversicherung ein. Doch wie verhält es sich mit Selbstständigen? Von ihnen wird keine pflichtmäßige Einzahlung in die gesetzliche Rentenversicherung getätigt, weshalb eine private Altersvorsorge besonders sinnvoll ist.

Denn die Folge der fehlenden gesetzlichen Leistung ist, dass du im Alter gar keine Rentenleistung erhältst. Hier gilt es im besonderen Maße, privat vorzusorgen, denn du bist im Alter nicht abgesichert, wirst im negativsten Fall auf soziale Unterstützung angewiesen sein.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Angebot erhaltenDie private Rentenversicherung schließt die Rentenlücke

Private Vorsorge ist unerlässlich, um auch im Ruhestand sein gewohntes Leben beibehalten zu können. Unter allen Formen der privaten Altersvorsorge sticht die private Rentenversicherung dabei besonders durch ihre Flexibilität hervor. Denn hier entscheidest du, wie viel Geld du anlegen möchtest, wie häufig du einzahlst und wie du das Geld anlegen möchtest. Auch der Auszahlungszeitpunkt ist frei von dir bestimmbar, ebenso wie die Art der Auszahlung. Du entscheidest zwischen Kapitalauszahlung, Ratenzahlung oder lebenslanger Rente. Und das beste: Auf die Auszahlung fallen weit weniger Steuern an als bei anderen Altersvorsorgemodellen. Denn die private Rentenversicherung wird nur mit dem viel geringeren Ertragsanteil besteuert.

Zusammenfassung

- Die Privatrente ist sinnvoll für dich, wenn du deinen Ruhestand genießen möchtest.

- Die gesetzliche Rente reicht nicht aus, um im Alter alle deine anfallenden Ausgaben zu decken – deine Rentenlücke wächst.

- Durch die Silver Society sinkt jährlich das Rentenniveau, denn die Anzahl der Rentner:innen pro Erwerbstätigem verdoppelt sich langfristig.

Private Rentenversicherung – Volle Flexibilität und maximale Renditechancen

Monatliche Raten vs. Einmalbeitrag

Unabhängig vom Modell gibt es für dich 2 Wege, dein Kapital zu investieren: Zum einen hast du die Möglichkeit, mit der aufgeschobenen Rentenversicherung monatliche Beiträge anzusparen. Diese werden mittels Lastschrifteinzug von deinem Konto abgebucht. Auch Sonderzahlungen, beispielsweise um einen Jahresbonus oder eine Steuerrückzahlung einzuzahlen, sind möglich. Die aufgeschobene Rente gilt als die klassische Wahl.

Wenn du jedoch aufgrund eines Hausverkaufs oder einer Erbschaft über eine große Summe Geld verfügst, dann hast du die Möglichkeit, einen Einmalbeitrag anzulegen, der dann zu einer lebenslangen monatlichen Rente verrentet wird. In so einem Fall spricht man vor einer Sofortrente, welche dir je nach Wunsch entweder sofort (daher der Name) oder zu einem späteren Zeitpunkt ausbezahlt wird.

Eine Wertentwicklung nach deinem Geschmack

Bei der Auswahl deiner privaten Rentenversicherung bist du völlig frei. Je nach Anlagepräferenz stehen unterschiedliche Möglichkeiten zur Verfügung, woraus sich auch die letztliche Wertentwicklung und deine daraus resultierende Rente ergibt.

Sicherheits- oder Chancenorientiert? Du hast die Wahl

Grundsätzlich gibt es drei unterschiedliche Varianten einer privaten Rentenversicherung, die je nach Chancen- bzw. Risikoorientiertheit von dir gewählt werden können: die “alte Klassik”, die “neue Klassik” und die fondsgebundene Rentenversicherung.

Die sicherheitsorientierte „alte Klassik“

Sie ermöglicht dir ein klassisches Anlagekonzept, denn du wählst eine private Absicherung mit einer garantierten Verzinsung – dem sogenannten Garantiezins. Der vereinbarte Garantiezins bleibt über deine gesamte Vertragslaufzeit gleich. Der Vorteil, den du dabei hast, ist, dass du bereits bei Vertragsabschluss deine Mindestrente einsehen kannst.

Viele Versicherer bieten die klassische Lebensversicherung nicht mehr an, denn das Niedrigzinsumfeld und der garantierte Zinssatz sind zu gering. Die untenstehende Grafik zeigt die Entwicklung des fest vereinbarten Garantiezinses über die letzten Jahre. Im Jahr 2024 hat er das bisherige Minimum von 0,25 % erreicht.

Eine Geldanlage mit Überschüssen – Die “neue Klassik”

Die “neue Klassik” setzt stattdessen auf eine höhere Überschussbeteiligung. Als Überschüsse bezeichnet man Gewinne, die der Versicherer mit der Anlage deiner Beiträge am Kapitalmarkt erwirtschaftet. Diese gibt er anschließend an dich weiter.

Kapitalmärkte unterliegen Schwankungen, weshalb dir die Höhe der Überschüsse nicht garantiert wird. Auch bei dem Modell der neuen Klassik ist die durchschnittliche zu erwartende Rendite nicht überschwänglich. Das Verhältnis von Kosten und Erträgen wird dem Versicherten oftmals zum Nachteil. Einen Garantiezins findest du bei dieser Altersvorsorge nicht mehr vor.

Kapitalmarktnah – die fondsgebundene Rentenversicherung

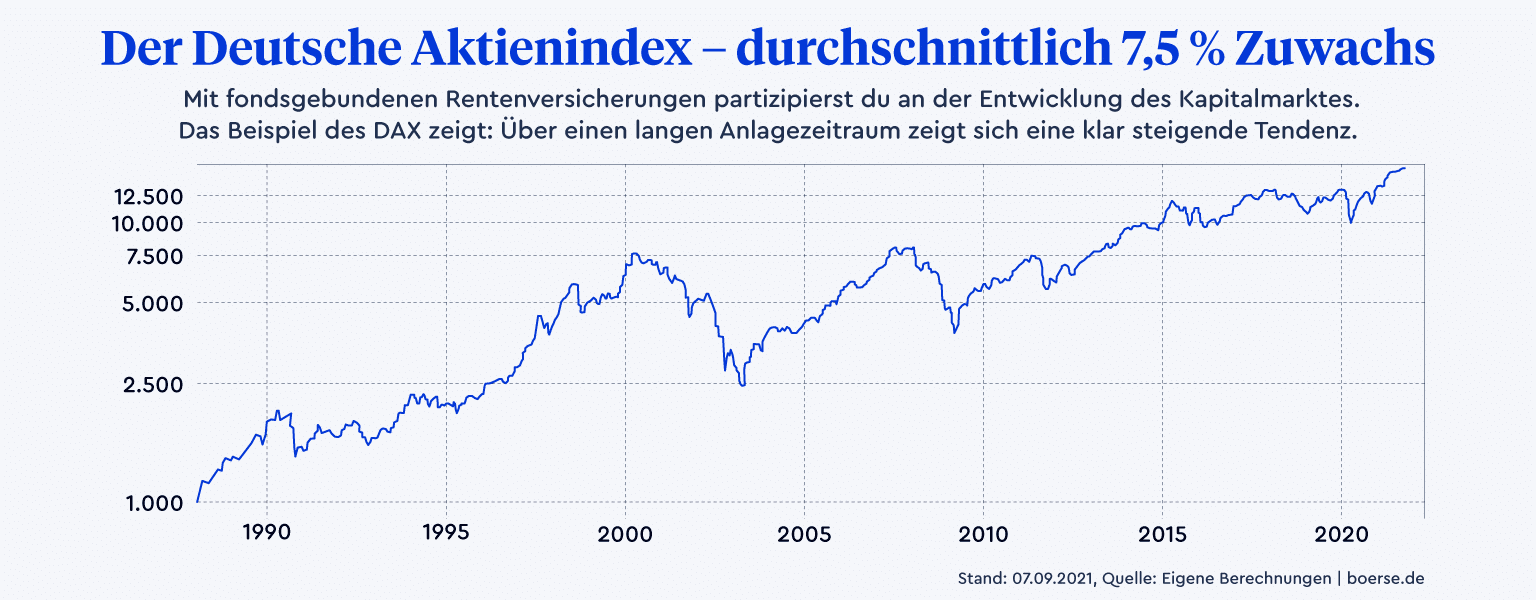

In diesem Modell der fondsgebundenen Rentenversicherung hast du die Möglichkeit, an den aussichtsreichen Chancen des Kapitalmarktes zu partizipieren. Während des langen Anlagezeitraums investiert der Versicherer dein Anlagevermögen in Fonds unterschiedlichster Art und Güte – je nach deiner Präferenz. Dadurch findet zudem auch der Zinseszinseffekt Anwendung, welcher bei der Klassik aufgrund des Niedrigzinsumfeldes sowie der Kosten kaum zu Buche schlägt. Zwar bietet diese Alternative keine vorab garantierte Rentenhöhe, allerdings sind die Renditechancen um ein Vielfaches höher.

Versicherer bieten unterschiedliche Möglichkeiten der Kapitalanlage, was auch mit unterschiedlich hohen Kosten einhergeht. Weiterhin kannst du je nach Risikoaffinität verschiedene Fondsklassen auswählen und bei Bedarf auch kostenlos umschichten. Um Gewinnverluste durch einen Börsencrash kurz vor Rentenbeginn zu vermeiden, schichtet deine Versicherung automatisch umso mehr Anteile deines Rentenguthabens in risikoärmere Anlageklassen um, je näher du dem Renteneintritt kommst.

Die Kapitalmarktentwicklung lässt sich eindrucksvoll am Deutschen Aktienindex (DAX) ablesen. Seit seiner Gründung im Jahr 1988 hat der DAX jährlich rund 7,5 % zugelegt.

Die Art der Auszahlung kannst du frei wählen

Ein großes Maß an Flexibilität gilt für dich nicht nur bei der Einzahlung, sondern auch im Fall der Auszahlung deines Kapitals. Deine Höhe der Rente fällt je nach gewähltem Tarif unterschiedlich für dich aus. Allerdings kannst du vor Ablauf deines Vertrages zwischen 2 Auszahlungsarten wählen: Zum einen kannst du dich für die lebenslange Rente entscheiden. Zum anderen hast du die Möglichkeit, eine einmalige Kapitalabfindung zu erhalten.

Die Rentenhöhe hängt von deiner Tarifwahl ab

Welche Altersrente bzw. Leistung sich gemäß deiner Versicherung für dich ergibt, hängt unter anderem davon ab

- wann du mit der Einzahlung in die Rentenversicherung beginnst

- wieviel du monatlich einzahlen kannst

- welche Kosten der jeweilige Versicherer veranschlagt

- ob du deine Beiträge eher sicherheits- oder chancenorientiert anlegen willst

Die klassische Form der gesetzlichen Rente sieht den aktuell geltenden Garantiezins von 0,25 % vor. Um dir einmal zu verdeutlichen, mit welcher Einzahlung du eine entsprechende Rentenhöhe erreichen kannst, zeigen wir dir eine exemplarische Beispielrechnung. Angenommen du bist 30 Jahre alt, du zahlst 36 Jahre jeweils 100 € im Monat ein. Dies würde bei der “alten” Klassik bedeuten, dass du

- eine lebenslange Rente von circa 95 € im Monat oder eine einmalige Kapitalauszahlung von 42.000 € erhältst.

Bei der “neuen” Klassik, bei der du an den Überschüssen deines Versicherers beteiligt bist, ergibt sich bei selbiger Einzahlung und Laufzeit

- eine lebenslange Rente von circa 244 € im Monat oder eine einmalige Kapitalauszahlung von 68.000 €.

Zu deinem Vorteil kann es sein, wenn du im Alter von 30 Jahren eine fondsgebundene Rentenversicherung abschließt, bei der du ebenfalls 100 € pro Monat einzahlst (Endalter 67). Es ergeben sich je nach durchschnittlichem Zins folgende Rentenleistungen:

- bei einem Zinssatz von 3,5 % ergibt sich eine monatliche Rente von 520 € oder einer einmaligen Kapitalauszahlung circa 114.000 €.

- bei einem Zinssatz von 4,5 % beläuft sich die monatliche Rente auf 622 €. Zudem hast du die Wahl, eine einmalige Kapitalabfindung von circa 136.000 € zu wählen.

- bei einem Zinssatz von 5,5 % erhältst du eine monatliche Rente von 750 € oder eine einmalige Kapitalauszahlung von circa 165.000 €.

Garantiert wird diese Leistungshöhe durch den Versicherer nicht, allerdings zeigt das obige Beispiel des Deutschen Aktienindex, wie rentabel eine Partizipation am Kapitalmarkt sein kann. Es zeigt sich, dass trotz eines späteren Eintrittsalters eine private Absicherung im Alter geschaffen werden kann.

Wenn der Gedanke an eine rein aktiengedeckte Rente schlaflose Nächte bereitet, kannst du bei Abschluss der Versicherung mit dem Versicherer eine Beitragsgarantie vereinbaren, wodurch sich die Summe aller eingezahlten Beiträge absichern lässt.

Profitiere vom enormen Steuervorteil

Wenn du dich für die Auszahlung einer monatlichen Altersrente entscheidest, dann wird ausschließlich der Ertragsanteil steuerpflichtig – vorausgesetzt, dein Vertrag hat für mindestens 12 Jahre bestanden. Die Steuerlast ist umso geringer, je später die tatsächliche Auszahlung beginnt. Was das genau bedeutet, siehst du in der untenstehenden Tabelle.

Ein Beispiel: Wenn Du ab dem 65. Lebensjahr deine Rente beziehst, dann unterliegen 18 % deiner Rente der Steuerpflicht. Von 100 € monatlicher Rente wären das dann beispielsweise 18 €.

Wählst du hingegen die einmalige Kapitalauszahlung statt einer lebenslangen Rente, so wird die steuerliche Thematik anders gehandhabt. Seit dem Jahre 2005 führt der Versicherer in diesem Fall automatisch 25 % Abgeltungssteuer zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer an die Finanzämter ab. Für eine Einmalzahlung gilt: Deine Erträge sind nur zur Hälfte steuerpflichtig, wenn

- dein Vertrag (wie bei der Rentenauszahlung) mindestens 12 Jahre bestand

- deine gewünschte Kapitalauszahlung nach dem 62. Lebensjahr erfolgt

Ein Beispiel: Du erhältst eine einmalige Auszahlung von 100.000 €. Du hast über die Jahre 50.000 € eingezahlt und hast somit einen Ertragsanteil von 50.000 €. Sind die oberen Gegebenheiten erfüllt, dann wird von deinem erwirtschafteten Ertragsanteil nur die Hälfte, also 25.000 € steuerpflichtig. Ist dein persönlicher Steuersatz beispielsweise bei 25 %, so werden 6.250 € an Steuern fällig. Du erhältst eine Kapitalauszahlung von 93.750 €.

Zusammenfassung

- Du kannst dich je nach Präferenz für unterschiedliche Modelle der privaten Rentenversicherung entscheiden.

- Mit der fondsgebundenen Rentenversicherung hast du die Möglichkeit und Chance, von der Wertentwicklung des Kapitalmarktes zu profitieren.

- Die private Rentenversicherung kann als Sofortrente – Einmaleinzahlung und anschließende direkte Auszahlung als Rente – oder als aufgeschobene Rentenversicherung – monatliche Einzahlung und Auszahlung ab einem festgelegten Zeitpunkt – organisiert werden.

Volle Flexibilität, selbst in schwierigen Lebensphasen

Kündigung deines Vertrages

Grundsätzlich geht mit dem Abschluss einer privaten Rentenversicherung eine Haltefrist von 12 Jahren einher. Das liegt u.a. daran, dass sowohl du als auch der Versicherer mit einer langfristigen Laufzeit planen. Kündigst du vor Ablauf der Haltefrist oder dem Vertragsende, so zahlt dir der Versicherer nur den Rückkaufswert aus. Hier werden Kosten für den Abschluss, Vertrieb und Storno fällig. Aus diesem Grund kann es vorkommen, dass du nicht mal deine eingezahlten Beiträge zurück erhältst. Die Beitragsfreistellung ist eine gute Alternative, um eine vorzeitige Kündigung zu vermeiden.

Flexibilität durch Beitragsfreistellung

Eine Option, welche die Versicherer anbieten, ist die Beitragsfreistellung. Dass das Leben unvorhersehbare Veränderungen mit sich bringen kann, das haben viele nicht zuletzt in der Coronapandemie erfahren müssen. Das kann die Arbeitslosigkeit oder ein finanzieller Engpass sein. Der Vorteil für dich bei der Beitragsfreistellung ist, dass dein Guthaben bestehen bleibt, sich weiter verzinst und du die Möglichkeit hast, die Beitragszahlung wieder aufzunehmen, wenn sich deine private Situation ändert.

Zusammenfassung

- Wenn sich deine persönlichen Umstände verändern, hast du verschiedene Möglichkeiten, die private Rentenversicherung daran anzupassen.

- Eine Beitragsfreistellung ist immer besser als eine Kündigung, denn deine bisher eingezahlten Beiträge bleiben erhalten und entwickeln sich entsprechend des von dir gewählten Anlagekonzepts weiter.

Absicherung auch für deine Hinterbliebenen

Schutz der Hinterbliebenen ist möglich

Prinzipiell sieht die private Rentenversicherung keinen Schutz der Hinterbliebenen vor. Dementsprechend gehen deine eingezahlten Beiträge vor beziehungsweise nach Renteneintritt an die Versicherungsgemeinschaft über. Grundsätzlich vereinbarst du deinen Versicherungsschutz bis zum Tod. Eine Absicherung der Hinterbliebenen stellt eine sinnvolle vertragliche Ergänzung dar und kann wie folgt aussehen:

Während der Ansparphase

Vor Renteneintritt kannst du eine Beitragsrückgewähr im Todesfall vereinbaren. In diesem Fall erhalten deine Hinterbliebenen die eingezahlten Prämien sowie die bis dahin durch den Versicherer erwirtschafteten Überschüsse. Handelt es sich um eine fondsgebundene Rentenversicherung, so wird das zu dem Zeitpunkt fällige Fondsguthaben ausbezahlt.

Während der Rentenphase

Befindet sich dein Vertrag bereits in der Auszahlungsphase, kannst du dich sowohl für die Beitragsrückgewähr als auch für die Rentengarantiezeit entscheiden. Bei der Beitragsrückgewähr wird das angesparte Kapital im Todesfall an deine Hinterbliebenen ausbezahlt. Hast du eine Sofortrente abgeschlossen, welche einen Todesfallschutz beinhaltet, dann stellt die Summe der Einmalzahlung das Kapital dar. Bei der Rentengarantiezeit wird deinen Hinterbliebenen eine Fortsetzung der Rentenzahlung zugesichert, auch wenn du ablebst. Bei Vertragsabschluss kannst du den Zeitraum der Rentengarantiezeit festlegen und individuell vereinbaren.

Zusammenfassung

- Grundsätzlich sieht die private Rentenversicherung keinen Hinterbliebenenschutz vor.

- Während der Ansparphase kannst du beispielsweise eine Beitragsrückgewähr im Todesfall als Absicherungsbaustein vereinbaren.

- Innerhalb der Rentenphase hast du die Möglichkeit, dich zwischen der Rentengarantiezeit oder einer Beitragsrückgewähr zu entscheiden.

- Im Fall der Sofortrente gilt das eingezahlte Kapital (Einmaleinzahlung) als veranschlagte Summe.

Private Rentenversicherung – nicht immer die erste Wahl

Neben der privaten Rentenversicherung bestehen weitere Möglichkeiten, freiwillig vorzusorgen und deine Rentenlücke zu schließen. Im Speziellen sind das die Riester-Rente, die Rürup-Rente und die betriebliche Altersversorgung.

Riester-Rente

Die Riester-Rente wird bei der Einzahlung staatlich gefördert, entweder in Form von staatlichen Zulagen oder in Form von Steuervorteilen, je nach deiner individuellen Situation. Da die höchsten Zulagen für Kinder gezahlt werden, lohnt sich ein Riester-Vertrag vor allem für Eltern. Voraussetzung für die vollen Zulagen innerhalb der Riester-Förderung ist, dass du mindestens 4 % deines jährlichen Bruttoeinkommens einzahlst, maximal jedoch 2.100 €. Außerdem musst du als Voraussetzung für die Riester-Rente in der gesetzlichen Rentenversicherung pflichtversichert oder verbeamtet sein.

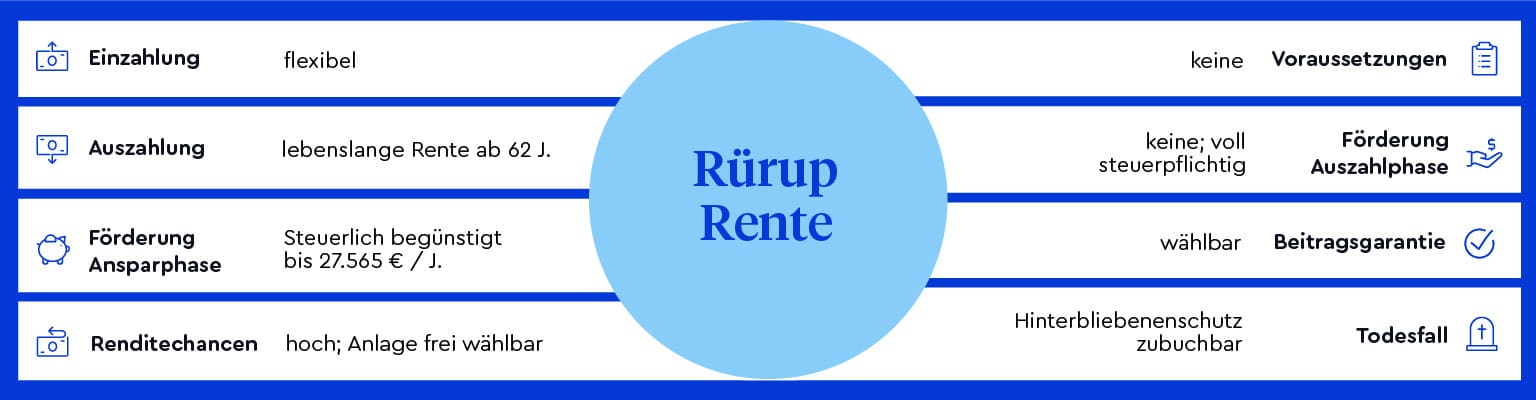

Rürup-Rente

Eine Alternative zur Riester-Rente ist die Rürup-Rente, die sich vor allem durch sehr hohe steuerliche Vergünstigungen bei der Einzahlung auszeichnet. Bis zu 27.566 € können 2024 steuerlich geltend gemacht werden. Ihr eigentlicher Name lautet Basis-Rente, weil sie ursprünglich als Altersvorsorgemöglichkeit für Selbstständige ins Leben gerufen wurde, die nicht in der gesetzlichen Rentenversicherung pflichtversichert sind. Aber auch ein:e Arbeitnehmer:in kann in die Rürup-Rente einzahlen und von der hohen steuerlichen Absetzbarkeit der Beiträge profitieren. Voraussetzungen gibt es keine, allerdings lohnt sie sich natürlich vor allem dann, wenn man viele Steuern zahlt, also über ein hohes Einkommen verfügt.

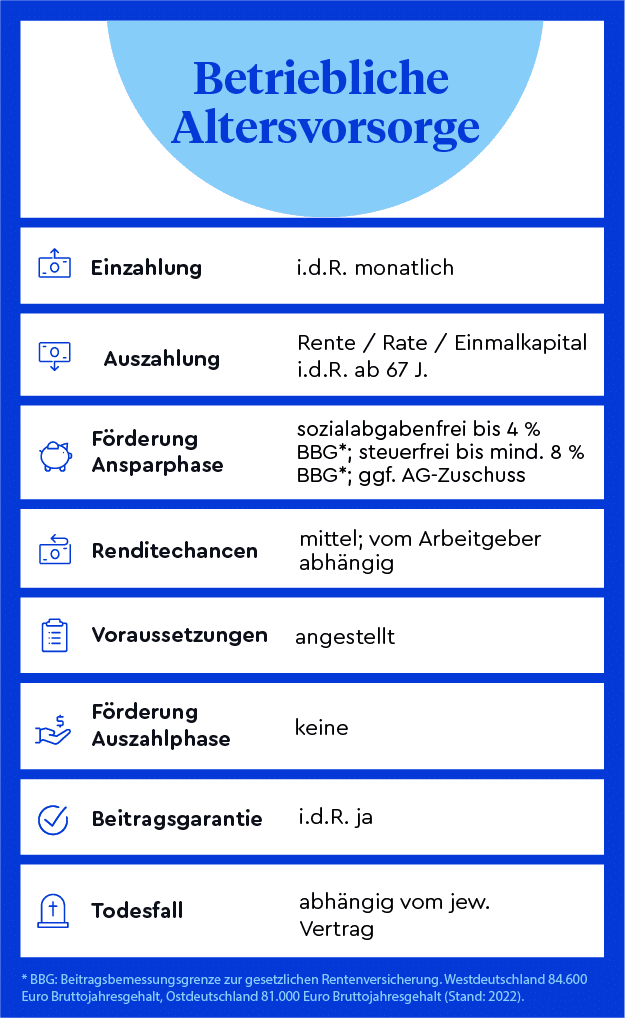

Betriebliche Altersvorsorge

Die betriebliche Altersversorgung (bAV) stellt eine zusätzliche Möglichkeit der privaten Rente dar, die durch deinen Arbeitgeber organisiert wird. Neben der rein vom Arbeitgeber gewährten bAV, die einem Mitarbeiter oder einer Mitarbeiterin zusammen mit ihrem Arbeitsvertrag zugesagt wird, gibt es die sogenannte Entgeltumwandlung, die jedem zusteht. Dabei verzichtest du auf einen Teil deines Bruttogehalts, der dir nicht als Gehalt ausgezahlt, sondern stattdessen in einer Altersvorsorge angelegt wird. Auf diesem Weg sparst du bei der Einzahlung Steuern und in einem gewissen Rahmen auch Sozialabgaben. In manchen Formen der Ausgestaltung ist der Arbeitgeber sogar verpflichtet, dir mindestens 15 % Zuschuss zu deiner Einzahlung zu geben. Bei Renteneintritt wird dir die Altersvorsorge dann ausgezahlt, je nach Vertrag in Form einer lebenslangen Rente oder als Kapitalauszahlung.

Zusammenfassung

- Neben der privaten Rentenversicherung bestehen weitere Alternativmodelle der freiwilligen Altersvorsorge.

- Wählst du die Riester–Rente, so kannst du zum Beispiel von der Grundzulage oder der staatlichen Kinder-Zulage profitieren.

- Die Rürup–Rente zeichnet sich sowohl für Selbstständige als auch Arbeitnehmer:inneb durch ihre hohen steuerlichen Vorteile aus.

- Über deinen Arbeitgeber kannst du mit der betrieblichen Altersvorsorge sowohl von steuerlichen Vorteilen, als auch einem Arbeitgeber-Zuschuss profitieren.

Eine private Rentenversicherung abschließen

Eine private Rentenversicherung abzuschließen ist ein wichtiger Schritt zur finanziellen Absicherung und Unabhängigkeit im Alter, den man gar nicht früh genug gehen kann. Neben der lebenslangen Rente in einer vereinbarten Höhe hast du auch einen freien Gestaltungsspielraum über deinen monatlichen Beitrag. Du bist flexibel mit deinen Einzahlungen und kannst deine Rente daher an deine aktuellen Lebensverhältnisse anpassen.

Lass dich deshalb unbedingt beraten. Unsere CLARK Expert:innen helfen dir gerne dabei, den richtigen Anbieter zu finden. Sie gehen mit dir deine finanzielle Situation durch, ermitteln deinen Bedarf und finden für dich das Angebot, das am besten zu dir und deiner Lebenssituation passt. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.