Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Rürup-Rente

Mit der Rürup-Rente bei der Altersvorsorge Steuern sparen

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Rürup-Rente: Was ist das überhaupt?

Die Rürup-Rente, eigentlich Basisrente genannt, ist eine Form der privaten Altersvorsorge. Benannt ist sie nach dem Wirtschaftswissenschaftler und ehemaligen „Wirtschaftsweisen“ Bert Rürup, der sie 2005 im Zuge der Rentenreform entwickelte. Sie soll jenen, die keinen Anspruch auf die Zulagen der Riester-Rente haben, die Möglichkeit einer staatliche geförderten Altersvorsorge bieten.

Das Prinzip der Rürup-Rente ist einfach:

- Du zahlst einen regelmäßigen Beitrag in die Basisrente ein.

- Diese Beiträge kannst du 2024 bis zur Höhe von 27.565,20 € von der Steuer absetzen, Ehepaare sogar doppelt so viel.

- Du entscheidest über die Form deiner Geldanlage.

- Dir erhältst ab Zeitpunkt des Ruhestandes eine lebenslange monatliche Rente.

Im Schichtenmodell der sogenannten Vorsorgepyramide gehört die Rürup-Rente zur Basisversorgung, daher auch der Name „Basis-Rente“, womit sie auf einer Ebene mit der gesetzlichen Rentenversicherung steht. Zweck der Basisrente ist es, gerade denen, die durch die gesetzliche Rentenversicherung nicht oder nicht ausreichend abgesichert sind, wie Selbstständige und Gutverdienende, eine attraktive Vorsorgemöglichkeit anzubieten.

Eine ideale Altersvorsorge besteht aus einer Kombination der verschiedenen Schichten. Im besten Fall wird die Basisvorsorge also mit einer geförderten Altersvorsorge, wie einer betrieblichen Altersvorsorge, und einer nicht geförderten Vorsorge, wie der privaten Rentenversicherung, ergänzt.

Wer braucht eine Rürup-Rente und warum?

Die Rürup-Rente ist besonders wichtig für Selbstständige, die nicht über die gesetzliche Rentenversicherung oder ein berufsständisches Versorgungswerk abgesichert sind, aber auch für Gutverdiener:innen mit einem Einkommen über der Beitragsbemessungsgrenze der Rentenversicherung. Bei ihnen ist die Versorgungslücke im Alter besonders groß. Es gibt jedoch keine Zugangsvoraussetzung, sodass theoretisch jeder einen Rürup-Vertrag abschließen kann.

Selbstständige & Freiberufler:innen

Du bist nicht in der gesetzlichen Rentenversicherung pflichtversichert. Eine betriebliche Altersvorsorge oder eine Riester-Rente ist für dich nicht möglich zu besparen. Mit der Rürup kannst du Steuern sparen und fürs Alter vorsorgen.

Gutverdienende

Als Arbeitnehmer:in, Beamter oder Beamtin mit hohem Einkommen kannst du von den Vorteilen der Rürup-Rente profitieren. Je höher dein Verdienst ist, desto höher fällt deine Steuerersparnis aus (bis zum Maximalbetrag).

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Hilfe per App

Neben der digitalen Vertragsverwaltung in der CLARK APP: Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Angebot erhaltenWarum an der privaten Altersvorsorge kein Weg vorbeiführt

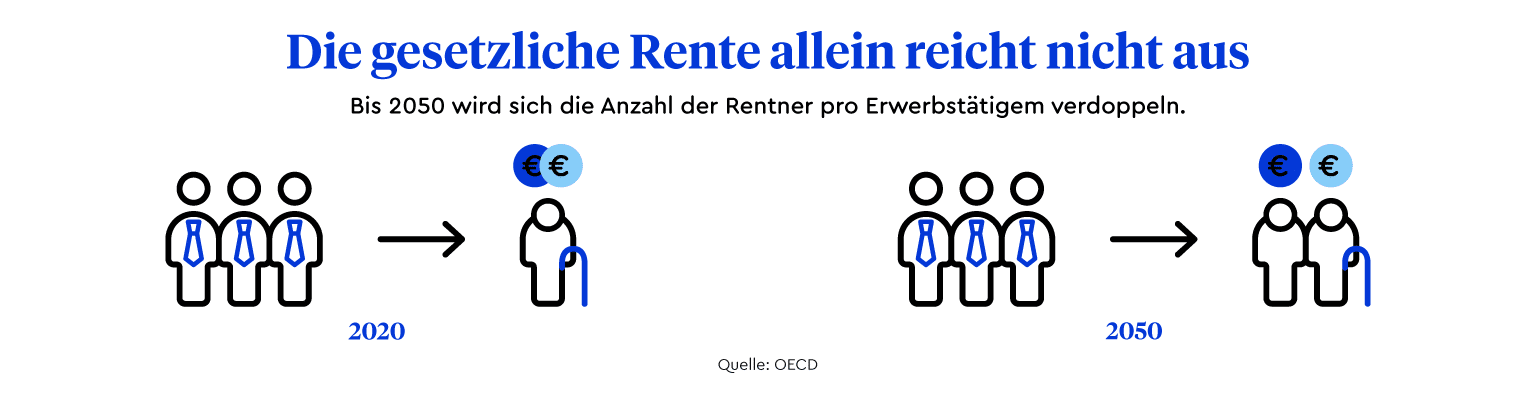

Egal, wie du fürs Alter vorsorgst, entscheidend ist, dass du es tust. Denn die gesetzliche Rente allein reicht schon heute nicht mehr aus, um davon im Alter ein sorgenfreies Leben zu führen. Das liegt an der Umlagefinanzierung der gesetzlichen Rente, bei der die heute Erwerbstätigen die Renten der heutigen Rentner:innen bezahlen. Treten die Erwerbstätigen selbst in den Ruhestand ein, bezahlen die jüngeren Generationen deren Rente.

Diese Rechnung geht nur leider schon seit Jahrzehnten nicht mehr auf, denn die Zahl der Rentner:innen wächst viel schneller als die der Erwerbstätigen – und älter werden wir auch. Bis 2050 wird sich die Anzahl der Rentner:innen pro Erwerbstätigem verdoppelt haben.

Das Rentenniveau sinkt

Die Folge: Um die Renten noch finanzieren zu können, sinkt unter anderem das Rentenniveau. Dieses beschreibt das Verhältnis einer durchschnittlichen Netto-Rente (nach Sozialabgaben, vor Steuern) zu einem durchschnittlichen Netto-Gehalt. 2016 betrug das Rentenniveau 48,1 %. Verdienst du netto 45 Jahre lang 29.880 €, bekommst du rund 14.367 € Rente. Das entspricht gerade einmal 1.197,25 € Rente im Monat. Das Rentenniveau wird in den nächsten Jahren voraussichtlich weiter sinken. 2050 soll es nur noch 43 % betragen.

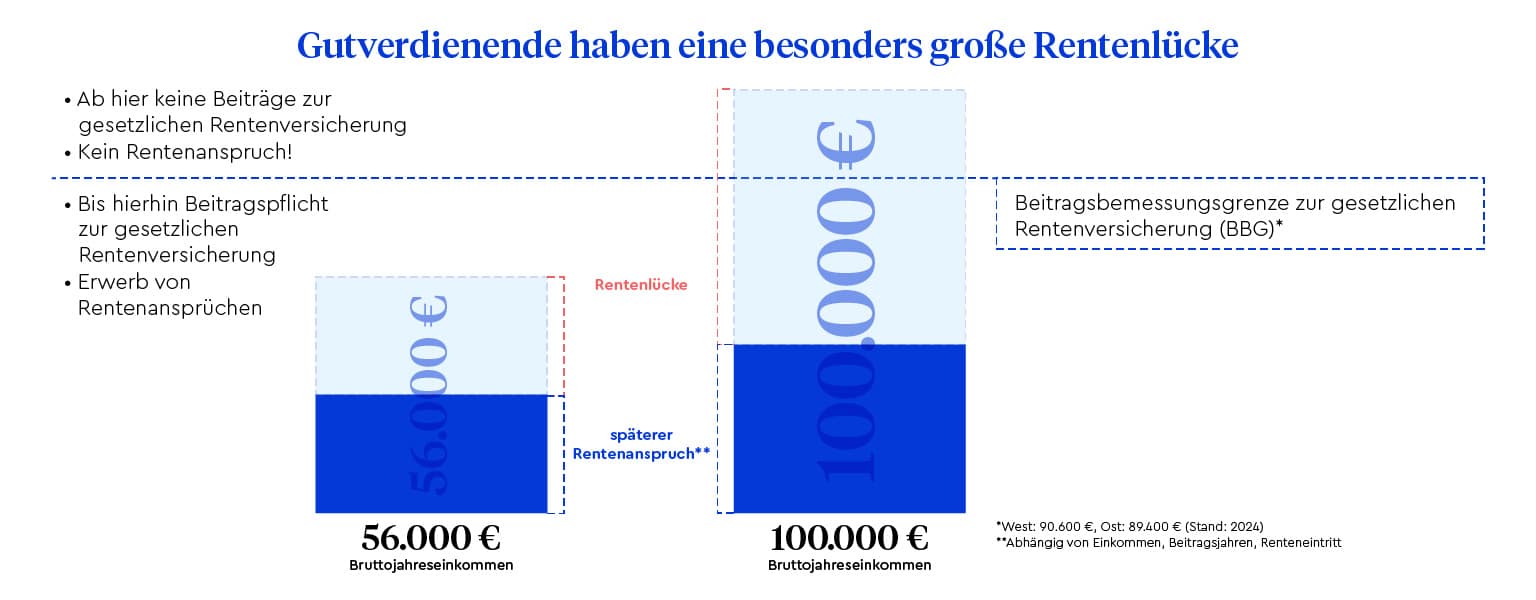

Gutverdienende haben eine besonders große Rentenlücke

Nicht jede:r Angestellte ist gleich gut über die gesetzliche Rentenversicherung abgesichert. Vom Gehalt werden nämlich nur bis zu einer bestimmten Grenze Beiträge zur gesetzlichen Rentenversicherung gezahlt, der Beitragsbemessungsgrenze (BBG). Verdienst du über dieser Grenze, zahlst du auf den Teil deines Gehalts, der darüber liegt, keine Beiträge. Entsprechend erwirbst du auf diesen Teil aber auch keine Rentenansprüche.

Die Beitragsbemessungsgrenze wird jedes Jahr angehoben. 2024 liegt sie in Westdeutschland bei 90.600 € Bruttojahreseinkommen (7.550 € pro Monat) beziehungsweise 89.400 € Bruttojahreseinkommen (7.450 € pro Monat) in Ostdeutschland. Das bedeutet: Wenn du in Leipzig arbeitest und in deinem Job 100.000 € im Jahr verdienst, dann zahlst du nur auf rund 90 % deines Einkommens Beiträge zur Rentenversicherung und erwirbst auch nur auf diesen Teil einen Rentenanspruch.

Selbstständige sind oft überhaupt nicht abgesichert

- Das Gros der Selbstständigen ist weder in der gesetzlichen Krankenversicherung pflichtversichert noch in einem berufsständischen Versorgungswerk.

- Sorgen sie nicht selbst vor, haben sie im Alter keinerlei Rentenansprüche.

Viele Selbstständige und Freiberufler:innen unterliegen nicht der Versicherungspflicht in der gesetzlichen Rentenversicherung. Das bedeutet, sie müssen keine Beiträge zur Rentenversicherung zahlen. Entsprechend bekommen sie im Alter aber auch keine Leistung ausgezahlt.

Einige Berufsgruppen wie Ärzt:innen, Jurist:innen und Architekt:innen haben ihre eigenen Versorgungswerke, in die sie Beiträge entrichten und die ihnen im Alter eine Rente auszahlen. Manche anderen, wie Handwerker:innen, Pflegende, Künstler:innen oder Hebammen, unterliegen hingegen tatsächlich der Versicherungspflicht. Aber das Gros der Selbstständigen, die Gastronom:innen, Gründerinnen und Unternehmer:innen, sind im Alter nicht abgesichert und müssen mit entsprechend hohen Summen für den Ruhestand vorsorgen.

Gehörst du einer dieser Gruppen an, kannst du dich zwar freiwillig in der gesetzlichen Rentenversicherung versichern lassen und zahlst in diesem Fall monatlich oder jährlich einen gehaltsabhängigen Beitrag zur Rentenversicherung, für den du im Alter eine entsprechende Rente erhältst. Allerdings ist das für die allermeisten nicht sehr attraktiv, da die Leistungen aus der gesetzlichen Rente allein nicht ausreichen und Teile deines Einkommens nicht abgesichert sind, wenn dein Einkommen über der BBG liegt.

Für dich als Selbstständigen ist die Rürup-Rente deshalb besonders attraktiv: Jeder angelegte Euro wird am Kapitalmarkt angelegt, erwirtschaftet eine Rendite und wird dir am Ende als lebenslange Rente ausgezahlt. Zudem kannst du jährlich sehr hohe Summen einzahlen, die du auf deiner Steuererklärung als Sonderausgaben geltend machen kannst.

Für wen sich eine Rürup-Rente nicht lohnt

Die Attraktivität der Basisrente resultiert aus dem enormen steuerlichen Vorteil bei der Einzahlung. Je höher dein persönlicher Steuersatz ist, umso mehr kannst du bei der Einzahlung geltend machen.

Entsprechend unattraktiv wird die Rürup-Rente, wenn du wenig Steuern zahlst. Schließlich kannst du dir nicht mehr zurückholen, als du eingezahlt hast. Außerdem bedeutet ein niedriger Steuersatz auch ein niedriges Einkommen, das es kaum möglich macht, in ausreichendem Maße Beiträge für eine private Altersvorsorge zur Seite zu legen.

In diesem Fall solltest du stattdessen auf die Riester-Rente setzen, bei der du schon für einen Beitrag von nur 4 % deines Jahresbruttos attraktive staatliche Zulagen erhältst, die deine spätere Rentenauszahlung erhöhen.

Zusammenfassung

- Die Rürup-Rente ist besonders wichtig für Selbstständige, die weder über die gesetzliche Rentenversicherung noch über ein berufsständisches Versorgungswerk abgesichert sind.

- Wer über der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung verdient, hat eine besonders große Versorgungslücke.

- Darum ist sie auch für Gutverdienende eine passende Ergänzung ihrer Vorsorge.

- Attraktiv ist die Basisrente, weil jährliche sehr hohe Einzahlungen steuerlich geltend gemacht werden können.

- Umgekehrt lohnt sie sich nicht für Personen mit niedrigem Einkommenssteuersatz.

Wie funktioniert die Rürup-Rente?

Die Rürup-Rente ist ein Vorsorgemodell, bei dem dir der Staat Steuervorteile gewährt gegen die Zusage, dass du das investierte Geld nur zum Zweck der Altersvorsorge verwendest. Diese Zusage gehst du im Grunde mit dem Abschluss eines Rürup-Vertrags ein, denn anders als beispielsweise bei einer Privaten Rentenversicherung kommst du bis zur Vollendung des 62. Lebensjahres nicht mehr an das Geld heran. Doch der Reihe nach:

Ansparphase

Als Modell für Selbstständige entwickelt bietet dir ein Rürup-Vertrag größtmögliche Flexibilität bei der Einzahlung. So kannst du deine Beiträge sowohl monatlich entrichten als auch mittels Einmalzahlungen, wenn du noch Geld zur Verfügung hast, das du (zusätzlich) investieren kannst.

Deine Einzahlungen kannst du steuerlich als Sonderausgaben geltend machen. Der anrechenbare Höchstbetrag liegt 2024 bei 27.565,20 €, für Ehepaare sogar bei 55.130,40 €. Er wird jedes Jahr angehoben. Du kannst davon 2024 volle 100 % steuerlich geltend machen.

Wenn die Rürup-Rente die gesetzliche Rentenversicherung oder ein berufsständisches Versorgungswerk nur ergänzt, musst du beachten, dass deine Beiträge zu Rentenversicherung oder Versorgungswerk auf den steuerlichen Höchstbetrag angerechnet werden.

Wertentwicklung

Wie du deine Beiträge anlegst, dass entscheidest du bei Vertragsabschluss. Die klassische Rentenversicherung mit Garantieverzinsung und Überschussbeteiligung gibt es heute aufgrund des Niedrigzinsumfeldes so gut wie nicht mehr. Stattdessen erfolgt die Anlage heutzutage nahezu ausschließlich als fondsgebundene Rentenversicherung, bei der der Versicherer deine Beiträge in günstige Aktienfonds (ETFs) anlegt. Je nach deinem individuellen Sicherheitsbedürfnis kannst du frei bestimmen, wie groß der garantierte Anteil der späteren Rente sein soll und ob du lieber sicherheits- oder chancenorientiert anlegen möchtest.

Bei einer sicherheitsorientierten Anlage garantiert dir der Versicherer bis zu 100 % der eingezahlten Beiträge. Deine Auszahlung ist dabei so hoch wie deine getätigte Einzahlung. Bei der chancenorientierten Anlage garantiert dir der Versicherer nur einen von dir wählbaren Teil deiner Beiträge. Dadurch lässt du dem Versicherer einen größeren Spielraum, um deine Beiträge wachstumsorientiert anzulegen. Generell gilt: Je höher die gewählte Garantie, desto niedriger sind die Renditechancen und umgekehrt.

Auszahlung

Für die Auszahlung einer Rürup-Rente musst du Folgendes beachten:

- Die Rürup-Rente kannst du dir ab dem 62. Lebensjahr auszahlen lassen.

- Die Auszahlung erfolgt als lebenslange Rente. Eine Auszahlung als Einmalkapital oder in Raten ist nicht möglich.

- Die Auszahlung ist steuerpflichtig.

Während du bei Einzahlung und Kapitalanlage in der Rürup-Rente ein Maximum an Flexibilität genießt, bist du, was die Auszahlung deiner Beiträge betrifft, deutlich festgelegter. Weil die Rürup-Rente ausdrücklich als Basisversorgung fürs Alter gedacht ist – deshalb auch „Basis-Rente“ genannt –, ist es nicht möglich, sich die eingezahlten Beiträge vor dem 62. Lebensjahr auszahlen zu lassen, also dem frühestmöglichen Renteneintrittsalter. Ab wann du deine Auszahlung erhältst, legst du direkt mit deinem Versicherer fest. In der Regel ist ein Auszahlungsbeginn zwischen dem 62. und dem 85. Lebensjahr möglich.

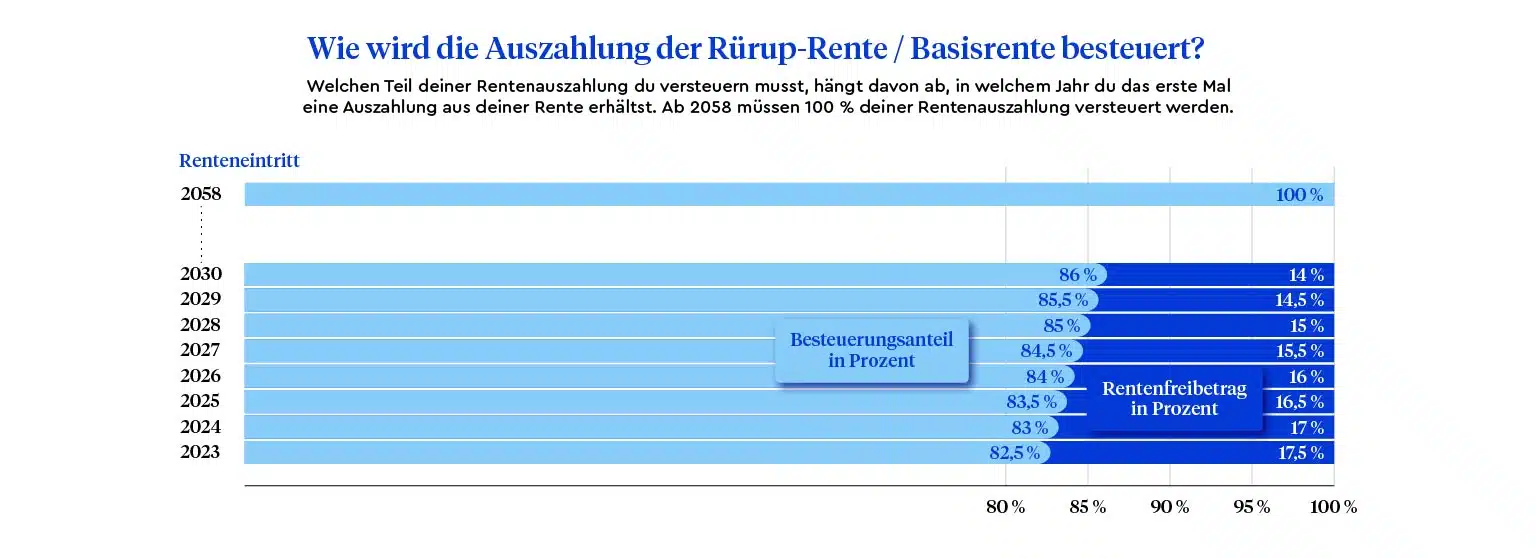

Die Auszahlung kann ausschließlich in Form einer lebenslangen Rente erfolgen. Eine Kapitalauszahlung, eine Zahlung in Raten oder eine Mischung aus allem ist nicht möglich. Während du außerdem bei der Einzahlung große Steuervorteile genießt, muss die Auszahlung aus dem Rürup-Vertrag ab 2040 zu 100 % versteuert werden. Laut dem Wachstumsschancengesetz, das 2024 verabschiedet wurde, steigt der Anteil, der zu versteuern ist, bis 2058 jährlich um 0,5 Prozent an. 2024 müssen 83 % einer Rürup-Rente versteuert werden. Wer sie ab 2025 bezieht, muss 83,5 % der Rente versteuern.

Das ist in der Regel dennoch vorteilhaft für dich, denn normalerweise ist dein Steuersatz im Alter deutlich geringer als während des Erwerbslebens.

Rürup und Steuer: Wie geht das mit der steuerlichen Entlastung?

Die steuerlichen Vorteile der Rürup-Rente sind ein Grund, weshalb diese Altersvorsorge für Personen mit hohem Einkommen und entsprechend hohen Steuern attraktiv ist.

Grob kannst du dir dazu folgende Punkte merken:

- Während der Ansparphase gibt es für dich Steuervorteile auf die eingezahlten Beiträge.

- In der Auszahlungsphase werden Steuern auf die Rente fällig.

Beim zuletzt genannten Punkt greift bei der Rürup-Rente das Prinzip der nachgelagerten Besteuerung, genau wie bei der gesetzlichen Rente oder der Riester-Rente. Für viele erweist sich diese Methode als Vorteil. Grund: Als Rentner:innen haben sie einen niedrigeren Steuersatz als im Berufsleben. Durch die Besteuerung in der Rentenphase zahlen sie weniger Steuern auf ihr Altersvorsorge-Kapital.

Basisrente: Attraktiv auch mit Berufsunfähigkeitsversicherung

Aufgrund der großen Steuerersparnis in der Einzahlungsphase wird die Rürup-Rente gerne mit einer Berufsunfähigkeitszusatzversicherung (BUZ) kombiniert, wenn die steuerliche Höchstgrenze durch die Beiträge zur Basisrente nicht ausgeschöpft werden kann. Die Kombination hat den großen Vorteil, dass sich zwei wichtige Vorsorgeversicherungen, Altersvorsorge und Berufsunfähigkeitsversicherung, in einem Vertrag zu günstigen Konditionen versichern lassen. Wann und für wen das sinnvoll ist, erfährst du hier.

Todesfall

Ohne Zusatzbaustein geht das Vorsorgevermögen verloren, wenn du verstirbst. Die bis dahin eingezahlten Beiträge verbleiben dann beim Versicherer. Um deine Hinterbliebenen abzusichern, kannst du deshalb einen speziellen Hinterbliebenenschutz vereinbaren.

Hinterbliebenenschutz:

Geht es darum, deine Hinterbliebenen dauerhaft abzusichern, kannst du einen Hinterbliebenenschutz abschließen. Dabei handelt es sich um eine Zusatzversicherung, die dafür sorgt, dass deinen Hinterbliebenen eine lebenslange Rente gezahlt wird. Die Höhe der Rente ist abhängig von der vertraglichen Vereinbarung. In der Regel beträgt sie 60 bis 100 % deiner eigenen Rente.

Alternativ kannst du auch eine Rentengarantiezeit vereinbaren. Verstirbst du während der Garantiezeit, wird deinen Hinterbliebenen deine Rente für den Rest der Garantiezeit weiter gezahlt.

Die Hinterbliebenenabsicherung ist jedoch nicht umsonst: Ein solcher Passus hat in der Regel Auswirkungen auf die Höhe deiner Rente.

Wer sind die Hinterbliebenen?

Der Kreis der Hinterbliebenen wird vom Gesetzgeber eng definiert, er ist nicht gleichzusetzen mit den Erben. Als Hinterbliebene gelten ausschließlich dein:e Ehepartner:in beziehungsweise eingetragene:r Lebenspartner:in sowie kindergeldberechtigte Kinder. Kinder profitieren also von der Zusatzabsicherung nur, solange für sie auch Kindergeld gezahlt wird, in der Regel also bis 25 Jahre.

Kündigung

Im Gegensatz zu anderen Vorsorgeversicherungen kannst du eine Rürup-Rente nicht kündigen. Sinn der Basisversorgung ist die Absicherung für den Ruhestand, wofür du über den Steuervorteil auch eine staatliche Förderung erhältst. Du kannst die Basisrente allenfalls beitragsfrei stellen. Dabei stoppst du deine Beitragszahlungen.

Die bisher eingezahlten Beiträge verbleiben jedoch in deiner Altersvorsorge, entwickeln sich entsprechend der von die gewählten Anlage weiter und werden dir ab dem von dir bestimmten Zeitpunkt, frühestens jedoch mit 62 Jahren, als lebenslange Rente ausbezahlt.

Suchst du mehr Flexibilität bei der Vorsorge, lohnt vielleicht ein Blick auf die Alternativen.

Zusammenfassung

- Die Einzahlung in die Rürup-Rente wird staatlich gefördert, indem du bis zu 27.565 € (Stand 2024) bei der Steuererklärung als Sonderausgaben geltend machen kannst.

- Du kannst frei entscheiden, wie chancen- oder sicherheitsorientiert du deine Beiträge anlegen möchtest. Du kannst dich ebenso für eine klassische Rentenversicherung wie für eine aktienbasierte Anlage entscheiden.

- Die Auszahlung kann frühestens ab dem 62. Lebensjahr erfolgen. Eine frühere Auszahlung ist nicht möglich.

- Die Auszahlung erfolgt ausschließlich als lebenslange Rente muss voll versteuert werden.

- Du kannst über eine Zusatzversicherung für deine:n Ehepartner:in, eingetragene:n Lebenspartner:in und deine kindergeldberechtigten Kinder abschließen.

Rürup-Rente im Test 2024

Das Handelsblatt hat im Juli 2024 verschiedene Kriterien wie den Rentenfaktor sowie Verwaltungs- und Effektivkosten analysiert, um unterschiedliche Anbieter von Rürup-Renten zu bewerten. Dabei erzielen 26 fondsgebundene BasisRentenversicherungen ohne Garantie die Note „sehr gut“.

Die Top-Anbieter mit mehr als 90 Punkten im Überblick:

| Rürup-Rente | Rentenfaktor | Rente mit 2 % Rendite | Höchstmögliche Rente | Punkte |

|---|---|---|---|---|

| Europa – Fondsgebundene Basis-Rentenversicherung E-BRI | 24,03 € | 293,00 € | 1.005,00 € | 98 |

| Universa – Aufbau Rente topinvest individuelle Fondsauswahl | 24,37 € | 271,94 € | 605,42 € | 98 |

| HanseMerkur – Basis Care Invest RB | 23,08 € | 266,00 € | 587,00 € | 94 |

| Continentale – BasisRente Invest BRI | 23,95 € | 263,52 € | 883,82 € | 92 |

| Neue Leben – Aktivplan Basis NARHB22 (Fonds) | 22,08 € | 267,00 € | 478,00 € | 91 |

| Ergo Vorsorge – Basis-Rente Balance (Fonds) | 25,01 € | 253,09 € | 549,51 € | 91 |

| Ergo Vorsorge – Basis-Rente Balance (Fonds), Rentenfaktor Plus | 26,16 € | 250,58 € | 544,07 € | 91 |

| Allianz – BasisRente InvestFlex BVRF1U | 20,87 € | 258,14 € | 565,59 € | 91 |

| Allianz – BasisRente InvestFlex Green BVRFAF1U | 20,87 € | 258,14 € | 460,28 € | 91 |

Wirtschaftsmagazine wie das Handelsblatt nutzen standardisierte Modellkund:innen, um die Rürup-Renten zu vergleichen. In diesem Test basiert die Analyse auf einer 32-jährigen Person, die über einen Zeitraum von 35 Jahren monatlich 150 € einzahlt.

Alternativen zur Rürup-Rente

Der Vorteil der Basisrente ist ihr Steuervorteil in der Einzahlungsphase, ihr Nachteil ist die geringe Flexibilität. Kündigen lässt sie sich nämlich nicht mehr. Falls du dich dadurch zu sehr eingeschränkt fühlst, lohnt es sich vielleicht, auch über Alternativen nachzudenken.

Private Rentenversicherung

Die beste Alternative zur Rürup-Rente ist eine private Rentenversicherung. Im Gegensatz zur Basisrente gehört sie nicht zur ersten Vorsorgeschicht, sondern zur dritten, der ungeförderten Altersvorsorge. Für die Einzahlung erhältst du also keine Steuervorteile, dafür bietet sie dir genau die Flexibilität, die du bei der Basisrente nicht hast: Sie ist jederzeit wieder kündbar, sodass du dir die angesparten Beiträge auch wieder auszahlen lassen kannst.

Zudem wird der Nachteil bei der Einzahlung zum Vorteil bei der Auszahlung, denn versteuern musst du die private Rentenversicherung nur mit dem viel niedrigeren Ertragsanteil. Auf diese Weise bietet sich auch eine Kombination an: Du kannst Steuerrückzahlungen aus der Rürup-Rente direkt in eine private Rentenversicherung investieren und dir so vom Staat deine Altersvorsorge mitfinanzieren lassen. Sprich hierzu am besten direkt mit unseren CLARK-Expert:innen.

Riester-Rente

Bei der Riester-Rente erhältst du für die Einzahlung eines jährlichen Mindestbeitrags eine staatliche Förderung, entweder in Form einer Steuerersparnis, ähnlich wie bei der Basisrente, oder in Form von Zulagen. Voraussetzung ist, dass du 4 % deines jährlichen Jahresbruttogehalts in deinen Riester-Vertrag einzahlst. Dafür erhältst du vom Staat eine Grundzulage von 175 € pro Jahr. Wenn du Kinder hast, erhältst du pro Kind noch einmal 300 € jährlich, wenn dieses Kind nach 2008 geboren wurde, beziehungsweise 185 €, wenn es vor 2008 geboren wurde. Riester-Sparer:innen unter 25 erhalten sogar noch einmal einen einmaligen Willkommensbonus von 200 €.

Vorteil der Riester-Rente sind also ihre großzügigen Zulagen, die schon für sehr kleine Sparbeiträge gewährt werden und die sich besonders für kinderreiche Familien bezahlt machen. Geringverdienende müssen nur 5 € pro Monat einzahlen, um von den Zulagen voll zu profitieren. Der Nachteil ist, dass sie sich nur bis zu einem Gehalt von ungefähr 52.500 € lohnt. Das liegt daran, dass die Förderung auf 2.100 € (4 % von 52.500 €) gedeckelt ist. Ist dein Gehalt höher, sichert dich die Riester-Rente allein nicht adäquat ab.

Betriebliche Altersvorsorge

Wenn du angestellt bist, ist auch die betriebliche Altersvorsorge (bAV) eine Möglichkeit, um fürs Alter vorzusorgen. Je nach Ausgestaltung der bAV kann das sehr attraktiv sein.

Bei der bAV unterscheidet man 2 Formen: die arbeitgeberfinanzierte betriebliche Altersvorsorge und die arbeitnehmerfinanzierte. Erstere wird nicht von jedem Arbeitgeber angeboten. Sie ist eine freiwillige Nebenleistung, die dir zusätzlich zum Gehalt angeboten wird und die du mit Unterzeichnung deines Arbeitsvertrags erhältst. Bei dieser Form verspricht dir der Arbeitgeber, einen bestimmten Prozentsatz deines Gehalts zusätzlich in eine betriebliche Altersvorsorge einzuzahlen. Wie hoch dieser Prozentsatz ist und bis zu welcher Höhe deines Gehalts der Beitrag gewährt wird – manchmal ist er an die Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung geknüpft –, hängt von der individuellen Ausgestaltung der Zusage ab.

Daneben gibt es noch die arbeitnehmerfinanzierte bAV. Hierbei erhältst du keine zusätzliche Leistung zum Gehalt. Stattdessen zahlst du selbst Beiträge und zwar direkt aus deinem Bruttogehalt, ohne dass diese vorher versteuert werden oder Sozialversicherungsbeiträge anfallen. Dieser Prozess nennt sich Entgeltumwandlung und macht die bAV attraktiv, da dir je nach individuellem Steuersatz nur etwa die Hälfte des eingezahlten Beitrags in der Lohnauszahlung fehlt. Bei 200 € Beitrag musst du also nur auf etwa 100 Euro verzichten. Im Gegensatz zur arbeitgeberfinanzierten bAV ist die Entgeltumwandlung keine freiwillige Leistung. Der Arbeitgeber muss sie zwar nicht bewerben, aber er muss dir diese Möglichkeit der Vorsorge einräumen, wenn du danach verlangst.

Ob die betriebliche Altersvorsorge aber wirklich eine echte Alternative zur Rürup-Rente ist, hängt sehr stark von der Ausgestaltung der bAV ab. Wie ein Arbeitgeber sie organisiert, entscheidet er allein, und unter den insgesamt 5 zur Verfügung stehenden Durchführungswegen finden sich nur 2, in die du unbegrenzt steuerfrei einzahlen kannst: in die Direktzusage und in die Unterstützungskasse. Die anderen 3, Direktversicherung, Pensionskasse und Pensionsfonds, sind auf 8 % der jeweils gültigen Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung (BBG) gedeckelt. 2024 sind das 7.248 € pro Jahr. Für alles, was du darüber hinaus einzahlst, fallen Steuern an. Das ist nachteilig für dich, denn auch die Auszahlung aus deiner bAV musst du voll versteuern, wodurch es zu einer Doppelbesteuerung kommen kann.

Wann lohnt sich eine betriebliche Altersversorgung für dich gegenüber einer Rürup-Rente:

- Wenn du angestellt bist, denn nur dann kannst du überhaupt eine betriebliche Altersversorgung nutzen.

- Wenn du weißt, dass du bis zur Rente bei deinem Arbeitgeber bleiben wirst. Verlässt du das Unternehmen, wird nämlich die bAV beitragsfrei gestellt.

- Wenn die betriebliche Altersvorsorge in den Durchführungswegen Direktzusage oder Unterstützungskasse organisiert wird, denn dann kannst du unbegrenzt steuerfrei einzahlen. Bis 4 % der BBG (3.624 , Stand 2024) fallen auch keine Sozialversicherungsbeiträge an. In der Rürup-Rente hingegen hast du bereits zu 100 % Sozialversicherungsbeiträge gezahlt.

- Wenn dein jährlicher Beitrag 8 % der BBG nicht übersteigt.

- Wenn dein Arbeitgeber dir für eigene Beiträge einen Zuschuss (Matching) verspricht, besonders wenn dieser größer ist als der Pflichtzuschuss von 15 % (in den Durchführungswegen Direktversicherung, Pensionskasse, Pensionsfonds).

Wann lohnt sich eine Rürup-Rente gegenüber einer betrieblichen Altersversorgung:

- Wenn du flexibel bei der Geldanlage sein willst. In der bAV bestimmt nämlich dein Arbeitgeber Geldanlage und Verzinsung. Die Renditechancen sind außerdem durch die Pflicht zur Beitragsgarantie begrenzt.

- Wenn du weißt, dass du den Arbeitgeber bestimmt noch einmal wechseln wirst, denn beim Arbeitgeberwechsel wird die bAV beitragsfrei gestellt und du kannst keine Einzahlungen mehr machen.

- Wenn der Durchführungsweg der bAV Pensionskasse, Pensionsfonds oder Direktversicherung ist und du mehr als 8 % der BBG pro Jahr einzahlen willst.

- Wenn durch die Entgeltumwandlung wieder eine Versicherungspflicht in der Gesetzlichen Krankenversicherung entstehet.

Sparplan

Um es direkt zu sagen: Ein Sparplan ist kein adäquater Ersatz für eine Altersvorsorge. Ein Sparplan, sei es ein Banksparplan oder ein ETF-basierter Fondssparplan, dient dem Vermögensaufbau, nicht der Absicherung im Ruhestand.

Die enorme Flexibilität eines Sparplans ist zweifelsohne ein großer Vorteil. Während du vor deinem 62. Lebensjahr nicht mehr an die Beiträge in deiner Basisrente herankommst, kannst du jederzeit Geld aus deinem Sparplan abheben. Lediglich ein schlechter Kurswert hindert dich daran. Diese Flexibilität erkaufst du dir jedoch mit deutlichen Nachteilen:

- Du bist ständig in Versuchung, das angesparte Vermögen für andere Anschaffung wie eine neue Couchgarnitur oder ein neues Auto anzutasten.

- Du trägst das sogenannte Langlebigkeitsrisiko: Du kannst dir nur so viel Geld auszahlen, wie bei Eintritt in den Ruhestand in deinem Sparplan ist. Wirst du sehr alt, ist das Geld möglicherweise irgendwann aufgebraucht. Eine Basisrente wird dir hingegen lebenslang gezahlt. Das Langlebigkeitsrisiko trägt der Versicherer.

- Du kannst Beiträge zum Sparplan nicht von der Steuer absetzen.

- Schichtest du Anlageklassen in deinem Sparplan um, fallen darauf jedes Mal Gebühren und Kapitalertragssteuer an. Im Versicherungsmantel ist das hingegen gebührenfrei.

Zusammenfassung

- Alle Alternativen zur Rürup-Rente haben eigene Vor- und Nachteile.

- Die private Rentenversicherung hat den Vorteil, dass sie jederzeit kündbar ist, außerdem wird die Auszahlung aus der privaten Rentenversicherung nur mit dem Ertragsanteil besteuert. Dafür gibt es bei der Einzahlung keine Förderung.

- Die Riester-Rente wird in der Ansparphase durch staatliche Zulagen umfangreich gefördert. Das lohnt sich vor allem für Familien und Menschen mit niedrigem Einkommen. Ab einem gewissen Einkommen reicht die Riester-Rente aber nicht mehr aus.

- Die betriebliche Altersvorsorge bietet zum Teil größere Vorteile bei der Einzahlung als die Rürup-Rente. Sie steht aber nur Angestellten zu und ist an den jeweiligen Arbeitgeber gebunden.

- Ein privater Sparplan ist keine Alternative zu einer Altersvorsorge. Er bietet zwar größtmögliche Flexibilität, wird aber nicht gefördert und überlässt das Langlebigkeitsrisiko der Sparerin oder dem Sparer.

Eine Rürup-Rente abschließen

Die Basisrente ist die Grundabsicherung für alle Selbstständigen, die weder in die gesetzliche Rentenversicherung einzahlen noch einem berufsständischen Versorgungswerk angehören, sowie für alle, die sich über eine private Altersvorsorge für den Ruhestand zusätzlich absichern möchten. Insbesondere Gutverdienende profitieren von der enormen steuerlichen Absetzbarkeit der Rürup-Rente.

Doch die Basisrente ist nur der gestalterische Rahmen, hinter dem sich eine Vielzahl unterschiedlicher Tarife mit den verschiedensten Geldanlagestrategien verbirgt. Welche Beitragshöhe ist angemessen, welche Anlage ist die beste und wie wichtig sind Garantien? Die CLARK-Expert:innen helfen dir, durch den Tarif-Dschungel zu navigieren und finden gemeinsam mit dir die Altersvorsorge, die am besten zu dir passt. Lass dich am besten gleich kostenlos und unverbindlich beraten! So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.