Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Private Rentenversicherung Kosten

Die individuellen Kosten und Beiträge (pro Monat) im Überblick

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Welche Arten der privaten Rentenversicherung gibt es?

Zahlreiche Deutsche sind in der gesetzlichen Rentenversicherung pflichtversichert. Allerdings reicht die gesetzliche Rente in vielen Fällen nicht aus, um im Alter den gewohnten Lebensstandard halten zu können. Schlimmstenfalls droht durch diese Rentenlücke sogar Altersarmut. Für jeden Menschen ist daher eine private Vorsorge wichtig, sei es anstelle der gesetzlichen Rente oder als zusätzliches Einkommen im Rentenalter.

Eine private Rentenversicherung galt für die private Altersvorsorge lange Zeit als grundlegender Baustein. Allerdings gibt es nicht die eine private Rentenversicherung, sondern es muss unterschieden werden zwischen verschiedenen Modellen:

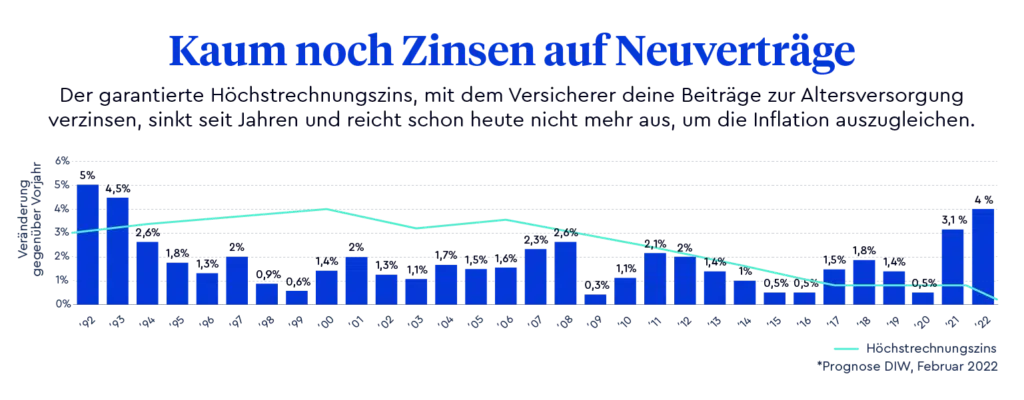

Die klassische Rentenversicherung setzt sich zusammen aus den monatlichen Beiträgen, die der Versicherte zahlt, und dem garantierten Zins. Weiterhin bestimmen sogenannte „nicht garantierte“ Überschüsse über die Rentenhöhe. Bei der Auszahlung erhältst du somit monatlich die garantierte Rente als Mindestrente oder – mit etwas Glück – sogar eine höhere Privatrente. Daher wird der endgültige Rentenfaktor erst bestimmt, wenn die monatlichen Zahlungen der Rente beginnen. Allerdings liegt der gegenwärtige Garantiezins bei 0,25 %, weshalb die klassische Rentenversicherung mit garantierter Rente kaum noch angeboten wird. Deine Einzahlungen werden besonders durch die Inflation signifikant gemindert. Das folgende Bild veranschaulicht es eindrucksvoll:

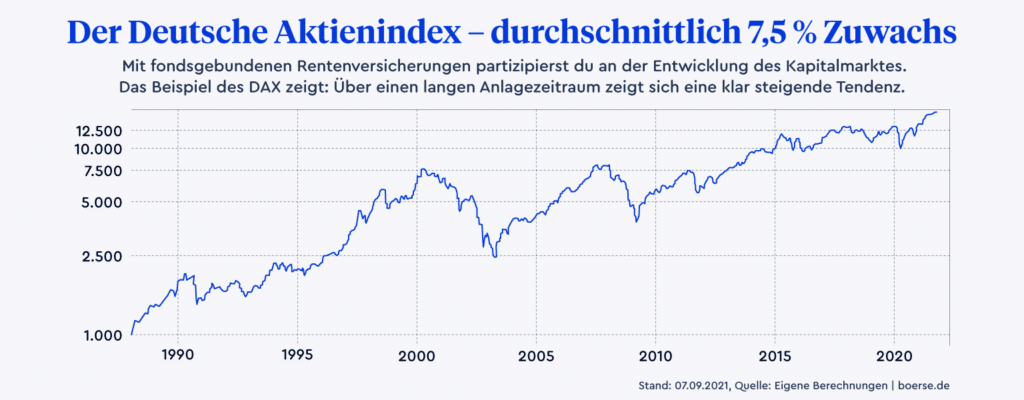

Die fondsgebundene Rentenversicherung zahlt ebenfalls zum vereinbarten Rentenbeginn eine lebenslange Rente aus. Der Unterschied liegt darin, dass kein Kapital oder Zins garantiert wird. Stattdessen werden die Beitragszahlungen der Versicherungsnehmer in der Ansparphase in Fonds (wie zum Beispiel ETFs) angelegt, wie bei einer fondsgebundenen Lebensversicherung. Die Kursgewinne bestimmen über den schlussendlichen Rentenfaktor. Dadurch sind höhere Renditen möglich, aber auch höhere Verluste. Die fondsgebundene Rentenversicherung gilt daher als risikoreiche Anlageform. Jedoch zeigt die folgende Grafik des Deutschen Aktienindex (DAX) eindrucksvoll, welche Entwicklung durch die Partizipation am Aktienmarkt möglich ist – und das trotz etwaiger Krisen wie Weltkriege oder Finanzkrisen.

Die Rentenversicherung „Neue Klassik“ versucht, die Vorteile beider Modelle miteinander zu kombinieren, also die Sicherheit der klassischen und die höheren Renditechancen der fondsgebundenen Versicherung. Diese Form der privaten Rente hat dafür einen höheren Aktienanteil, bietet aber dennoch eine garantierte Mindestrente auf das angesparte Kapital.

Die Rürup– und Riester-Rente funktionieren grundlegend anders. Es handelt sich hierbei nicht um private Versicherungen, sondern um eine geförderte Vorsorge. Die Riester- und Rürup-Rente werden steuerlich begünstigt und bieten dir die Chance auf Zulagen vom Staat. Neben den steuerlichen Vorteilen und der Riester-Förderung sind auch die eher niedrigen Kosten ein Grund, weshalb sich diese Modelle bei einigen Verbrauchern steigender Beliebtheit erfreuen. Sie bieten zudem mehr Sicherheit als ein Fonds und eine fixe monatliche Rente zum Rentenbeginn. Allerdings sind sowohl die Riester- als auch die Rürup-Rente nicht für jede Zielgruppe eine sinnvolle Absicherung. Besonders die Riester-Rente eignet sich beispielsweise nur noch für 2 Zielgruppen.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Monatliche Einzahlung oder Einmalbeitrag?

Bei den nicht geförderten Rentenversicherungen wird zudem unterschieden zwischen der aufgeschobenen Rente und einer Sofortrente:

- Bei der aufgeschobenen Rentenversicherung wird das Kapital aus eingezahlten Beiträgen aufgebaut, die du über Jahre hinweg in monatlichen Raten einzahlst. Auch die Rente wird dir letztendlich in monatlichen Raten ausbezahlt.

- Demgegenüber erwirbst du bei der Sofort-Rente deinen Rentenanspruch aus einer Einmalzahlung. Je höher der Betrag in dieser Einmaleinlage ist, desto höher ist auch deine private Zusatzrente. Die Versicherung bezahlt sofort den ersten Rentenbeitrag, wenn gewünscht. Alternativ kannst du die Rentenzahlung auf einen beliebigen Zeitpunkt verschieben. Eine persönliche Beratung ist in beiden Fällen zu empfehlen.

Bei fast allen Rentenverträgen hast du die Möglichkeit, dir die gesamte Rente als einmalige Kapitalauszahlung auszahlen zu lassen. Das wirkt sich unmittelbar auf die Steuern und weiteren Kosten aus.

Zusammenfassung

- Eine private Rentenversicherung ist ein sinnvoller Baustein für deine Altersvorsorge und deine Zeit im Ruhestand, denn die gesetzliche Rente reicht nicht mehr aus.

- Es gibt verschiedene Arten an geförderten und nicht-geförderten Rentenversicherungen.

- Weiterhin kannst du zwischen der aufgeschobenen Rentenversicherung oder der Sofortrente wählen.

Wie viel kostet eine private Rentenversicherung?

Aufgrund der großen Auswahl an Arten und Versicherern, kann nicht pauschal gesagt werden, wie viel eine private Rentenversicherung kostet. Die Höhe der monatlichen Beiträge kannst du in der Regel selbst festlegen, abhängig von deinen finanziellen Möglichkeiten und der gewünschten Rentenhöhe.

Wichtig ist jedoch, dass du die zusätzlichen Kosten in deine Kalkulation einbeziehst. Dazu zählen Abschluss- und Verwaltungskosten sowie Steuern, die auf die Rente fällig werden. Um die Kosten zu berechnen, musst du daher all diese Werte berücksichtigen.

So hoch sollten deine Beiträge mindestens sein

Bei der Höhe deiner Beiträge genießt du größte Flexibilität. Ziel sollte sein, dass du im Rentenalter deinen gewohnten Lebensstandard halten kannst und deine Rentenlücke geschlossen ist. Eine Faustregel besagt, dass du dafür etwa 80 % deines letzten Einkommens benötigst, da du im Ruhestand in der Regel geringere Lebenshaltungskosten hast.

Sinnvoll ist daher, im ersten Schritt deine zu erwartenden Rentenansprüche zu berechnen. Dazu zählen zum Beispiel Bezüge aus der gesetzlichen Rentenversicherung oder einer betrieblichen Altersvorsorge. Reichen diese nicht aus, um deinen Lebensstandard aufrecht zu erhalten, dann spricht man von einer Rentenlücke.

Deine private Rentenversicherung sollte hoch genug sein, um diese Finanzlücke zu schließen. Du kannst sie natürlich auch mit anderen Formen der Altersvorsorge kombinieren. So kann jeder eine individuelle Lösung finden, um sich optimal für die Rente abzusichern.

Dabei greift eine weitere Faustregel, und zwar: Je früher du mit dem Sparen beginnst, desto geringer die Beiträge für die gewünschte Rente und umso höher fällt der Zinseszinseffekt hinterher aus.

Gibt es einen Mindest- oder Höchstbeitrag?

Wie hoch deine Beiträge für eine private Rentenversicherung sind, hängt auch davon ab, wie viel Geld du zur Verfügung hast. Deine individuellen Möglichkeiten kannst du bei einer Beratung mit unseren CLARK Expert:innen abklären. Dabei steht häufig die Frage im Raum, ob es einen Mindest- oder Höchstbeitrag gibt.

Die Antwort lautet: Einen Höchstbeitrag gibt es bei den meisten Versicherern nicht. Allerdings richtet sich die Rentenhöhe mit deinen eingezahlten Beiträgen und deiner Einzahlungsdauer einher. Zudem macht sich über einen langen Anlagezeitraum bei der fondsgebundenen Rentenversicherung auch der Zinseszinseffekt deutlich bemerkbar. Diese drei Faktoren erhöhen deine Rentenzahlung in jedem Fall.

Sonderfälle stellen die Riester- und Rürup-Versicherungen dar. Wenn du die Steuervorteile in vollem Umfang nutzen möchtest, geht das bei der Riester-Rente nur bis zu einem maximalen Beitrag von 2.100 € pro Jahr. Gleichzeitig musst du einen Mindesteigenbeitrag leisten, der vier Prozent deines Vorjahresbruttos beträgt. Auch einige private Rentenversicherungen ohne Förderung verlangen einen Mindestbeitrag. Am besten lässt du dich diesbezüglich beraten und vergleichst unterschiedliche Anbieter.

Zusammenfassung

- Für staatliche Förderungen wie die Riester- oder Rürup-Rente musst du bestimmte Mindesteinlagen erbringen.

- Die private Rente sollte deine gesetzliche Rente ausreichend aufstocken, um die Rentenlücke zu schließen.

- Die Beitragshöhe kannst du innerhalb gewisser Grenzen selbst bestimmen.

So unterteilen sich die Kosten im Detail

Wie hoch sind die Abschlusskosten?

Neben den Beiträgen fallen bei einer Rentenversicherung weitere Kosten an. Ein großer Kostenpunkt sind hierbei die Abschlusskosten. Der Versicherte zahlt diese indirekt über seine Beiträge ab, in der Regel verteilt über die ersten Versicherungsjahre.

Aus diesem Grund kann vor allem zu Beginn eine Kündigung der privaten Rentenversicherung große Verluste mit sich bringen. Bei einer klassischen Rentenversicherung liegen die Abschlusskosten meistens im kleineren vierstelligen Bereich.

Bei einer Riester-Rente beträgt die Abschlussprovision rund vier Prozent der Bewertungssumme. Allerdings gibt es je nach Versicherer große Unterschiede bei der Höhe der Kosten. Die Verbraucher sollten sie daher vor ihrer Entscheidung vergleichen und berücksichtigen.

Welche weiteren Kosten können auf dich zukommen?

Neben den Abschlusskosten berechnet die Versicherung für eine Altersvorsorge wie die private Rente auch Verwaltungskosten. Bei der privaten Rentenversicherung werden diese häufig pro Beitragszahlung berechnet, meistens zwischen 5 und 10 €.

Doch auch andere Abrechnungsmodelle sind möglich und üblich. Durch die Verwaltungskosten verdient die Versicherung an deiner Altersvorsorge mit. Wenn die Rendite zu gering ist, sind viele der Verträge nicht rentabel.

Andere Formen der privaten Altersvorsorge können dann geeigneter sein. Auch die Verwaltungskosten solltest du daher beim Abschluss deiner Altersvorsorge berücksichtigen.

Versteckte Kosten können außerdem bei einer Kündigung anfallen. Bei der privaten Rentenversicherung wird dir nur der Rückkaufswert der Rentenversicherung erstattet. Wie bereits erwähnt, bedeutet das vor allem in den ersten Jahren aufgrund hoher Abschlusskosten meistens einen Verlust.

Bei einem Fonds kann es zudem zu Kursverlusten kommen. Kündigst du deinen Rürup- oder Riester-Vertrag, musst du die gewährten Steuervorteile und Zulagen zurückzahlen, was ebenfalls zusätzliche Kosten bedeutet.

Diese Steuern musst du einberechnen

Deine private Rentenversicherung ist steuerpflichtig. Das bedeutet, dass du diese abhängig von verschiedenen Faktoren wie der Art der Rente und deinem persönlichen Steuersatz versteuern musst. Bei einer lebenslangen Rente wird der sogenannte Ertragsanteil besteuert.

Die Steuerhöhe ist gesetzlich festgeschrieben und sinkt mit steigendem Lebensalter. Entscheidest du dich für eine einmalige Auszahlung, wird bis auf wenige Ausnahmen ein pauschaler Abgeltungssteuersatz in Höhe von 25 % fällig.

Lediglich für Verträge mit einer Mindestlaufzeit von 12 Jahren, die nach dem 60. beziehungsweise 62. Lebensjahr ausgezahlt werden (je nach Datum des Vertragsabschlusses) genießt du Steuervergünstigungen. Auch die Steuern musst du daher bei den Kosten für deine Altersvorsorge berücksichtigen.

Zusammenfassung

- Die Kosten für den Vertragsabschluss sind je nach Versicherer unterschiedlich, bewegen sich aber in der Regel im vierstelligen Bereich.

- Zu unterteilen sind die Kosten in Abschluss-, Verwaltungs- und eventuelle Kündigungskosten.

- Zudem darfst du die steuerlichen Aspekte nicht vergessen, die zum Rentenbeginn als zusätzliche Kosten relevant werden.

Eine private Rentenversicherung abschließen

Eine private Rentenversicherung abzuschließen kann ein wichtiger Schritt zur finanziellen Absicherung und Unabhängigkeit im Alter sein, den man gar nicht früh genug gehen kann. Neben der lebenslangen Rente in einer vereinbarten Höhe hast du auch einen freien Gestaltungsspielraum über deinen monatlichen Beitrag. Du bist flexibel mit deinen Einzahlungen und kannst deine Rente daher an deine aktuellen Lebensverhältnisse anpassen. Da du dich mit einem Abschluss jedoch sehr lange an einen Versicherungsanbieter bindest, sollte dieser Schritt am besten gut durchdacht sein.

Lass dich deshalb unbedingt beraten. Unsere CLARK Expert:innen helfen dir gerne dabei, den richtigen Anbieter zu finden. Sie gehen mit dir deine finanzielle Situation durch, ermitteln deinen Bedarf und finden für dich das Angebot, das am besten zu dir und deiner Lebenssituation passt. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)