Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Altersvorsorge sinnvoll

Wie sinnvoll ist die (private) Altersvorsorge?

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Darum ist die private Altersvorsorge so sinnvoll

Privat vorzusorgen ist heute wichtiger denn je und sollte als eine Ergänzung zur gesetzlichen Rentenversicherung in Betracht gezogen werden – übrigens auch von Studierenden. Denn bei der gesetzlichen Rente und dem damit verbundenen deutschen Rentensystem, besteht die Problematik, dass die individuelle Höhe der Rente im Alter nicht ausreichen wird. Die Folge ist, dass du mit dieser Rentenlücke deinen Lebensstandard nicht aufrecht erhalten kannst. Wieso das der Fall ist, das hat unterschiedliche Gründe:

Deine Rentenlücke wird stetig größer

Um die Versorgungslücke zu beschreiben, kann man die Differenz deines aktuellen Nettoeinkommens und deine tatsächlich zu erwartende, gesetzliche Rentenzahlung betrachten. Dabei fällt auf, dass die gesetzliche Rente in keinem Fall die Höhe deines jetzigen Verdienstes erreichen wird. Um deinen Lebensstandard auch im Alter vollstens aufrecht zu erhalten, gilt es, sich nicht nur auf die gesetzliche, sondern auch auf seine private Altersvorsorge zu verlassen.

Selbstständige erhalten überhaupt keine gesetzliche Rente

Wie verhält sich die Regelung der gesetzlichen Rentenversicherung bei Selbstständigen? Bist du kein sozialversicherungspflichtiger Arbeitnehmer, also beispielsweise in einer selbstständigen Tätigkeit, so zahlst du nicht pflichtmäßig in die gesetzliche Rentenversicherung ein. Aus diesem Grund ist eine private Altersvorsorge im besonderen Maße wichtig.

Dadurch, dass du als Selbstständige:r nicht in die gesetzliche Rentenversicherung einzahlst, wird dir im Rentenalter auch keine Rentenleistung ausgezahlt. Deshalb solltest du dich im besonderen Maße der privaten Vorsorge widmen, denn es fehlt die gesetzliche Rentenleistung, was langfristig dazu führen kann, dass du von sozialer Unterstützung abhängig sein kannst.

Der demografische Wandel und das gesetzliche Rentensystem

Das deutsche gesetzliche Rentenversicherungssystem basiert auf einer Umlagefinanzierung. Genauer gesagt bedeutet das, dass die heutigen Zahler:innen der Beiträge die Renten der heutigen Rentner:innen bezahlen. Gehst du also selber einmal in den Ruhestand, werden wiederum die Jüngeren für deine Rente aufkommen. Durch den demografischen Wandel in Deutschland zeigt sich allerdings, dass sich dieses Versprechen nicht mehr einhalten lässt und somit das System der Deutschen Rentenversicherung nicht mehr funktionieren kann.

In der Folge sinkt das gesetzliche Rentenniveau, also das Verhältnis von Arbeitslöhnen zur jeweiligen Rentenhöhe. Renten werden in Zukunft nicht mehr mit der Lohnentwicklung Schritt halten können, wodurch die Kaufkraft deiner Rente schrumpft. Schon heute beträgt das durchschnittliche Rentenniveau nur noch 48 % des Durchschnittslohns. Es wird erwartet, dass das Rentenniveau bis 2030 auf 43 % absinkt.

Konkret bedeutet das, dass wenn du heute bereits über einen Zeitraum von 45 Jahren das derzeitige Durchschnittseinkommen von 38.901 € verdient hast, erhältst du bei Eintritt in die Altersrente gerade einmal eine Rentenzahlung von 25.000 € – vor Abzug von Steuern und Sozialabgaben! Betrachtet man dies auf einer monatlichen Basis, so ergibt sich eine monatliche Bruttorente von 2.083 € – und das nach 45 Arbeitsjahren. Wer erst später ins Berufsleben startet oder zeitweise in Teilzeit arbeitet, muss mit noch weniger auskommen.

Die private Rentenversicherung schließt die Rentenlücke

Um auch im Rentenalter weiter ein so hohes Nettoeinkommen zu haben wie während des Erwerbslebens – man spricht davon, seinen Lebensstandard zu halten – ist eine Altersvorsorge unverzichtbar. Die private Altersvorsorge umfasst mehrere Möglichkeiten und Varianten, aus denen du wählen kannst.

Eine davon ist die private Rentenversicherung, welche im besonderen Maße durch ihre Flexibilität hervorsticht. Du entscheidest über die Beitragshöhe, die Häufigkeit deiner Einzahlung und die Anlageart.

Dabei kannst du sowohl sicherheits- als auch chancenorientierte Anlagestrategien verfolgen.

Und selbst dein Auszahlungszeitpunkt ist im gewissen Rahmen frei bestimmbar, ebenso wie die Art deiner Auszahlung. Dabei kommt die lebenslange Rente oder die Kapitalauszahlung in Frage.

Doch besonders der steuerliche Vorteil bei der privaten Rentenversicherung zu nennen, denn sie wird nur mit deutlich geringeren Ertragsanteil besteuert.

Zusammenfassung

- Mit deiner privaten Altersvorsorge sorgst du sinnvoll für dein Alter vor und kannst deinen Ruhestand in vollen Zügen genießen.

- Deine gesetzliche Absicherung reicht nicht aus, um deinen derzeitigen Lebensstandard aufrecht zu erhalten. Zudem wächst deine Rentenlücke stetig.

- Die Anzahl der Rentner:innen pro Erwerbstätigem verdoppelt sich langfristig. Die Folge: Das Rentenniveau sinkt und damit die Kaufkraft deiner Altersrente.

Private Altersvorsorge: Varianten voller Flexibilität und Renditechancen

Freie Entfaltung bei deinen Einzahlungsmöglichkeiten: Monatliche Raten vs. Einmalbeitrag

Im Rahmen der privaten Altersvorsorge hast du die Möglichkeit, verschiedene Einzahlungsoptionen auszuwählen. Je nach Variante stehen dir 2 Wege der Investition offen.

Variante 1

Zum einen kannst du mit der aufgeschobenen Rentenversicherung monatliche Beiträge ansparen. Diese werden günstigerweise mittels Lastschrifteinzug ganz unkompliziert von deinem Konto eingezogen.

Variante 2

Zum anderen hast du aber auch die Möglichkeit, mit Sonderzahlungen höhere Einmalbeiträge einzuzahlen, zum Beispiel, um deine Steuererstattung oder den Jahresbonus sinnvoll anzulegen.

Gut zu wissen

Diese Form der Altersvorsorge nennt sich auch aufgeschobene Rente, weil du heute Einzahlungen tätigst, die dir erst viel später wieder ausgezahlt werden. Sie ist das herkömmliche Modell.

Wichtig

Verfügst du aufgrund von Erbschaft, Abfindung oder Hausverkauf über eine größere Summe Geld, kannst du diesen auch als Einmalbeitrag anlegen und ihn dir zum Zeitpunkt deiner Wahl wieder als lebenslange Rente auszahlen lassen.

Welcher Anlagetyp bist du: Sicherheits- oder Chancenorientiert?

Bei der Auswahl deiner privaten Altersvorsorge bist du gänzlich ungebunden. Je nach persönlicher Anlagepräferenz stehen verschiedene Anlageformen für dich zur Verfügung, woraus sich auch die gesamte Wertentwicklung sowie deine Altersrente ergeben.

Grundsätzlich gibt es 4 unterschiedliche Varianten einer privaten Altersvorsorge, die je nach Chancen- bzw. Sicherheitsorientiertheit und mit bzw. ohne Unterstützung oder Förderung durch den Staat oder den Arbeitgeber gewählt werden können. Die private Rentenversicherung, die Riester-Rente, die Rürup-Rente und die betriebliche Altersvorsorge (baV).

Private Rentenversicherung

Die private Rentenversicherung ist die flexibelste Form der privaten Altersvorsorge. Im Gegensatz zu anderen Altersvorsorgemodellen wird sie nicht in der Ansparphase gefördert, dafür aber später bei der Auszahlung steuerlich günstig behandelt. Du bist frei in der Anlage deines Kapitals und hast kein festes Alter, ab dem du die Auszahlung frühestens in Empfang nehmen kannst. Für die steuerliche Besserstellung ist es lediglich erforderlich, dass der Vertrag mindestens 12 Jahre bestanden hat. Ebenso bist du frei in der Form der Auszahlung. Du kannst sie dir als lebenslange Rente, in jährlichen Raten oder als Einmalzahlung wieder auszahlen lassen.

Weil du frei in der Kapitalanlage bist, kannst du zwischen verschiedenen Anlageformen unterscheiden. Diese sind die sicherheitsorientierte “alte Klassik”, die “neue Klassik” und die fondsgebundene Rentenversicherung.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Die “alte Klassik” – sicherheitsorientiert

Dieses klassische Anlagekonzept besitzt eine garantierte Verzinsung – den Garantiezins. Diesen Garantiezins vereinbarst du bei Vertragsabschluss und er bleibt über die gesamte Laufzeit identisch. Daraus folgt für dich, dass du bereits bei Abschluss des Vertrages darüber informiert bist, welche garantierte Mindestrente bei Rentenbeginn an dich ausgezahlt wird.

Allerdings gilt zu erwähnen, dass die klassische Lebensversicherung von vielen Versicherern kaum noch angeboten wird. Der Grund dafür wird auf der untenstehenden Grafik deutlich. Der vereinbarte Garantiezins ist über die Jahre immer weiter gesunken und beträgt nur noch 0,25 % (Stand 2024). Angesichts einer hohen Inflation ist es unmöglich, in dieser Anlageform die Kaufkraft seiner Altersvorsorge zu wahren.

Die “neue Klassik” arbeitet mit Überschüssen

Setzt du allerdings auf eine höhere Überschussbeteiligung im Rahmen deiner privaten Altersvorsorge, so kommt die “neue Klassik” für dich in Frage. Überschüsse sind Gewinne, welche das Versicherungsunternehmen mit der Kapitalanlage deiner Beiträge erwirtschaftet und anschließend an dich weitergibt. Die Idee hinter der „neuen Klassik“ ist, dass Versicherer etwas flexibler in der Kapitalanlage sind, weil sie dir zwar noch die Summe aller eingezahlten Beiträge garantieren müssen, aber nicht zusätzlich noch eine Verzinsung. Durch diese Flexibilität verspricht sich der Versicherer höhere Gewinne, von denen du über die Überschussbeteiligung dann auch profitierst.

Die Höhe deiner individuellen Überschüsse können durch den Versicherer nicht garantiert werden, da der Kapitalmarkt und somit auch die erwirtschafteten Überschüsse deiner Beiträge gewissen Schwankungen unterliegen. Deshalb gelten die durchschnittlichen Renditen im Rahmen der “neuen Klassik” als nicht überschwänglich. Bleibt die Inflation auf dem derzeitigen hohen Niveau, kann auch die „neue Klassik“ diese nicht ausgleichen.

Die fondsgebundene Rentenversicherung als kapitalmarktnahe Alternative

Wenn du an den ertragreichen Chancen des Kapitalmarktes partizipieren möchtest, dann sollte das Rentenmodell der fondsgebundenen Rentenversicherung deine erste Wahl sein. Du zahlst über einen langen Anlagezeitraum Beiträge an deinen Versicherer, welcher dein investiertes Anlagevermögen in Fonds deiner Wahl investiert. Da du grundsätzlich über einen sehr langen Zeitraum anlegst, profitierst du neben den allgemeinen Chancen des Kapitalmarkts auch vom Zinseszinseffekt. Dadurch ergeben sich langfristig attraktive Renditechancen, welche selbst die derzeit hohe Inflation outperformen sollten. Im Gegensatz zu alter und neuer Klassik gibt es bei der privaten Rentenversicherung jedoch keine Garantierente. Das ist dem Umstand geschuldet, dass sämtliche Beiträge am Kapitalmarkt angelegt werden und dessen Schwankungen unterliegen, um die hohe Rendite zu erzielen. Wenn dir Sicherheit und Planbarkeit besonders wichtig sind, ist es aber auch hier möglich, mit dem Versicherer Garantien zu vereinbaren.

Gemäß deiner persönlichen Risikoaffinität bieten Versicherer unterschiedliche Fondsklassen zur Auswahl an, welche du im Bedarfsfall auch kostenfrei umschichten kannst. Weiterhin nutzt der Versicherer selbst die Möglichkeit des Umschichtens: Nähert sich deine Beitragszahlung dem Rentenalter, werden deine Anteile zunehmend in risikoarme Anlageklassen umgeschichtet, um Gewinnverluste vor Rentenbeginn zu vermeiden.

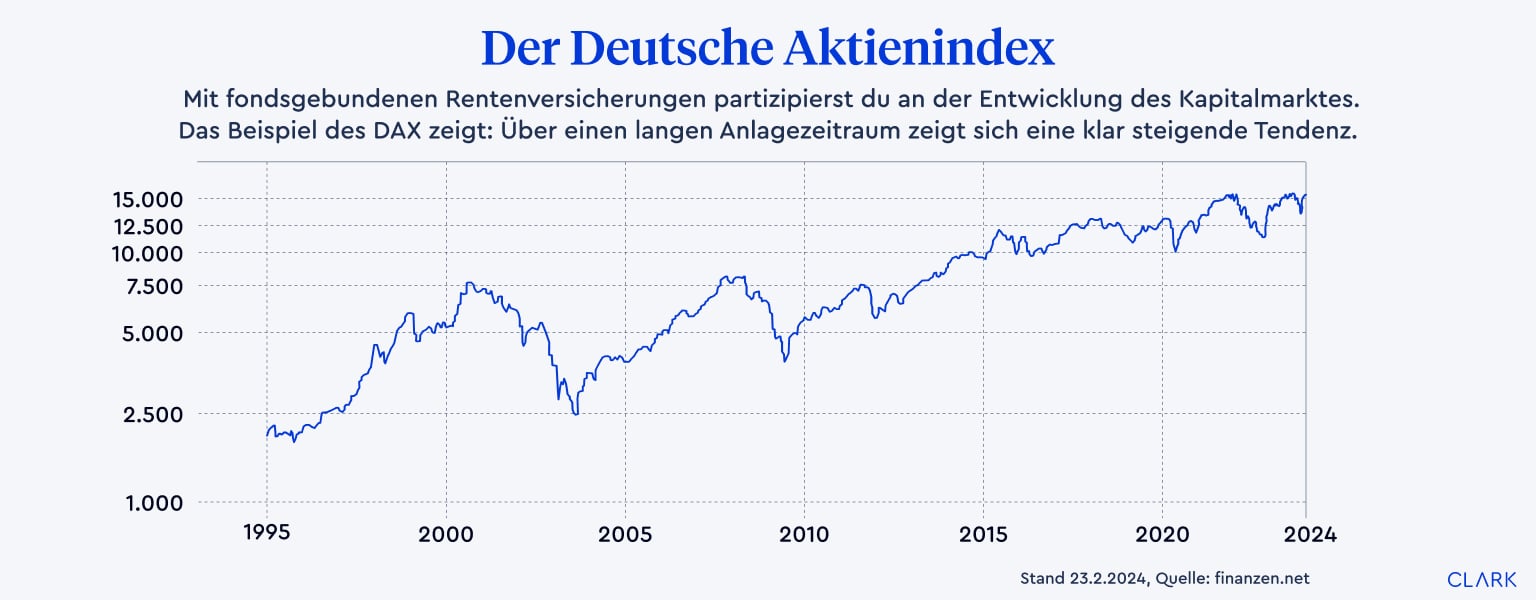

Mittel- und langfristig gelten Kapitalmärkte als Krisenfest, die sich selbst durch Krisen nicht lange aus der Balance werfen lassen. Schaust du dir beispielsweisen der Deutsche Aktienindex (DAX) an, der 1988 gegründet wurde, wirst du feststellen, dass dieser trotz Dotcom-Blase, trotz Finanz- oder Coronakrise noch immer eine beeindruckende Rendite von rund 7,5 % pro Jahr aufweisen kann.

Riester-Rente

Eine weitere Möglichkeit der privaten Altersvorsorge stellt die Riester-Rente dar. Angelehnt an deine individuelle Situation, werden deine eingezahlten Beiträge staatlich durch z.B. die Grundzulage gefördert und bezuschusst. Entweder in Form von Steuervorteilen, oder durch staatliche Zulagen wie der Grund- oder Kinderzulage. Eltern profitieren im besonderen Maße von der staatlichen Riester-Förderung, denn für Kinder werden die höchsten Zulagen ausbezahlt. Möchtest du von den Vorteilen der Riester-Rente gebrauch machen, so ist dafür Voraussetzung, dass du mindestens 4 % deines jährlichen Bruttoeinkommens einzahlst. Maximal steuerlich geltend zu machen sind 2.100 € jährlich. Zudem musst du in die gesetzliche Rentenversicherung einzahlen und entweder pflichtversichert oder verbeamtet sein.

Sparform: Rürup-Rente

Betrachtet man die Vorsorgemöglichkeiten von Selbstständigen, die nicht pflichtmäßig in die gesetzliche Rentenversicherung einzahlen, gibt es für dich eine Alternative zur Riester-Rente, nämlich die Basisrente bzw. Rürup-Rente. Interessant ist die Rürup-Rente besonders durch die hohen steuerlichen Vergünstigungen: 2024 kannst du 100 % deiner Beiträge für die Rürup-Rente steuerlich geltend machen bis zu einer Summe von 27.565,20 € (für Verheiratete: 55.130,40 €).

Allerdings kannst du auch als Arbeitnehmer in die Rürup-Rente einzahlen und deine Beiträge steuerlich geltend machen. Dafür gibt es keine weiteren Voraussetzungen, jedoch lohnt sie sich besonders für Arbeitnehmer mit hohen Einkommen.

Betriebliche Altersvorsorge

Eine weitere Variante der privaten Altersvorsorge ist die betriebliche Altersversorgung (bAV). Das Besondere bei der Betriebsrente ist, dass du zum einen von der Entgeltumwandlung und zum anderen von Arbeitgeberzuschüssen profitieren kannst. Bei der Entgeltumwandlung verzichtest du auf einen Teil deines Bruttogehaltes. Du führst also eine selbst gewählte Beitragshöhe von deinem Bruttogehalt ab und sparst auf diesem Weg sowohl Steuern, als auch Sozialabgaben. In einigen Fällen ist der Arbeitgeber auch zu einem Zuschuss von 15 % zu deiner Einzahlung verpflichtet.

Bei Renteneintritt wird dir die Altersvorsorge dann ausgezahlt, je nach Vertrag in Form einer lebenslangen Rente oder als Kapitalauszahlung.

Zusammenfassung

- Die private Altersvorsorge beinhaltet unterschiedliche Varianten – die private Rentenversicherung ist der Klassiker.

- Wählst du die Riester–Rente, so hast du die Möglichkeit von staatlichen Zulagen und Steuerersparnissen zu profitieren.

- Hohe Steuervorteile bietet zudem auch die Rürup–Rente für Selbstständige oder Gutverdiener.

- Die Betriebsrente (bAV) über deinen Arbeitgeber wird in vielen Fällen auch durch einen Arbeitgeber-Zuschuss unterstützt.

Auszahlung: Unterschiedliche Varianten

Die Varianten der privaten Altersvorsorge haben auch unterschiedliche Möglichkeiten der Auszahlung inne. Generell hängt die Altersrente und somit auch die Rentenhöhe von folgenden Faktoren ab:

- zu welchem Zeitpunkt du mit der Einzahlung in deine private Rentenversicherung beginnst

- in welcher Höhe deine monatlichen Zahlungen ausfallen

- welche Risikoaffinität du aufweist.

Die private Rentenversicherung bietet ein großes Maß an Flexibilität. Nicht nur bei deiner Einzahlung, sondern auch im Fall der Auszahlung deines Kapitals. Allerdings kannst du vor Ablauf deines Vertrages zwischen 2 Auszahlungsarten wählen: Auf der einen Seite kannst du dich für die lebenslange Rente entscheiden, auf der anderen Seite hast du die Möglichkeit, eine einmalige Kapitalabfindung ausbezahlt zu bekommen. Dieser Umstand gilt zudem auch für die betriebliche Altersversorgung, allerdings wird diese noch um die Auszahlungsmöglichkeiten in Form von Raten oder einer Mischung aus Raten und Einmalzahlungen ergänzt.

Bei der Auszahlung der Riester-Rente verhält es sich anders, denn dort ergeben sich 2 verschiedene Möglichkeiten: Entweder du lässt dir dein angespartes Kapital als lebenslange Rente auszahlen, oder du wählst eine Einmalauszahlung. Die Einmalzahlung ist allerdings auf 30 % des Gesamtkapitals begrenzt. Das übrige Kapital wird als lebenslange Rente ausgezahlt.

Die Rürup-Rente hat hingegen strikte Vorgaben, denn es ist ausschließlich eine Auszahlung in Form einer lebenslangen Rente möglich. Eine Zahlung in Raten, eine Mischung aus Einmalzahlung und einer Rente sowie die einmalige Auszahlung des gesamten Kapitals ist nicht möglich.

Zusammenfassung

- Deine Rentenhöhe hängt von drei Faktoren ab: Einzahlungsbeginn, Höhe der Einzahlung und Risikoaffinität.

- Die private Rentenversicherung und die bAV besitzen ein großes Maß an Flexibilität innerhalb der Auszahlung.

- Auch bei der Riester-Rente kannst du dir 30 % als Einmalzahlung auszahlen lassen.

- Die Rürup-Rente ist als lebenslange Altersrente vorgesehen.

Unterstützung auch bei Engpässen

Kündigung deiner privaten Altersvorsorge

Mit dem Abschluss deiner privaten Altersvorsorge geht im Grunde eine langfristige Einzahlungsdauer einher. Nicht nur du, sondern auch der Versicherer plant mit einer langfristigen Laufzeit. Damit geht beispielsweise bei der privaten Rentenversicherung eine Haltefrist von 12 Jahren einher. Kündigst du vor Ablauf, oder dem vertraglich vereinbarten Ablauf, so erhältst du den Rückkaufswert deiner Lebensversicherung. Dieser ist durch Storno- oder Abschluss- und Vertriebskosten gemindert. Bei der Riester-Rente müssen bei vorzeitiger Kündigung alle Steuervorteile und Zulagen zurückerstattet werden. Bei vorzeitiger Auszahlung spricht man auch von der schädlichen Verwendung. Rürup-Rente und betriebliche Altersvorsorge lassen sich sogar überhaupt nicht kündigen. Eine vorzeitige Auszahlung ist nicht möglich. Du kannst diese Versicherungen nur beitragsfrei stellen lassen, sodass du künftig nichts mehr einzahlst. Die bisher eingezahlten Beiträge bleiben aber so lange in der Altersvorsorge liegen, bis diese regulär ausbezahlt wird. Bei der Rürup-Rente ist das mit 62 frühestens möglich. Bei der bAV in der Regel mit 67.

Beitragsfreistellung statt Kündigung

Um die Kündigung zu vermeiden, besteht über Versicherungsunternehmen oftmals die Möglichkeit der Beitragsfreistellung. Wie viele zuletzt in der Coronapandemie erfahren mussten, bringt das Leben eine Vielzahl an Unvorhersehbarkeiten mit sich. Darunter fallen zum Beispiel die Arbeitslosigkeit oder einfach ein ungeplanter finanzieller Engpass. Mit der Beitragsfreistellung besitzt du innerhalb deiner privaten Altersvorsorge die Flexibilität, auf derartige Unvorhersehbarkeiten zu reagieren. Denn die Beitragsfreistellung hat entscheidende Vorteile:

- Dein Kapital bleibt bestehen und verzinst sich über die Jahre weiter.

- Du zahlst keine Stornogebühren wie im Fall der Kündigung.

- Wenn sich deine Situation wieder verbessert, kannst du die Einzahlung wieder aufnehmen.

Schutz der Hinterbliebenen ist vertraglich vereinbar

Auch deine Hinterbliebenen – in der Regel dein:e Ehepartner:in bzw. eingetragene:r Lebenspartner:in – sowie kindergeldberechtigte Kinder können mit der privaten Altersvorsorge mit abgesichert werden. Es kommt auf das gewählte Versicherungsprodukt an, ob sie direkt mit abgesichert sind oder ob es einer zusätzlichen Vereinbarung bedarf. Häufig wird ihnen das eingezahlte Kapital zuzüglich etwaiger Zulagen, Zuschläge und Renditen ausgezahlt, solltest du vor Renteneintritt versterben. Nach Renteneintritt gibt es häufig eine sogenannte Rentengarantiezeit. Verstirbst du in dieser Garantiezeit, wird deine Rente bis zum Ende dieser Zeitspanne an deine Hinterbliebenen ausbezahlt.

Zusammenfassung

- Gerätst du in persönliche und finanzielle Engpässe, welche dein gewohntes Leben verändern, hast du unterschiedliche Möglichkeiten, deine private Altersvorsorge daran anzupassen.

- Bei einer Beitragsfreistellung bleibt dein Vertragsguthaben bestehen und verzinst sich weiter – sie ist häufig die bessere Wahl als die der Kündigung deiner Verträge.

- Ein Schutz deiner Hinterbliebenen lässt sich in der privaten Altersvorsorge in jeden Vertrag mit aufnehmen.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Häufig gestellte Fragen – FAQ

Kurz gefasst: Nein – die gesetzliche Rente reicht nicht aus, um deinen Lebensstandard im Alter aufrecht zu halten. Aktuell liegt das durchschnittliche Rentenniveau bei 50,4 % und wird voraussichtlich bis 2030 auf 43 % absinken. Mehr noch: Vielen Menschen droht deshalb die Altersarmut.

Der Staat beteiligt sich an der privaten Altersvorsorge, zum Beispiel über die betriebliche Altersvorsorge, den Steuervorteilen für Gutverdiener bei der Rürup-Rente oder Kinderzulagen in der Riester-Rente.

Nicht gefördert, aber mit Steuervorteilen versehen: Die Erträge von Lebensversicherungen, privaten Rentenversicherungen und Fondssparplänen. Weitere Vorteile sind die kostenlose Umschichtung, geringe Abschlusskosten und die renditestarke Partizipation am Kapitalmarkt.

Die „alte“ Klassik hat es im derzeitigen Marktumfeld schwer eine passende Rendite zu erwirtschaften. Das liegt hauptsächlich am äußerst niedrigen Garantiezins von 0,25%. Deshalb schafft es diese klassische Anlageform nicht eine „normale“ Inflationsrate zu schlagen. Sprich: Dein Geld wird letztlich weniger wert. Inwieweit sich der Garantiezins durch die aktuellen Leitzinsanhebungen der Zentralbanken ändert, dass bleibt abzuwarten.

Die Lösung? Investiere in eine fondsgebundene Rentenversicherung und partizipiere am renditereichen Kapitalmarkt – am besten mit der Anlage in gängige ETFs.

ETFs (Exchange-Traded Funds), auch börsengehandelte Indexfonds genannt, funktionieren nach folgendem Prinzip: Diese Aktienfonds bilden einen Index wie den DAX oder den MSCI World direkt nach. Sie enthalten Aktien der aktuell im Index vertretenen Unternehmen in der gleichen prozentualen Gewichtung wie der jeweilige Index. Änderungen der Zusammensetzung gibt es nur bei Änderungen im Index. So legst du dein Geld breit und diversifiziert an – bei gleichzeitiger, renditenstarker Partizipation am Kapitalmarkt.

Die richtige Altersvorsorge muss zu deinem Leben passen, sollte günstig aufgestellt sein und bestenfalls staatliche Förderungen enthalten.

Für den Aufbau deiner Ruhestandsabsicherung gibt’s keine Blaupause. Was beispielsweise für deine:n beste:n Freund:in ideal ist, kann sich für dich als Fehlentscheidung herausstellen. Verlass dich daher bei deiner richtigen Altersvorsorge auf unsere CLARK Expert:innen, die dir maßgeschneiderte Vorsorgeoptionen liefern.

Das ist schwer zu beantworten. Eine konkrete Versicherungssumme, die am Ende ausgezahlt wird, wie es beispielsweise bei der Risikolebensversicherung der Fall ist, gibt es bei der privaten Altersvorsorge nicht.

Bei einer Rentenversicherung legst du fest, wie hoch die monatliche Rentenauszahlung sein soll. Dazu ist es hilfreich, wenn du dir im Voraus einen Überblick verschaffst, wie viel Geld du im Monat ungefähr brauchst, um gut leben zu können. Dann ermittelst du, wie viel gesetzliche Rente du erhalten wirst. Diese Versorgungslücke schließt du mit der Altersvorsorge.

Unsere Versicherungsmakler:innen helfen dir bei diesem Punkt gern weiter. Vereinbare dazu am besten einfach einen Beratungstermin mit unseren Versicherungsexpert:innen, die dir dann telefonisch oder per Video Call mit Rat und Tat zur Seite stehen.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)