Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Berufsunfähigkeitsversicherung

Top-Deal: Gratis Rechtsschutz zu deiner BU-Versicherung!

Dein Extra – Kostenloser RechtsschutzDu hast Bedenken, dass dein Berufsunfähigkeitsversicherer nicht zahlt? CLARK unterstützt dich mit einer kostenlosen Rechtsschutzversicherung von ROLAND Rechtsschutz-Versicherungs-AG für genau diesen Fall.weiterlesen Sollte es zu einer rechtlichen Auseinandersetzung mit deinem Versicherer über deinen Leistungsanspruch kommen, greift der kostenlose Rechtsschutz zu deiner Berufsunfähigkeitsversicherung. Der Zusatzschutz gilt für 10 Jahre oder bis zum Erreichen des 50. Lebensjahres und übernimmt 50.000 € pro Fall bei einer Selbstbeteiligung von 300 €.

Über 180 Versicherer

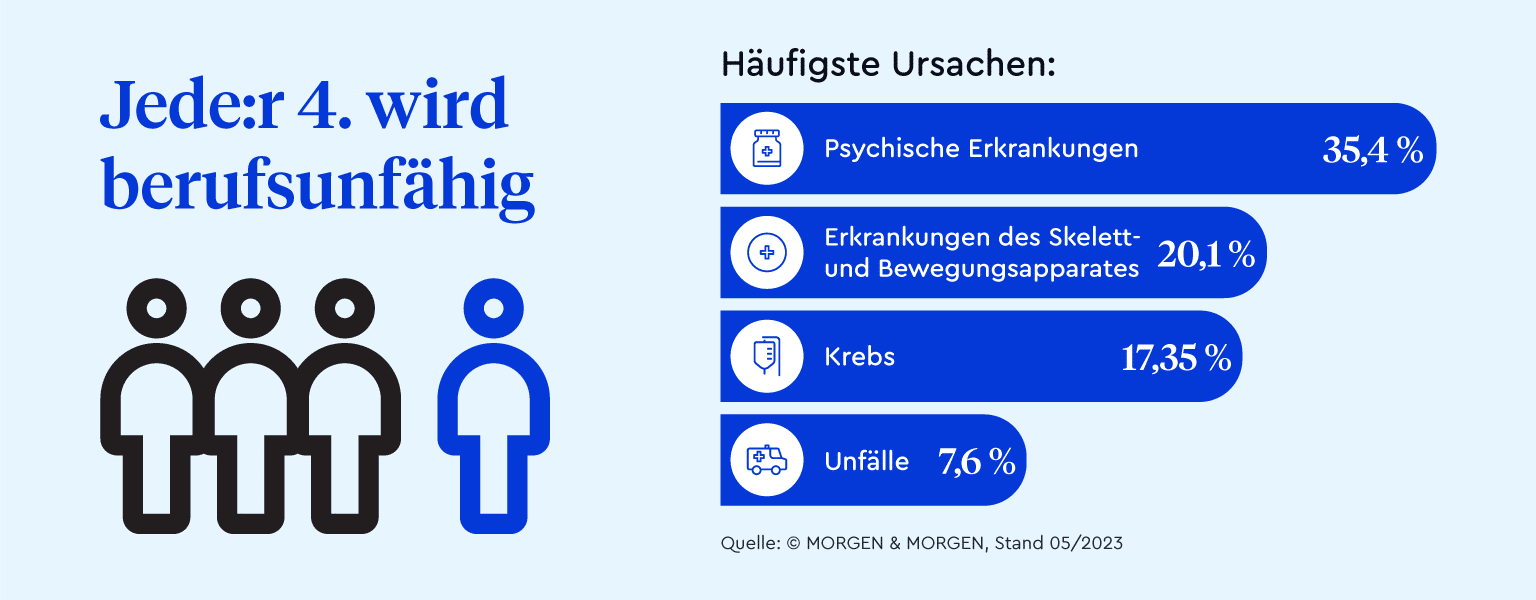

Jede:r Vierte wird berufsunfähig

Sichere deine Einkommenslücke ab

Den Rechtsschutz gibt's ohne Zusatzkosten dazu

Wir finden für dich die besten Tarife von über 180 Versicherern

Top-Deal Kostenloser Rechtsschutz zur BU!

- Kostenloser Versicherungsschutz für die ersten 10 Jahre bzw. bis zum Erreichen des 50. Lebensjahres

- Gilt bei Streitigkeiten mit deiner Berufsunfähigkeitsversicherung über deine beantragte BU-Leistung

- Pro Rechtsschutzfall 50.000 € Versicherungssumme

- 300 € Selbstbeteiligung pro Rechtsschutzfall

Berufsunfähigkeitsversicherung: Auf den Punkt gebracht

Diese Seite im Überblick

- Darum ist die Berufsunfähigkeitsversicherung so wichtig

- Wann bist du berufsunfähig & wie hoch sollte die Rente sein?

- beliebt Das kostet die Berufsunfähigkeitsversicherung

- Das leistet die BU-Versicherung

- Berufsunfähigkeitsversicherung im Test bei Stiftung Warentest

- Alles Wichtige zur Auszahlung der BU-Rente

- Worauf du noch achten solltest

01 Warum eine Berufsunfähigkeitsversicherung so wichtig ist

Eine Berufsunfähigkeitsversicherung (BU) ist dein Rettungsanker, wenn du aus gesundheitlichen Gründen nicht mehr in der Lage bist, deinem Beruf nachzugehen. Ohne sie würdest du im besten Fall nur eine kleine Rente vom Staat bekommen – im schlechtesten Fall nicht einmal das.

Das Risiko, berufsunfähig zu werden, ist vergleichsweise hoch. Statistiken zufolge wird von 4 Personen eine berufsunfähig – egal ob Dachdecker:in oder Jurist:in, Handwerks- oder Bürojob. Daran kann eine Erkrankung oder ein Unfall schuld sein oder auch einfach eine altersbedingte Krankheit.

Um etwas Entwarnung zu geben: Bei kurzer Krankheit musst du dir keine zu großen Sorgen machen. In den ersten 6 Wochen deiner Arbeitsunfähigkeit bist du als Angestellte:r über die Lohnfortzahlung deines Arbeitgebers auf der sicheren Seite. Danach gibt’s das Krankengeld von deiner gesetzlichen Krankenkasse oder ein Krankentagegeld (Krankentagegeldversicherung), wenn du dieses als Privatversicherte:r oder Selbstständige:r vereinbart hast. Damit ist zumindest ein Teil deines Einkommens abgesichert.

Spätestens danach wird es finanziell eng. Denn wenn du aus gesundheitlichen Gründen nicht mehr arbeiten kannst, bist du nicht mehr nur arbeitsunfähig, sondern erwerbsunfähig. Dann hast du in den meisten Fällen lediglich Anspruch auf die gesetzliche Erwerbsminderungsrente. Diese Mindestversorgung ist allerdings so gering, dass du deinen bisherigen Lebensstil nicht halten kannst.

Lass es uns daher ganz deutlich sagen: Ohne Absicherung musst du Abstriche hinnehmen. Damit es so weit nicht kommt, ist ein passender Berufsunfähigkeitsschutz unerlässlich.

Lass uns die Notwendigkeit einer Berufsunfähigkeitsversicherung mit einer paar Zahlen untermauern:

- 2023 bezogen rund 1,8 Millionen Menschen in Deutschland eine staatliche Rente wegen Erwerbsminderung.

- Die durchschnittliche Rente vor Steuern für Neurentner:innen betrug 1.001 €.

- Jedes Jahr stellen rund 160.000 Personen einen Antrag auf die Erwerbsminderungsrente.

Reichen dir knapp 1.000 € zum Leben aus? Wahrscheinlich nicht. Dabei ist es schon schwierig, dieses Geld überhaupt zu bekommen: Einerseits hast du erst dann Anspruch auf die Erwerbsminderungsrente, wenn du mindestens 5 Jahre lang Beiträge an die gesetzliche Rentenversicherung gezahlt hast. Andererseits erhältst du die Rente nur, wenn du in keinem Beruf mehr eine gewisse Anzahl an Stunden arbeiten kannst.

Spätestens hier liegen die Vorteile einer Berufsunfähigkeitsversicherung auf der Hand. Denn sie leistet schon dann, wenn du in deinem aktuellen Beruf für mindestens 6 Monate (sogenannter Prognosezeitraum) nicht mehr arbeiten kannst. Sie zahlt dir zudem genau den Betrag aus, den du im Vorfeld festgelegt hast. Damit schließt du deine Versorgungslücke effektiv und sicherst deinen Lebensstandard ab.

Kannst du nicht selbst vorsorgen?

Geld für den Ernstfall zur Seite zu legen, erscheint logisch und ist prinzipiell nie verkehrt. Allerdings wird es dir im Falle einer Berufsunfähigkeit nur unter bestimmten Voraussetzungen wirklich weiterhelfen: zum Beispiel, wenn du erst zum Ende deines Berufslebens berufsunfähig wirst und nur für kurze Zeit bis zum Rentenbeginn deine Einkommenslücke überbrücken musst.

Die Zahlen sprechen leider dagegen: Laut der Deutschen Rentenversicherung sind Menschen, die aus gesundheitlichen Gründen nicht mehr arbeiten können, im Schnitt erst 51 Jahre alt. Bis zur regulären Rente mit 67 bleiben 16 Jahre, die deine Ersparnisse abdecken müssen. Dafür brauchst du als Berufsunfähigkeitsvorsorge ein sehr großes Vermögen.

Dazu ein Beispiel: Damit du dir jeden Monat 1.500 € auszahlen kannst, müsstest du bis zum Alter von 51 Jahren rund 290.000 € angespart haben – bei steigenden Zinsen etwas weniger. Das dürfte nur wenigen Menschen gelingen.

Gibt’s keine staatliche Berufsunfähigkeitsversicherung?

Früher gab es noch eine staatliche Berufsunfähigkeitsversicherung von der gesetzlichen Rentenversicherung, um berufsunfähige Personen finanziell aufzufangen. Das staatliche Sicherheitsnetz wurde allerdings für Personen, die nach dem 1. Januar 1961 geboren wurden, abgeschafft.

Die häufigsten Ursachen für eine Berufsunfähigkeit

Eine Berufsunfähigkeit kann viele Gründe haben. Teilt man die Krankheiten in Gruppen ein, ergibt sich folgendes Bild:

Zu den häufigsten Ursachen für Berufsunfähigkeit gehören psychische Erkrankungen (35 %), Erkrankungen des Skelett- und Bewegungsapparats (20 %) und Krebs (17 %). Unfälle machen nur etwa jeden 12. Fall aus (rund 8 %). Mit steigendem Alter gewinnen außerdem Probleme mit dem Herzen und den Gefäßsystemen an Bedeutung.

Bedenke dabei: Auch wenn du dich heute unverwundbar fühlst – du weißt nie, was die Zukunft bringt. Damit du in dieser zumindest keine finanziellen Probleme hast, ist eine Berufsunfähigkeitsversicherung sinnvoll.

Schützt dein Einkommen

Ein oft unterschätztes Risiko – die Berufsunfähigkeit. Jede:r Vierte wird im Leben einmal berufsunfähig. Was passiert, wenn dein Einkommen wegfällt? Die BU schützt dich im Ernstfall.

Der beste BU-Tarif – für dich

Unser Algorithmus vergleicht tausende Tarife von über 180 Versicherern, um die beste Berufsunfähigkeitsversicherung zu finden, die ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

02 Wann bist du berufsunfähig?

Berufsunfähigkeit ist, wer den zuletzt ausgeführten Beruf infolge von Krankheit, Körperverletzung oder mehr als altersentsprechendem Verfall ganz oder teilweise auf Dauer nicht mehr ausüben kann (vgl. VVG § 172). Wenn du im Prognosezeitraum (in der Regel 6 Monate) deinen aktuellen Job nur noch zu maximal 50 % ausüben kannst, giltst du als berufsunfähig. Ob du noch einen anderen Job machen könntest, ist unwichtig. Kannst du also bei einer 40-Stunden-Stelle nur noch 20 Stunden arbeiten, erfüllst du die Voraussetzungen.

Je nach Anbieter ist es auch möglich, dass dir bereits bei 25 % Berufsunfähigkeit eine Rente gezahlt wird. Allerdings erhältst du dabei nur eine anteilige BU-Rente, also nur 25 % deiner vereinbarten Rentenhöhe (sogenannte Leistungsstaffel).

Übrigens: Solltest du deine Stundenanzahl wegen einer Erkrankung reduziert haben, hat das keinen Einfluss. Der Versicherer muss als Richtwert für die 50 % die Tätigkeit nehmen, die du zuletzt gesund ausgeübt hast. Das geht aus einem Urteil des Oberlandesgerichts Frankfurt hervor (Aktenzeichen 7 U 113/20).

Deine Versicherung ist immer an den Beruf gekoppelt, in dem du tätig bist. Bei einem Berufswechsel musst du deinen Versicherungsanbieter nicht informieren – außer in den Vertragsbedingungen ist eine entsprechende Anzeigepflicht vereinbart. Wechselst du von einer Berufsgruppe, die körperlich hart arbeitet, in eine Gruppe mit vorwiegend Schreibtischtätigkeiten, kann sich die Meldung allerdings auszahlen. Denn beim Bürojob verringert sich dein Berufsunfähigkeitsrisiko, sodass der Beitrag deiner Versicherung sinken sollte.

Berufsunfähigkeitsversicherung und Arbeitsunfähigkeitsversicherung sind nicht dasselbe

Umgangssprachlich wird die BU oft mit der Arbeitsunfähigkeitsversicherung verwechselt.

Arbeitsunfähig bist du jedoch nur bei einer längeren Krankschreibung. Das Besondere an der Versicherung ist allerdings, dass du auch schon bei längerer Krankheit (meist zwischen 4 und 6 Monaten) Leistungen deiner Versicherung beziehen kannst.

Eine eigenständige Arbeitsunfähigkeitsversicherung gibt es nicht, sondern es handelt sich dabei immer um Berufsunfähigkeitsversicherungen mit einer sogenannten AU-Klausel.

So hoch sollte deine Berufsunfähigkeitsrente sein

Als Versicherungsnehmer:in sollte deine monatliche Berufsunfähigkeitsrente 70 bis 80 % deines Nettoeinkommens absichern. Wenn dein Einkommen noch niedrig ist, gelten 1.000 € Rentenhöhe als absolute Untergrenze. Besser du vereinbarst eine höhere Rente, denn im Versicherungsfall sollte deine Berufsunfähigkeitsrente deutlich über die Grundsicherung hinausreichen. Rechner im Internet helfen, die richtige Rentenhöhe zu wählen – oder du suchst das Gespräch mit unseren CLARK Expert:innen.

Beachte, dass die Versicherer bei einer hohen BU-Rente genauer hinschauen. Das kann eine zusätzliche ärztliche Untersuchung oder mehr Gesundheitsfragen bedeuten.

Was ist die Berufsunfähigkeitszusatzversicherung?

Um ein Gefühl dafür zu entwickeln, wie viel die Berufsunfähigkeitsversicherung mindestens abdecken sollte, rechne alle Ausgaben wie Miete, Kredite, Lebensmittel und Versicherungen zusammen. Die Berufsunfähigkeitsversicherung sollte mindestens den Betrag, den du monatlich aufwendest, abdecken. Mehr ist besser, denn sobald du berufsunfähig bist, zahlst du nicht mehr in die gesetzliche Rente ein. Du musst also mehr in deine private Altersvorsorge investieren.

Um dieses Dilemma zu vermeiden, kannst du über den Abschluss einer Berufsunfähigkeitszusatzversicherung (BUZ) nachdenken, mit der du BU und Altersvorsorge kombinierst. Wirst du berufsunfähig, übernimmt die Versicherung deine Beiträge zur Altersvorsorge.

Außerdem ist die Kombination mit einer Risikolebensversicherung möglich.

Auch wenn die Kopplung zweier Verträge Vorteile haben kann, solltest du dich zu dieser Option genauer beraten lassen. Du kannst beispielsweise nicht eine der beiden Versicherungen kündigen, ohne den Versicherungsschutz der anderen zu verlieren.

Was ist eine Dienstunfähigkeitsversicherung?

Beamt:innen, Richter:innen, Polizist:innen und Soldat:innen werden nicht berufs-, sondern dienstunfähig. Diese Dienstunfähigkeit ist prinzipiell mit der Berufsunfähigkeit gleichzusetzen.

Eine Dienstunfähigkeitsversicherung ist aufgrund der Berufsgruppe allerdings der passendere Schutz. Zusammen mit deinen Versorgungsbezügen bei Dienstunfähigkeit solltest du mit der Dienstunfähigkeitsabsicherung etwa 80 % deiner Nettobezüge mit der passenden Rentenhöhe versichern – dies gilt als Mindestversorgung.

03 Was kostet eine Berufsunfähigkeitsversicherung?

Die Kosten deiner Berufsunfähigkeitsversicherung hängen ab von:

- Höhe der monatlichen Berufsunfähigkeitsrente

- Eintrittsalter bei Vertragsabschluss

- Gesundheitszustand

- Beruf

- Hobbys

- Rauchverhalten

- Versicherungsdauer

Diesen Einfluss haben Alter und Beruf auf die Kosten

| Beruf | Alter | monatliche BU-Rentenhöhe | monatlicher Beitrag |

|---|---|---|---|

| Student:in | 24 | 1.000 € | 30 € |

| Bürokaufmann | 28 | 1.500 € | 56 € |

| Bürokauffrau | 42 | 1.500 € | 78 € |

| Handwerkerin | 28 | 1.000 € | 82 € |

| Handwerker | 42 | 1.000 € | 181 € |

Möchtest du eine Beitragsrückgewähr für die Berufsunfähigkeitsversicherung vereinbaren, wirkt sich dias allerdings auf die Kosten deiner BU aus. Bei dieser Tarifoption erhältst du Geld zurück, wenn du bis zum Ende der Vertragslaufzeit nicht berufsunfähig geworden bist. Da der Versicherer aber anders wirtschaftet als in einem gewöhnlichen BU-Tarif, werden höhere Versicherungsbeiträge fällig.

Keine Bange vor der Gesundheitsprüfung der Berufsunfähigkeitsversicherung

Ob du berufsunfähig wirst, hängt stark damit zusammen, wie es dir gesundheitlich geht. Daher schauen die Berufsunfähigkeitsversicherer ganz genau auf deine Fitness. Zur Ermittlung der Risiken führen sie vor dem Abschluss eine Gesundheitsprüfung durch. Die Gesundheitsfragen musst du im Rahmen der vorvertraglichen Anzeigepflicht wahrheitsgemäß beantworten. Dabei wird unter anderem gefragt nach:

- Größe und Gewicht

- Hobbys / Freizeitrisiken

- Chronische oder angeborene Erkrankungen

- Psychische Leiden

- Aufenthalte im Krankenhaus oder in einer Reha

Je nach Versicherer ist der Abfragezeitraum unterschiedlich. Mal wollen die Anbieter die letzten 5 Jahre abklopfen, mal die letzten 12. Diese Differenz kann am Ende entscheiden, ob und zu welchen Konditionen (etwa mit Risikozuschlag oder mit Leistungsausschlüssen) dir ein Vertrag angeboten wird.

Unser Tipp: Du kannst bei deiner Krankenkasse eine sogenannte Patientenquittung einfordern. Diese enthält deine Arztbesuche der letzten Jahre. Mit dieser kannst du nach einer Kopie deiner Patientenakte fragen, sodass du einen genauen Überblick über deine Behandlungen – und wichtiger – über die gestellten Diagnosen hast.

Ein paar Tipps: Anonyme Risikoanfrage, genaue Angaben und Laufzeit

Solltest du Bedenken haben, dass du aufgrund deiner Vorerkrankungen keine Versicherung bekommst, kannst du über eine:n Berater:in eine anonyme Anfrage stellen lassen. So erfährst du, zu welchen Bedingungen du versichert werden kannst, ohne dass du dem Versicherungsanbieter namentlich bekannt bist. Die CLARK Expert:innen helfen dir hier gerne weiter.

Solch eine anonyme Risikovoranfrage hat einen riesigen Vorteil: Sollte dich ein Versicherer aufgrund von Vorerkrankungen ablehnen, kann er diese Entscheidung nicht im Hinweis- und Informationssystem – kurz HIS – der Versicherungsgesellschaften vermerken. Kennt er hingegen deine Daten, wird die Ablehnung samt Begründung dort hinterlegt. Stellst du bei einer anderen Berufsunfähigkeitsversicherung einen Antrag, stellst diese mit einem Blick ins HIS fest, dass du es bereits woanders probiert hast. Dies macht es schwieriger, einen Vertrag zu bekommen.

Unser Tipp: Sind die monatlichen Kosten trotz gründlichen Anbietervergleichs zu hoch, versuche eine genaue Tätigkeitsbeschreibung abzugeben. Entspricht dein Berufsstand nicht dem gängigen Tätigkeitsprofil – arbeitest du etwa als gelernte:r Dachdecker:in hauptsächlich im Büro – kann es sich lohnen, diesen Umstand durch eine Tätigkeitsbeschreibung zu präzisieren.

Alternativ kann es helfen, einzelne Leistungen wie die regelmäßige BU-Rentenanpassung (Dynamik) oder die Laufzeit deines Vertrages anzupassen. Aber Vorsicht: Wirst du berufsunfähig und läuft dein Versicherungsschutz mit dem Alter von 60 aus, musst du die restlichen Jahre bis zur Rente überbrücken können.

Außerdem möglich: In der Regel wird dir deine Rente sofort gezahlt, wenn sie dir einmal bewilligt wurde. Es gibt allerdings Angebote, die eine Warte- oder Karenzzeit vorsehen, beispielsweise von 6 Monaten. Dadurch wird deine Versicherung günstiger.

Diese Alternativen gibt’s zur Berufsunfähigkeitsversicherung

Eine seriöse, gute Berufsunfähigkeitsversicherung ohne Gesundheitsfragen gibt es leider nicht. Trotzdem müssen dir chronische gesundheitliche Beeinträchtigungen wie Migräne oder Rückenschmerzen, aber auch Übergewicht die Absicherung deiner Berufsfähigkeit nicht verbauen. Für Probleme können dagegen Depressionen, Morbus Crohn, Multiple Sklerose, Rheuma, Diabetes Typ 1, Asthma und andere psychische Erkrankungen sorgen.

Eine psychotherapeutische Behandlung ist kein pauschales Ausschlusskriterium. Denn die Anbieter fragen nur einen bestimmten Zeitraum ab – für ambulante Behandlungen sind es oftmals die letzten 5 Jahre, bei stationären Aufenthalten die letzten 10 Jahre. Liegt deine Vorerkrankung weiter zurück, musst du sie nicht angeben, wenn sie dir keine Probleme mehr macht.

Solltest du keine Berufsunfähigkeitsversicherung abschließen können, gibt es Alternativen, allen voran die private Erwerbsunfähigkeitsversicherung. Einen gleichwertigen Ersatz stellen sie allerdings nicht. Alle Alternativen machen grundlegende Abstriche beim Versicherungsschutz. Aber sie sind immer noch besser als gar keine Absicherung.

| BU-Alternative | Leistung |

|---|---|

| Erwerbsunfähigkeitsversicherung | (+) Psychische Erkrankungen sind versichert (−) Rente wird nur ausbezahlt, wenn du gar nicht mehr arbeiten kannst (Erwerbsunfähigkeit) |

| Grundfähigkeitsversicherung | (+) Rentenauszahlung beim Verlust grundlegender Fähigkeiten (wie Sprechen oder Sehen) (−) Hohe Hürden im Leistungsfall |

| Multi-Risk-Versicherung | (+) Versicherungsschutz bei schwerer Behinderung, Pflegefall oder dem Verlust grundlegender Fähigkeiten (−) Nicht versichert sind psychische Erkrankungen und orthopädische Beschwerden |

| Dread-Disease-Versicherung | (−) Einmalbetrag statt Rentenzahlung (−) Versichert sind nur bestimmte Erkrankungen wie Krebs oder Schlaganfall; (−) Psychische Leiden sind ausgeschlossen |

Anpassung des Tarifs und Stundung bei zu hohen Beiträgen

Hast du bereits eine Berufsunfähigkeitsversicherung abgeschlossen und kannst als Versicherungsnehmer:in den Beitrag nicht mehr zahlen, kannst du mit dem Versicherer über eine Stundung verhandeln. So kannst du die Versicherungsbeiträge nachzahlen, wenn du finanziell wieder bessergestellt bist.

Ist abzusehen, dass die Beiträge dauerhaft zu hoch sind, kannst du die BU-Rente absenken lassen. Dadurch sinkt deine monatliche Zahlung, aber auch die Absicherung im Leistungsfall.

04 Wichtige Leistungen der Berufsunfähigkeitsversicherung

Die Hauptleistung deiner Berufsunfähigkeitsversicherung ist die BU-Rente. Aber der Vertrag sollte noch weitere Punkte vorsehen:

Dynamik

Damit deine Berufsunfähigkeitsversicherung auch in 30 Jahren noch ihren Zweck erfüllt, ist es notwendig, dass deine BU-Rente mit der durchschnittlichen Inflation mithält. Die Kaufkraft von 2.000 € wird sich beispielsweise in 30 Jahren fast halbiert haben. In vielen Verträgen wird deshalb eine Dynamik vereinbart.

Der Dynamik kannst du jährlich widersprechen, um Beitragshöhe und Absicherung stabil zu halten. Allerdings solltest du beachten, dass manche Versicherer nach 3 Widersprüchen in Folge die Dynamik ganz streichen.

Du kannst der Dynamik aber auch mehrmals stattgeben, um Gehaltssteigerungen ohne sogenannte Nachversicherung mitzuversichern. Dein Beitrag steigt und mit ihm die zu erwartende BU-Rente.

Rentenanpassungen

Nicht nur deine voraussichtliche Rente sollte regelmäßig durch die Dynamik steigen. Auch wenn du deine BU-Rente ausgezahlt bekommst, sollte diese regelmäßig an die Inflation angepasst werden (Leistungsdynamik). Fehlende Anpassungen fallen vor allem dann ins Gewicht, wenn du früh berufsunfähig wirst.

Nachversicherungsgarantie

Mit dieser Option kannst du deine BU-Rente nachträglich zu bestimmten Ereignissen wie etwa dem Hausbau, der Geburt eines Kindes oder anlässlich einer Gehaltssteigerung ohne erneute Gesundheitsprüfung anpassen. Einige Versicherer sind dazu übergegangen, die Nachversicherung ohne bestimmten Anlass zu ermöglichen.

Anpassungen dürfen nur bis zu einem gewissen Alter oder Betrag vorgenommen werden. Beachte, dass mit der Nachversicherungsgarantie in der Regel zwar keine Gesundheits-, wohl aber eine Risikoprüfung einhergehen kann. Dabei werden dein aktueller Beruf und deine Hobbys erfragt. Sind beide mit einem höheren Berufsunfähigkeitsrisiko behaftet als Job und Freizeitaktivitäten beim Vertragsabschluss, steigt dein Beitrag.

Abstrakte Verweisung

Zwar haben seriöse Anbieter die sogenannte abstrakte Verweisung längst gestrichen. Es kann jedoch nicht schaden, vor Abschluss der Police in den jeweiligen Klauseln nachzuschauen.

Die abstrakte Verweisung ist in etwa das, was die Deutsche Rentenversicherung verlangt, ehe sie dir eine Erwerbsminderungsrente gewährt: Ist es dir theoretisch noch möglich, in irgendeinem anderen gleichwertigen Beruf zu arbeiten, kann dir der Versicherer die BU-Rente verweigern. Dabei spielt es keine Rolle, ob du eine solche Tätigkeit auch findest und ob diese in etwa gleich bezahlt wird.

Die abstrakte Verweisung findet sich heute allenfalls noch als Option in den Versicherungsbedingungen, um Beiträge zu senken. Bei der Versicherungsauswahl solltest du aber an dieser Stelle ganz gewiss nicht sparen.

Die Spanne zwischen Brutto- und Nettobeitrag

Beim Vergleich von Berufsunfähigkeitsversicherungen wirst du auf 2 Preisangaben stoßen: den Brutto- und den Nettobeitrag. Der Nettobeitrag ist der Beitrag, den du nach Abschluss der Versicherung bezahlst. Der Bruttobeitrag (auch Tarifbeitrag) ist der Beitrag, bis zu dem der Versicherer deinen Beitrag erhöhen kann, falls er feststellt, dass er Risiken oder Anlagegewinne nicht richtig berechnet hat.

Achte bei der Auswahl des Versicherers darauf, dass die Differenz zwischen beiden Preisen nicht allzu hoch ausfällt.

Rückwirkende Leistungen und Arztanordnungsklausel

Deine Berufsunfähigkeitsversicherung sollte dir deine BU-Rente rückwirkend zahlen. Viele Anbieter ermöglichen dies bis zu 3 Jahren. Das ist beispielsweise dann wichtig, wenn du zum Zeitpunkt der festgestellten Berufsunfähigkeit nicht in der Lage bist, deinen Leistungsantrag zu stellen, etwa weil du im Krankenhaus liegst oder psychisch schwer erkrankt bist.

Achte außerdem darauf, dass dein Vertrag keine Arztanordnungsklausel vorsieht. Mit ihr kann der Versicherer die Hauptleistung verweigern, wenn du den Anweisungen deines Arztes nicht Folge leistest.

05 Berufsunfähigkeitsversicherung im Test bei Stiftung Warentest

Im Sommer 2024 untersuchte die Stiftung Warentest 67 Berufsunfähigkeitsversicherungen. Im Test schneidet mehr als die Hälfte der Angebote sehr gut ab. Die Verbraucherorganisation macht dabei erneut auf die riesigen Preisunterschiede aufmerksam. Je Musterkund:in ergeben diese eine Differenz von über 2.000 € Jahresbeitrag aus. Vergleichen lassen lohnt sich also.

Untersucht wurden die Vertragsbedingungen (75 % der Gesamtbewertung) und die Fragen in der Antragstellung (25 %). Die Expert:innen ermittelten zudem den Jahresbeitrag für 3 Modellkund:innen für die Berufsunfähigkeitsversicherung. Dieser war für das Endergebnis des Tests jedoch unerheblich.

38 Tarife sind den Testergebnissen nach sehr gut. 7 Angebote erreichen mit dem Finanztest-Qualitätsurteil von 0,9 das beste Resultat. Diese Berufsunfähigkeitsversicherungen sind die Testsieger der Verbraucherorganisation.

Endergebnis:

Die Angaben in Klammern geben den Stand der Versicherungsbedingungen wieder.

06 Auszahlung deiner BU-Rente: Wann zahlt die Berufsunfähigkeitsversicherung?

Die Feststellung der Berufsunfähigkeit ist ein längerer Prozess, denn die Diagnose „berufsunfähig“ gibt es so direkt nicht. In der Regel ist es dein Arzt oder deine Ärztin, der oder die feststellt, ob du deinen Beruf über einen längeren Zeitraum (dem Prognosezeitraum) nicht ausüben kannst. Bei Beamt:innen ist es der Amtsarzt bzw. die Amtsärztin.

Der ärztliche Nachweis deines eingeschränkten Gesundheitszustands ist Grundvoraussetzung für die Berufsunfähigkeit. Falls Zweifel bestehen, wird über ein Gutachten deiner BU-Versicherung genauer erfragt werden, wie stark sich die Beschwerden auf deinen Beruf auswirken und zu wie viel Prozent du deiner Berufstätigkeit nachkommen kannst. Ebenso ist es möglich, dass der Versicherer weitere Untersuchungen verlangen darf.

Einen Teil der Unterlagen, die dein Versicherer braucht, bekommst du von deinen Ärzt:innen, andere musst du selbst erstellen. Du kannst einen Medizinischen Dienst beauftragen, der dir beim Ausfüllen des Antrags hilft. Einige Versicherer haben Mitarbeiter:innen, die zu dir nach Hause kommen und dich beim Antrag unterstützen. Ist er gestellt und sind alle Nachweise da, steht der Auszahlung nichts mehr im Wege.

Wie lange zahlt die Berufsunfähigkeitsversicherung?

Die Versicherung zahlt dir so lange die vereinbarte Leistung aus, bis das Ende der Vertragslaufzeit erreicht ist oder es zu einer Genesung gekommen ist. Dabei bescheinigen dir Ärzt:innen, dass du deinem Beruf wieder zu mehr als 50 % nachgehen kannst.

Wenn du eine lange Vertragslaufzeit gewählt hast, kann es theoretisch geschehen, dass die Versicherung auch bei laufendem Rentenbezug weiter Beiträge an dich auszahlt, beispielsweise wenn du mit 63 Jahren frühverrentet wirst, dein BU-Vertrag aber bis 67 läuft.

Warum eine BU-Versicherung gerade für dich sinnvoll ist

Verschiedene Alters- und Berufsgruppen weisen für die Berufsunfähigkeitsversicherer sehr eigene Risiken und Notwendigkeiten auf.

| Gruppe | Besonderheit bei Klauseln & Co. |

|---|---|

| BU für Studierende | Niedrige Beiträge, Versicherer dürfen Tarif aufgrund späterer Tarifwahl nicht kündigen, keine erneuten Gesundheitsfragen bei Umwandlung des Vertrags in eine „Erwachsenen-BU“ |

| BU für Selbstständige & Freiberufler:innen | Mind. 1.000 € BU-Rente absichern – oder mehr, wenn du es dir leisten kannst |

| BU für Auszubildende | Günstige Konditionen, Vertrag bleibt nach Abschluss der Ausbildung / Berufseintritt ohne erneute Risikoprüfung unverändert |

| BU für Arbeitnehmer:innen | keine |

| BU für Beamt:innen | Absicherung nach 5 Jahren im Dienst über das Ruhegehalt, dieses ist gerade in den ersten Dienstjahren noch sehr gering, auf Dienstunfähigkeitsklausel achten |

| BU für Selbstständige & Freiberufler:innen | Auf Umorganisationsklausel achten |

| BU für Ärzt:innen & BU für Zahnärzt:innen | Auf Infektionsklausel achten |

Lese auch unsere Ratgeberseiten zu BU für Ingenieur:innen, BU für Jurist:innen und BU für Lehrer:innen.

07 Was du sonst noch wissen solltest

Die BU-Versicherung kündigen

Es ist jederzeit möglich, eine Berufsunfähigkeitsversicherung zu kündigen. Das sollte aber deine allerletzte Option sein, denn mit der Kündigung erlischt dein Versicherungsschutz und bereits bezahlte Beiträge gehen verloren.

Den Versicherer wechseln

Du kannst deinen Versicherungsanbieter wechseln. Ein neuer Anbieter bedeutet allerdings, die Gesundheitsfragen noch einmal auszufüllen. Außerdem bist du älter als beim Abschluss der ersten Versicherung, was die neue Berufsunfähigkeitsversicherung teurer machen könnte.

Aber natürlich kann es auch gute Punkte geben, die für einen Wechsel sprechen, etwa wenn du einen deutlich günstigeren Beitrag erwarten kannst oder wenn sich deine Einkünfte so stark verändert haben, dass du ohnehin erneut in die Gesundheitsprüfung gehen musst, um die Gehaltssteigerung nachversichern zu können.

Von der Steuer absetzen

Die Beiträge zur Berufsunfähigkeitsversicherung kannst du theoretisch als Vorsorgeaufwendungen von der Steuer absetzen. Allerdings lassen sich Vorsorgeaufwendungen bei Angestellten nur bis zu einer Grenze von 1.900 € absetzen und bei Selbstständigen bis 2.800 €. Da zu diesen Aufwendungen auch die Beiträge zur Krankenkasse und zur Pflegeversicherung zählen, ist diese Höchstgrenze häufig schon überschritten, sodass dein BU-Beitrag keine Berücksichtigung mehr findet.

Bei der Auszahlung deiner BU-Rente fallen Steuern an. Die Rente wird mit dem sogenannten Ertragsanteil besteuert. Er ist davon abhängig, wie lange dein Vertrag noch läuft.

Ein Beispiel: Du wirst mit 55 Jahren berufsunfähig, dein Vertrag läuft bis zum 67. Lebensjahr. Bei 12 Jahren Vertragslaufzeit sieht die Einkommensteuer-Durchführungsverordnung vor, dass 14 % deiner Berufsunfähigkeitsrente besteuert werden. Liegt diese beispielsweise bei 2.000 €, entspricht dies 280 €, auf die Steuern anfallen.

Zahlt deine Berufsunfähigkeitsversicherung zuverlässig?

Die Berufsunfähigkeitsversicherer werden medial oft als Unternehmen dargestellt, die sich im Ernstfall querstellen und Leistungen verweigern. Doch die Leistungsquote ist hoch. Einer Studie der Ratingagentur Franke & Bornberg zufolge werden 80 % der Anträge bewilligt. Die restlichen 20 % werden nicht bewilligt, weil unter anderem Unterlagen von Versicherten fehlen, diese sich aber nicht mehr gemeldet haben.

In einer weiteren Studie zeigt sich, welche Versicherer eine hervorragende Leistungsregulierung haben. Demnach zeichnen sich Allianz, Ergo Vorsorge, Generali, HDI, Nürnberger und Zurich aus (Quelle).

Generell werden die Versicherungsunternehmen durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigt. Sie sorgt unter anderem dafür, dass die rechtlichen und finanziellen Interessen aller Versicherten gewahrt werden. Du hast daher die Möglichkeit, dich bei der BaFin über einzelne Versicherungsunternehmen zu beschweren. Die Aufsicht prüft allerdings nicht die Versicherungsverträge.

FAQ: Die 5 wichtigsten Fragen

Wieso brauchst du eine Berufsunfähigkeitsversicherung?

Kannst du aus gesundheitlichen Gründen nicht mehr arbeiten, hast du in den meisten Fällen Anspruch auf die gesetzliche Erwerbsminderungsrente. Im Schnitt liegt diese bei 1.000 € pro Monat. Kommst du damit über die Runden? Damit du dir keine Gedanken ums Geld machen musst, wenn es gesundheitlich nicht rund läuft, ist eine Berufsunfähigkeitsversicherung Gold wert. Mit der BU-Rente kannst du dich auf deine Genesung konzentrieren, ohne erhebliche Abstriche bei deinem Lebensstandard machen zu müssen.

Was kostet die Berufsunfähigkeitsversicherung?

Die Kosten der Versicherung hängen von Alter, Vorerkrankungen, Beruf, Höhe der BU-Rente, riskanten Hobbys und Vertragslaufzeit ab. Insbesondere Vorerkrankungen und die Art der Tätigkeit sind so individuell, dass wir dir unmöglich einen pauschalen Wert nennen können. Die zuletzt von der Verbraucherorganisation Stiftung Warentest mit sehr gut bewerteten Tarife kosten pro Jahr für die Modellkund:innen zwischen:

- 831 bis 1.808 € (Controller:in, 2.000 € BU-Rente)

- 803 bis 1.760 € (Mechatroniker:in, 1.500 € BU-Rente)

- 551 bis 1.123 € (Medizinische Fachangestellte, 1.000 € BU Rente)

- 470 bis 841 € (Student:in, 1.500 € BU-Rente)

Du siehst, je nach Job und Rentenhöhhe ist der Berufsunfähigkeitsschutz für manche bezahlbarer als für andere.

Welche Leistungen sind bei der Berufsunfähigkeitsversicherung wichtig?

Neben der Hauptleistung – die Auszahlung deiner Rente – gibt’s einige Leistungen, auf die du achten solltest:

- Mit einer Dynamik sorgst du dafür, dass deine Rentenhöhe nicht auf dem einmal vereinbarten Betrag verharrt, sondern stetig steigt. Damit verhinderst du, dass die Inflation bei einer späteren Auszahlung zu sehr ins Gewicht fällt.

- Die Nachversicherungsgarantie ermöglicht es dir, dass du deine BU-Rente bei bestimmten Anlässen wie einer Heirat oder Geburt eines Kindes ohne erneute Gesundheitsprüfung anpassen kannst.

- Blicke beim Tarifvergleich auf die Differenz zwischen dem Zahl- und Tarifbeitrag. Je größer der Abstand, desto größer das Risiko, dass deine Berufsunfähigkeitsversicherung erheblich teurer wird, wenn der Versicherer deinen Beitrag durch Überschüsse nicht senken kann.

- Achte auf einen möglichst langen Zeitraum, in dem deine Rente bei Berufsunfähigkeit rückwirkend gezahlt wird. Standardmäßig sind es 3 Jahre.

Wie hoch sollte die Berufsunfähigkeitsrente sein?

Die Rente sollte 70 bis 80 % deines Nettoeinkommens abdecken. Sind dir die Beiträge zu hoch, informiere dich darüber, ob du mit einer niedrigen Summe starten kannst und später mit der Nachversicherungsgarantie deine Zielhöhe erreichst.

Wann bekommst du die Berufsunfähigkeitsrente?

In der Regel müssen 2 Bedingungen gelten:

- Du kannst in deinem Job nur noch zu maximal 50 % arbeiten.

- Du bist für voraussichtlich 6 Monate berufsunfähig.

Den entsprechenden Nachweis bekommst du von deiner Ärztin oder deinem Arzt. Der Versicherer kann zudem ein Gutachten anfordern.

Einmal bewilligt, bekommst du die Rente, solange du die Voraussetzungen erfüllt oder bis dein Vertrag endet.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)