Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Berufsunfähigkeitszusatzversicherung (BUZ)

BUZ: BU und Altersvorsorge verbinden

Über 180 Versicherer

Jede:r Vierte wird berufsunfähig

Flexible Beitragszahlung & Rentenhöhe

Ein früher Abschluss lohnt sich doppelt

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Risikoabsicherung aus einer Hand: Die Kombination aus Altersvorsorge und BU

Der Gedanke, die Berufsunfähigkeitsversicherung mit einer privaten Altersvorsorge zu koppeln, liegt nahe:

- Eine Berufsunfähigkeitsversicherung sichert deinen Lebensstandard bis zum Eintritt in den Ruhestand ab.

- Ab dann hilft dir eine private Altersvorsorge, deinen Lebensstandard auch über den Renteneintritt hinaus zu sichern.

- Wer beides miteinander kombiniert, muss sich nur einmal um alles kümmern und hat einen Vertrag fürs Leben.

Das haben sich die Versicherungsunternehmen auch gedacht und die Berufsunfähigkeitszusatzversicherung entwickelt, in Kurzform BUZ genannt. Die BUZ ist, wie der Name schon sagt, keine eigenständige Berufsunfähigkeitsversicherung, sondern eine Art Add-on zu einer privaten Altersvorsorge. Das heißt, Basis der Versicherung ist eine private Altersvorsorge, auf die dann eine Berufsunfähigkeitsversicherung draufgesetzt wird. Das erscheint sinnvoll, denn beides sind Absicherungen, die für dich im Grunde ein Must-Have sind.

Noch ein paar Fakten:

Eine Berufsunfähigkeitsversicherung …

- ist im Ernstfall lebenswichtig, weil statistisch jede:r Vierte einmal in seinem Leben berufsunfähig wird.

- greift, sobald du deinem derzeit ausgeübten Beruf zu mehr als 50 % nicht mehr nachgehen kannst.

- sichert deinen Lebensstandard, indem sie dir 70 bis 80 % deines Nettoeinkommens auszahlt.

- wird durch staatliche Leistungen wie die Erwerbsminderungsrente nicht adäquat ersetzt.

Ein Burn-out, der uns zu einer längeren Auszeit zwingt, oder ein schwerer Unfall mit langwierigem Heilungsprozess: Wer zumindest vorübergehend nicht mehr in der Lage ist, seinem bisher ausgeübten Beruf zu mindestens 50 % nachzugehen, der ist berufsunfähig. Und das trifft mehr als man denkt: Statistisch gesehen wird jede:r Vierte im Laufe seines Lebens mindestens einmal berufsunfähig.

Die staatliche Hilfe reicht nicht aus

Auf staatliche Absicherung ist bei Berufsunfähigkeit kein Verlass. Denn der Staat zahlt bei der sogenannten Erwerbsminderung nur eine sogenannte Erwerbsminderungsrente. Diese Rentenhöhe reicht mit durchschnittlich knapp 1.000 € kaum aus, um deine Lebenshaltungskosten zu decken, und die Hürden, eine solche Erwerbsminderungsrente zugesprochen zu bekommen, sind deutlich höher als bei einer Berufsunfähigkeitsversicherung.

Hohe Hürden für Erwerbsminderungsrente

Während du eine BU schon dann bekommst, wenn du deinem zuletzt ausgeübten Beruf zu mindestens 50 % nicht mehr nachgehen kannst, erhältst du eine Erwerbsminderungsrente erst dann, wenn du nicht einmal mehr 3 Stunden am Tag irgendeinem Beruf nachgehen kannst. Das bedeutet: Kannst du deinen derzeitigen Job als Teamleiter:in nicht mehr ausüben, dafür aber woanders noch als Pförtner:in arbeiten, erhältst du trotz erheblichen Einkommensverlusts keine finanzielle Unterstützung. Eine Berufsunfähigkeitsversicherung deckt dagegen 70 bis 80 % deines Nettoeinkommens ab und garantiert dir, dass du deinen gewohnten Lebensstandard auch in schweren Zeiten behalten kannst.

Du solltest früh anfangen, fürs Alter vorzusorgen, denn …

- die gesetzliche Rente reicht schon heute nicht mehr für ein finanziell sorgenfreies Leben.

- das Rentenniveau sinkt. 2050 wird es nur noch 43 % des Durchschnittsverdienstes betragen.

- selbst wer gutverdient, ist nicht vollständig abgesichert. Denn Beiträge zur Rentenversicherung werden nur bis zu einer bestimmten Höhe erhoben. Der Rest ist nicht abgesichert.

- je früher du anfängst, desto mehr wirkt sich der Zinseszinseffekt auf dein Vorsorgevermögen aus.

Im Alter noch einmal die Welt bereisen oder sich endlich ausgiebig dem vielgeliebten Hobby widmen: Wer im Ruhestand keine finanziellen Abstriche machen möchte, der muss rechtzeitig fürs Alter vorsorgen. Denn die gesetzliche Rente allein reicht dazu schon lange nicht mehr aus.

Wir werden immer älter

Das liegt an der Umlagefinanzierung der gesetzlichen Rente, bei der die heute Erwerbstätigen die Renten der heutigen Rentner:innen bezahlen. Treten die Erwerbstätigen selbst in den Ruhestand ein, bezahlen die jüngeren Generationen deren Rente. Diese Rechnung geht nur leider schon seit Jahrzehnten nicht mehr auf, denn die Zahl der Rentner:innen wächst viel schneller als die der Erwerbstätigen – und älter werden wir auch. Bis 2050 wird sich die Anzahl der Rentner:innen pro Erwerbstätigem verdoppelt haben.

Das Rentenniveau sinkt

Die Folge: Um die Renten noch finanzieren zu können, sinkt das Rentenniveau. Das beschreibt das Verhältnis einer durchschnittlichen Netto-Rente (nach Sozialabgaben, vor Steuern) zu einem durchschnittlichen Netto-Gehalt. 2023 betrug das Rentenniveau 50,4 %. Wer netto 45 Jahre lang 29.880 € verdient hatte, der bekam rund 15.059 €. Das entspricht gerade einmal 1.255 € Rente im Monat. Das Rentenniveau wird in den nächsten Jahren voraussichtlich weiter sinken. 2050 soll es nur noch 43 % betragen.

Gutverdiener:innen haben eine riesige Versorgungslücke

Wenn du über der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung verdienst, hast du automatisch eine Versorgungslücke. Denn Beiträge zur gesetzlichen Rentenversicherung fallen nur bis zu dieser Grenze an. Alles, was du darüber hinaus verdienst, findet keine Entsprechung bei deiner späteren Rentenauszahlung.

Die Beitragsbemessungsgrenze liegt 2024 in Westdeutschland bei 90.600 € Bruttojahreseinkommen (7.550 € pro Monat) beziehungsweise 89.400 € Bruttojahreseinkommen (7.450 € pro Monat) in Ostdeutschland. Das bedeutet: Wenn du in Leipzig arbeitest und in deinem Job 100.000 € im Jahr verdienst, dann zahlst du nur auf 89 % deines Einkommens Beiträge zur Rentenversicherung und erwirbst auch nur auf diesen Teil einen Rentenanspruch.

Früh anfangen, privat vorzusorgen

Wer im Alter nicht jeden Euro zweimal umdrehen oder gar in Altersarmut fallen möchte, der sollte früh anfangen, vorzusorgen. Je früher, desto besser. Denn durch den Zinseszinseffekt, den selbst kleine Beiträge über 30 oder 40 Jahre erfahren, kann ganz schön was zusammenkommen. Mindestens 10 % des monatlichen Nettoeinkommens, besser 15 % oder mehr, solltest du fürs Alter zurücklegen.

Warum nicht beides kombinieren?

Wenn also beide Absicherungen – Altersvorsorge und Berufsunfähigkeitsversicherung – absolut notwendig sind, um dich gegen 2 der größten Risiken abzusichern, erscheint es total sinnvoll, beides miteinander zu kombinieren. Das spart Abschlusskosten und je nachdem, für welche Form der Altersvorsorge du dich entscheidest, kannst du beim Einzahlen auch noch richtig Steuern sparen.

Zusammenfassung

- Eine Berufsunfähigkeitszusatzversicherung ist ein Add-on zu einer Vorsorgeversicherung wie einer privaten Altersvorsorge.

- Eine BU ist eine der wichtigsten Versicherungen überhaupt, denn sie sichert dein Einkommen ab, wenn du zeitweilig oder dauerhaft berufsunfähig werden solltest.

- Private Altersvorsorge ist notwendig, weil die gesetzliche Rente allein in der Regel nicht ausreicht, den eigenen Lebensstandard zu sichern.

Wann die Kombi Sinn macht – und wann nicht

Eine Altersvorsorge mit Berufsunfähigkeitszusatzversicherung kann sinnvoll sein, wenn

- du dauerhaft über ein höheres Einkommen verfügst, denn in der richtigen Kombination ergeben sich attraktive Steuervorteile

- deine Lebens- und Einkommenssituation auf absehbare Zeit stabil bleiben

Eine Altersvorsorge mit Berufsunfähigkeitszusatzversicherung macht hingegen weniger Sinn, wenn

- es dir schwerfällt, monatlich einen höheren Geldbetrag in eine Versicherung einzuzahlen

- dein Einkommen aufgrund sich verändernder Lebensphasen (Studium, Elternzeit, Sabbatical) Schwankungen unterworfen sein kann

- dir eine hohe Flexibilität beispielsweise aufgrund von Selbstständigkeit wichtig ist

Bei hohem Einkommen: ein Steuersparmodell

Stehst du bereits mit beiden Beinen im Beruf und verfügst du weder über eine Berufsunfähigkeitsversicherung noch über eine Altersvorsorge, kann es attraktiv sein, mit einem Schlag beide Versicherungen abzuschließen:

- Du bekommst einen Vertrag aus einer Hand.

- In Kombination mit einer geförderten Altersvorsorge wie der Rürup-Rente sparst du bei der Einzahlung Steuern.

- Wirst du berufsunfähig, stellt der Versicherer in vielen Verträgen die Altersvorsorge beitragsfrei. Das bedeutet, dass du keine Beiträge zur Altersvorsorge leisten musst, bei Eintritt in den Ruhestand aber dieselbe Leistung erhältst, als wärst du nie berufsunfähig geworden.

- Du kannst bei Abschluss eine Renten-Dynamik vereinbaren. Wirst du wirklich berufsunfähig, erhöht sich deine spätere Rente automatisch jährlich um den in der Dynamisierung vereinbarten Prozentsatz.

Damit die Kombination aber auch Sinn macht, solltest du nach Möglichkeit über ein gewisses Einkommen verfügen.

Schützt dein Einkommen

Ein oft unterschätztes Risiko – die Berufsunfähigkeit. Jede:r Vierte wird im Leben einmal berufsunfähig. Was passiert, wenn dein Einkommen wegfällt? Die BU schützt dich im Ernstfall.

Der beste BU-Tarif – für dich

Unser Algorithmus vergleicht tausende Tarife von über 180 Versicherern, um die beste Berufsunfähigkeitsversicherung zu finden, die ideal zu dir passt.

Finde Versicherungslücken, bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Eine Altersvorsorge mit BUZ ist nicht günstig …

Ein:e Angestellte:r mit mittlerem Einkommen und ohne Führungsverantwortung hat für eine gute Berufsunfähigkeitsversicherung bei guter Gesundheit etwa Beitragszahlungen in der Höhe von 75 € im Monat zu erwarten. Hinzu kommt, dass er oder sie für die Altersvorsorge etwa 15 % des monatlichen Nettoeinkommens zur Seite legen sollte. Bei einem monatlichen Nettoverdienst von 2.500 € ergibt das einen monatlichen Beitrag von 450 € (375 Euro € plus 75 € BUZ). Das sind 18 % des monatlichen Nettoeinkommens. Das ist nicht wenig und kann bei steigenden Lebenshaltungskosten zum Problem werden. Während du in getrennten Verträgen den Beitrag zur Altersvorsorge herabsetzen und die BU beibehalten könntest, erlaubt die Kombi-Versicherung nur ein gemeinsames Absenken der Leistung.

… kann sich aber lohnen

Die Attraktivität einer Berufsunfähigkeitszusatzversicherung entsteht aus der enormen steuerlichen Absetzbarkeit, die sich zumindest in Kombination mit der Rürup-Rente ergibt. Denn in der Kombi mit der auch als Basisrente bekannten Altersvorsorge können jährlich bis zu 27.566 € (Stand: 2024) steuerfrei eingebracht werden. So lässt sich gerade mit hohem Einkommen attraktiv vorsorgen, denn je nach deinem individuellen Steuersatz kannst du ca. 40 % deiner Beiträge über die Steuererklärung zurückerhalten.

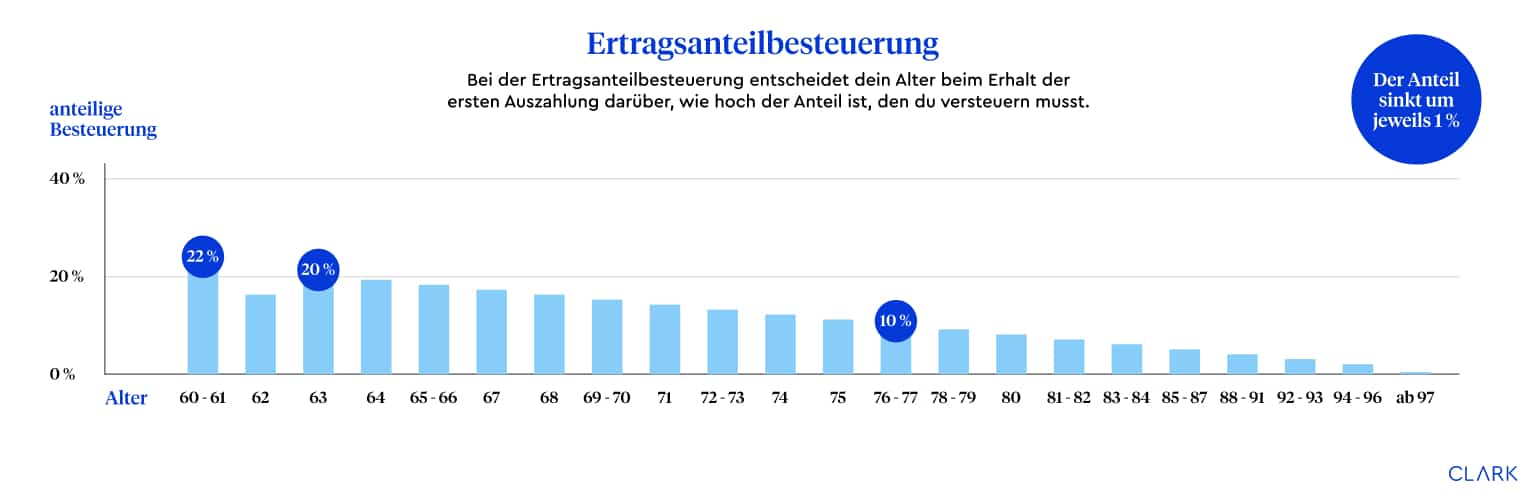

Obacht bei der Auszahlung

Was sich bei der Einzahlung als Vorteil erweist, kann bei der Auszahlung allerdings nachteilig sein. Denn hier verlierst du den Steuervorteil, der normalerweise mit einer Berufsunfähigkeitsversicherung einhergeht. Eine BU-Rente wird nur mit dem Ertragsanteil besteuert. In Kombination mit der Basisrente fällt bei Auszahlung hingegen der volle Steuersatz an – schließlich wurden die Steuern schon bei der Einzahlung gespart. Zwar ist dein Steuersatz in der Berufsunfähigkeit deutlich niedriger als im Erwerbsleben, dennoch solltest du die höhere Steuerlast gleich bei Festlegung des Tarifs mitbedenken.

Anders sieht es hingegen in der Kombination mit einer privaten Rentenversicherung aus: Da diese genauso wie die Berufsunfähigkeitsversicherung bei Einzahlung nicht steuerbegünstigt ist, wird sie bei Auszahlung wie die BU nur mit dem Ertragsanteil besteuert.

Bei wechselndem oder niedrigem Einkommen: wenig Flexibilität

Hast du (noch) kein hohes Einkommen oder erwartest du in absehbarer Zeit größere Einkommensveränderungen, beispielsweise weil du Elternzeit planst oder weil du als Selbstständige:r ohnehin ein wechselndes Einkommen hast, dann kann sich die Kombination aus Rentenversicherung und Berufsunfähigkeitsversicherung schnell als Last erweisen, denn flexibel ist sie nicht.

- Eine Kombination aus Berufsunfähigkeitsversicherung mit Altersvorsorge erfordert hohe Beiträge.

- Senkst du die Beiträge, sinkt auch dein BU-Schutz (selbiges bei Beitragsbefreiung).

- Getrennte Verträge erlauben ein Absenken der Altersvorsorge bei Beibehaltung des BU-Schutzes.

Berufsunfähigkeitsversicherung und private Altersvorsorge sind für die Absicherung deines persönlichen Lebensstandards nahezu unerlässlich. Doch so notwendig beide Versicherungen im Lauf des Lebens auch sind, sie sind nicht in jeder Lebenssituation gleich wichtig.

Ein Berufsunfähigkeitsschutz ist vor allem zu Beginn des Arbeitslebens wichtig

Eine Berufsunfähigkeitsversicherung ist vor allem zu Beginn deines Arbeitslebens wichtig. Sie in jungen Jahren abzuschließen, macht gleich aus mehreren Gründen Sinn: Zum einen sind die Beiträge niedrig, da die Rente in weiter Ferne liegt und die Vertragslaufzeit lang ist. Zum anderen sind junge Menschen mit niedrigem Eintrittsalter in der Regel gesünder und haben keine Krankheitshistorie. Das ist gut für die Gesundheitsprüfung der Berufsunfähigkeitsversicherung samt Gesundheitsfragen. Auch die kann sich nämlich auf die Kosten deines Tarifs auswirken. Wer Vorerkrankungen hat, muss hingegen mit Ausschlüssen oder Risikoaufschlägen rechnen. Daher lohnt es sich, sich früh einen günstigen Tarif zu sichern.

Anders als die BU fällt bei der Altersvorsorge keine Gesundheitsprüfung an. Natürlich ist es auch hier wichtig, rechtzeitig mit dem Vermögensaufbau fürs Alter zu beginnen. Bereits ein kleiner Beitrag kann wegen des Zinseszinseffekts über 30 oder 40 Jahre eine enorme Wirkung entfalten. Dennoch solltest du, wenn du dich entscheiden musst, zunächst an die BU denken und dann an deine Altersabsicherung. Für beide solltest du außerdem getrennte Verträge abschließen, das gibt dir mehr Flexibilität. Eine Riester-Rente samt jährlicher Förderung von mindestens 175 € gibt es schon ab 5 € im Monat.

Getrennte Verträge für größtmögliche Flexibilität

Wenn du wenig Einkommen besitzt oder perspektivisch schwankende Einnahmen erwartest, empfiehlt es sich, Altersvorsorge und Berufsunfähigkeitsversicherung getrennt abzuschließen. Hier kannst du die Beiträge zur Altersvorsorge je nach Bedarf rauf oder runter setzen. In der Kombi-Variante sinkt mit dem Beitrag hingegen auch jedes Mal deine Absicherung im Falle einer Berufsunfähigkeit.

Angenommen, du verdienst 2.500 € netto:

Davon zahlst du 75 € in deine BU-Absicherung und 375 € zur Altersvorsorge, zusammengenommen also 450 €. Wenn du nun Familie gründest, wird sich dein Einkommen während der Elternzeit verringern – und auch danach entstehen plötzlich Ausgaben fürs Kind, die vorher nicht da waren. Hast du BU und Altersvorsorge voneinander getrennt, kannst du deine Berufsunfähigkeitsversicherung für 75 € monatlich einfach weiterlaufen lassen und die Beiträge für deine Altersvorsorge so weit nach unten anpassen, dass du sie dir noch leisten kannst.

Wenn es sein muss, kannst du sie auch komplett beitragsfrei stellen. Dadurch sinkt deine Rentenleistung etwas. Aber das kannst du später wieder ausgleichen, wenn du zurück im Beruf bist und vielleicht auch etwas mehr verdienst. Solltest du berufsunfähig werden, bist du genauso abgesichert, wie bei Vertragsabschluss.

Hast du hingegen einen Kombi-Vertrag, kannst du den Beitrag nur insgesamt absenken. Das heißt, mit der Beitragssenkung sinkt auch deine Leistung aus der BU-Rente. Wirst du während der Zeit des gesenkten Beitrags berufsunfähig, erhältst du möglicherweise weniger Leistungen als ursprünglich bei Vertragsabschluss vereinbart. Musst du die Beitragszahlung vorübergehend sogar ganz aussetzen, verlierst du für diese Zeit auch deinen BU-Schutz.

Ein weiteres Argument für getrennte Verträge ist die Wahl des Anbieters. Willst du Altersvorsorge und BU-Versicherung kombinieren, musst du einen Altersvorsorgeanbieter wählen, der eine Berufsunfähigkeitszusatzversicherung anbietet. Der beste Altersvorsorgeanbieter muss aber nicht auch der beste BU-Versicherer sein.

Hinzu kommt eine geringere Flexibilität bei der Kapitalanlage: Der Versicherer muss dir im Falle der Berufsunfähigkeit die vereinbarte Summe garantieren. Das schränkt ihn bei der Anlage deiner Beiträge ein. Außerdem wird er gerade in den ersten Jahren die Beiträge dazu nutzen, Kapital für den Fall der Berufsunfähigkeit aufzubauen, was zu Lasten deiner Altersabsicherung gehen kann. Viele Versicherte sind enttäuscht, wenn sie trotz hoher monatlicher Beiträge ihre jährliche Mitteilung über ihr Altersvorsorgevermögen erhalten.

Vorteile ‒ Was spricht für eine Berufsunfähigkeitszusatzversicherung:

- Kombi-Versicherungen sind im Vergleich zu 2 getrennten Policen häufig günstiger, da nur einmal Abschlusskosten anfallen.

- Du verknüpfst 2 wichtige Vorsorgeversicherungen miteinander, bist im Leistungsfall abgesichert.

- Wirst du berufsunfähig, stellt der Versicherer die BU in der Regel beitragsfrei. Bei Eintritt in den Ruhestand erhältst du trotzdem eine Rentenleistung, als wärst du nie berufsunfähig geworden.

- In Kombination mit einer Rürup-Rente kannst du deine Beiträge vollständig von der Steuer absetzen.

Nachteile ‒ Was spricht gegen eine Berufsunfähigkeitszusatzversicherung:

- Beitragsveränderungen wirken sich immer auf Altersvorsorge und BU aus. Senkst du den Beitrag, sinkt auch dein BU-Schutz. Die Versicherung passt sich nicht deiner Lebenssituation an.

- Steuervorteile bei der Einzahlung werden bei der Auszahlung zu einem Nachteil. Deine Berufsunfähigkeitsrente muss voll versteuert werden.

- Du bist bei der Auswahl der Anbieter beschränkt. Der beste Altersvorsorge-Versicherer muss nicht auch das beste BU-Angebot haben.

- Ein Kombi-Produkt kann 2 getrennte Verträge in der Regel nicht ersetzen. Häufig müssen bei mindestens einer von beiden Policen Abstriche gemacht werden.

Kündigung

Folgendes musst du über die Kündigung einer Berufsunfähigkeitszusatzversicherung wissen:

- Mit Kündigung der BU verlierst du auch deinen Schutz. Eingezahlte Beiträge gehen verloren. Bei einem Neuabschluss ist eine erneute Gesundheitsprüfung nötig.

- Die BU bildet den Zusatzvertrag zu einer Hauptversicherung. Die BUZ lässt sich kündigen, ohne den Hauptvertrag zu berühren. Die Kündigung des Hauptvertrags führt jedoch auch zur Kündigung der BU-Zusatzversicherung.

Grundsätzlich ist eine BU-Versicherung, unabhängig davon, ob du sie einzeln oder als BUZ abschließt, eine Versicherung fürs Leben, die man nach Möglichkeit nicht mehr kündigen sollte. Denn mit einer Kündigung verlierst du nicht nur deinen BU-Schutz im Leistungsfall: Alle Beiträge, die du bis dahin in deine BU gezahlt hast, gehen dann „verloren“. Du bekommst kein Geld zurück.

Willst du dich später noch einmal gegen Berufsunfähigkeit absichern, musst du wieder eine Gesundheitsprüfung ablegen und zahlst gegebenenfalls einen anderen Beitrag, weil du beim Abschluss älter bist und sich dein Gesundheitszustand möglicherweise verschlechtert hat. Eine Kündigung sollte immer der letzte Schritt sein.

Unabhängig davon lässt sich eine BU und auch eine Berufsunfähigkeitszusatzversicherung natürlich jederzeit kündigen, ohne dass das Auswirkungen auf deine private Altersvorsorge hat.

Der Hauptvertrag muss bestehen bleiben

Es ist allerdings nicht möglich, die Altersvorsorge zu kündigen und die BU-Versicherung aus den zuvor genannten Gründen zu behalten. Du erinnerst dich: Die BUZ ist das Add-on zum Hauptvertrag. Das bedeutet im Umkehrschluss, dass der Hauptvertrag nicht gekündigt werden kann, während der Zusatzvertrag beibehalten wird. Du kannst nur beides oder die Berufsunfähigkeitszusatzversicherung allein kündigen.

Das solltest du bedenken, denn es nimmt dir Flexibilität: Stellst du beispielsweise irgendwann fest, dass eine andere Form der Altersvorsorge besser zu deiner derzeitigen Lebenssituation passt, kannst du nur wechseln, wenn du auch einen neuen BU-Vertrag abschließt. Die alte BU-Versicherung ist verloren und für die neue musst du noch einmal eine Gesundheitsprüfung ablegen.

Alternativen zur Kündigung

Anstatt die Berufsunfähigkeitszusatzversicherung direkt zu kündigen, gibt es 3 Alternativen, die du zuvor bedenken solltest:

- Beitrag senken: Gerätst du in einen finanziellen Engpass, kann eine Kombiversicherung aus Altersvorsorge und BU schnell sehr erdrückend werden. In einem solchen Fall lohnt es sich, darüber nachzudenken, den Beitrag vorübergehend zu senken. Damit sinkt zwar automatisch auch dein BU-Schutz, denn im Kombi-Vertrag lassen sich die Beiträge zu Altersvorsorge und Berufsunfähigkeitsversicherung nicht getrennt voneinander senken. Du bleibst aber dennoch geschützt. Und wenn sich deine finanzielle Situation wieder bessert, kannst du den Beitrag wieder raufsetzen.

- Stundung: Anstatt den Beitrag zu senken, kannst du mit deinem Versicherer auch über eine Stundung verhandeln. Bei einer Stundung wird dein Beitrag ebenfalls für eine gewisse Zeit ausgesetzt, du versprichst aber, die Beiträge zu einem späteren Zeitpunkt nachzuzahlen. Dadurch verlierst du deinen Versicherungsschutz nicht.

- Beitragsfreistellung: Wenn die gewählte Versicherung wirklich nicht mehr das Wahre ist, kannst du die Versicherung auch beitragsfrei stellen. Das ist besonders dann wichtig, wenn du durch eine Kündigung staatliche Förderungen zurückzahlen müsstest, wie beispielsweise im Fall einer Riester-Rente. Auf die BUZ hat die Freistellung jedoch dieselbe Wirkung wie eine Kündigung: Du verlierst für die Dauer der Freistellung deinen BU-Schutz.

Zusammenfassung

- Die Berufsunfähigkeitszusatzversicherung lässt sich jederzeit kündigen, ohne dass der Basisvertrag davon berührt wird.

- Der Basisvertrag lässt sich allerdings nicht kündigen, ohne dass auch die BUZ gekündigt wird.

- Durch eine Kündigung verlierst du deinen BU-Schutz.

- Eine Kündigung sollte also immer das letzte Mittel sein. Beitragssenkung, Beitragsstundung oder Beitragsfreistellung sind als Alternativen vorzuziehen.

Mit welcher Versicherung macht die Kombi Sinn?

Du kannst eine BUZ mit folgenden Vorsorgeversicherungen verknüpfen:

- Rürup-Rente

- Private Rentenversicherung

- Riester-Rente

- Risikolebensversicherung

- Betriebliche Altersvorsorge

Allerdings ist nicht jede Kombination aus Vorsorge und Berufsunfähigkeitsversicherung gleich sinnvoll. Das hat manchmal etwas mit der maximalen Beitragshöhe zu tun, manchmal auch mit der Besteuerung während der Einzahlungs- oder der Auszahlungsphase. Ganz generell solltest du im Auge behalten, dass der Versicherer einen Teil deiner Beiträge in die Berufsunfähigkeitsabsicherung investieren muss. Diese werden nicht in deine Altersvorsorge investiert, sodass im Vergleich zu einer separaten Altersvorsorge trotz viel Beitrags wenig Altersrente übrigbleiben kann.

Die BU als Zusatzversorgung verspricht Steuervorteile

Gerade der Aspekt der steuerlichen Absetzbarkeit der Beiträge bildet häufig die Motivation, über den Abschluss einer BUZ nachzudenken. Denn durch die Form der Zusatzversorgung zählt die BU-Versicherung steuerlich zur Altersvorsorge und nicht mehr zu den sonstigen Vorsorgeaufwendungen. Da zu diesen auch Kranken- und Pflegeversicherungsbeiträge zählen, ist der Freibetrag von 1.900 € für Angestellte beziehungsweise 2.800 € für Selbstständige normalerweise schon ausgereizt. Altersvorsorgeaufwendungen können hingegen, abhängig von der Schicht, in der sie angesiedelt sind, steuerlich geltend gemacht werden.

Vorsicht vor der nachgelagerten Besteuerung

Wenn Steuereinsparungen auch für dich ein Argument sind, um über eine Kombi-Versicherung nachzudenken, bedenke, dass Steuererleichterungen in der Einzahlungsphase automatisch eine höhere Besteuerung in der Leistungsphase nach sich ziehen. Wer eine separate BU besitzt, muss in der Berufsunfähigkeit seine BU-Rente nur mit dem Ertragsanteil besteuern. Versicherte, die hingegen bei der Einzahlung Steuern gespart haben, werden bei ihrer Berufsunfähigkeitsrente voll besteuert. Das solltest du bei Abschluss des Vertrages bedenken und deine Berufsunfähigkeitsrente entsprechend höher ansetzen.

Mit diesen Vorsorgeversicherungen kannst du die BU kombinieren

Rürup-Rente mit Berufsunfähigkeitszusatzversicherung

Aufgrund des enormen Steuersparpotenzials bei der Einzahlung ist die Kombination von Basisrente, auch Rürup-Rente genannt, und Berufsunfähigkeitsversicherung eine der beliebtesten Varianten. Denn in eine Rürup-Rente kannst du jährlich bis zu 27.566 € steuerfrei einzahlen (Stand: 2024). Ehepaare können sogar das Doppelte, also 55.132 € steuerlich absetzen.

Das ist natürlich besonders attraktiv für Versicherte mit sehr hohem Einkommen, die über die Altersvorsorge so ihre Steuerlast senken können, aber auch und gerade für Selbstständige, die nicht gesetzlich versichert sind und deshalb deutlich mehr für ihre Altersvorsorge zur Seite legen müssen. Die einzige Voraussetzung, um beides zu kombinieren, ist, dass die Berufsunfähigkeitszusatzversicherung nicht mehr als 49 % des Beitrags ausmachen darf.

Die Rürup-Versicherung muss dafür allerdings bei der Auszahlung versteuert werden. Aktuell werden 84 % versteuert. Dieser Anteil steigt bis 2040 auf 100 % an. Für Gutverdiener:innen ist das dennoch ein Vorteil, denn der Steuersatz ist im Ruhestand aufgrund des geringeren Einkommens deutlich niedriger als während des Erwerbslebens, sodass in Summe in der Regel deutlich mehr gespart als später versteuert wird. Diese Besteuerung trifft auch die BU-Rente. Daher empfiehlt es sich, eine höhere BU-Leistung zu vereinbaren, sodass auch nach Abzug der Steuern genug von deiner Berufsunfähigkeitsrente übrigbleibt.

Private Rentenversicherung mit Berufsunfähigkeitszusatzversicherung

Im Gegensatz zur Rürup-Rente bietet die private Rentenversicherung keine Steuervorteile in der Einzahlungsphase, dafür aber bei der Auszahlung. Ebenso wie die BU-Versicherung wird sie dann nur mit dem Ertragsanteil besteuert, der umso niedriger ist, je später man die Leistung abruft.

Der Vorteil der privaten Rentenversicherung ist ihre Flexibilität, denn sie lässt sich jederzeit kündigen und die Beiträge werden wieder ausgezahlt. Das unterscheidet sie von der Basisrente, in der die Beiträge bis zum 62. Lebensjahr nicht mehr ausgezahlt werden können. In Kombination mit der BUZ liegt darin aber auch ein Nachteil, denn eine BU-Versicherung sollte ja am besten gar nicht mehr gekündigt werden.

Unabhängig davon, ob du deine private Rentenversicherung mit einer Berufsunfähigkeitsversicherung kombinierst oder lieber auf getrennte Verträge setzt, kannst du einen Tarif wählen, bei dem deine private Rentenversicherung im Falle einer Berufsunfähigkeit beitragsfrei gestellt wird. Du zahlst dann zwar keine weiteren Beiträge mehr in deine Rentenversicherung, bei der Auszahlung wird die Versicherung aber so behandelt als hättest du nie aufgehört, dort einzubezahlen.

Riester-Rente mit Berufsunfähigkeitszusatzversicherung

Theoretisch lässt sich auch eine Riester-Rente mit einer BUZ kombinieren. Das lohnt sich jedoch bei näherer Betrachtung so gut wie nie.

Eine Riester-Rente gewinnt ihre Attraktivität durch die staatlichen Zulagen und Förderungen. Als Versicherter erhältst du jährlich mindestens 175 € Zulage. Wenn du Kinder hast, die nach 2008 geboren wurden, erhältst du je Kind noch einmal 300 €. Für vor 2008 geborene Kinder gibt es je 185 € Kinderzulage. Bist du bei Vertragsabschluss noch unter 25, erhältst du einmalig noch einmal 200 €.

Die Voraussetzung für den Erhalt dieser Förderung ist, dass du jährlich mindestens 4 % deines Jahresbruttogehalts in die Riester-Rente einbezahlst. Das ist besonders für Personen mit geringem Einkommen attraktiv, weil schon 5 € monatlicher Beitrag ausreichen können, um sich für die vollen Zulagen zu qualifizieren. Bei 3 nach 2008 geborenen Kindern bedeutet das 1.075 € Zulage pro Jahr.

Der Nachteil ist jedoch, dass die Förderung der Riester-Rente bei 2.100 € gedeckelt ist. Für Personen mit einem Einkommen über 52.500 € brutto im Jahr (4 % entsprechen 2.100 €) beginnt sich diese Form der Altersvorsorge damit schon nicht mehr zu lohnen ‒ zumindest wird die Riester-Rente allein dann schon nicht mehr zur Absicherung des Lebensstandards reichen.

Normalerweise könnte man die Riester-Rente dann beitragsfrei stellen und eine andere Altersvorsorge besparen. Hast du die Riester-Rente aber mit einer BUZ gekoppelt, würdest du dann auch deinen BU-Schutz verlieren. Hinzu kommt, dass maximal 15 % deines Beitrags in die BUZ fließen dürfen. Das hat zur Folge, dass deine Berufsunfähigkeitsrente im Falle einer Berufsunfähigkeit sehr gering ausfällt. Mehr noch: Auch deine zu erwartende Altersrente verringert sich durch Zeiten der Berufsunfähigkeit. Denn während du berufsunfähig bist, zahlst du keine Beiträge mehr in die gesetzliche Rentenversicherung, wodurch du auch den Anspruch auf Riester-Förderung verlierst. Schließlich sind Auszahlungen aus deinem Riester-Vertrag voll steuerpflichtig. Das betrifft auch deine BU-Rente, die aufgrund des niedrigen Beitragsanteils von 15 % ohnehin schon gering ausfällt.

Risikolebensversicherung mit Berufsunfähigkeitszusatzversicherung

Eine Risikolebensversicherung sichert deine Hinterbliebenen ab, falls du während der Laufzeit der Versicherung versterben solltest. In Kombination mit einer BUZ leistet sie auch, falls du während der Laufzeit berufsunfähig wirst. Der Vorteil der Kombination ist, dass du nur einmal eine Gesundheitsprüfung für beide Policen ablegen musst. Jedoch ist die Berufsunfähigkeitsrente aus einer Risikolebensversicherung mit BUZ in den meisten Fällen geringer als die BU-Rente aus einer reinen Berufsunfähigkeitsversicherung.

Zudem verlierst du, ähnlich wie bei der privaten Rentenversicherung, die Flexibilität. Viele Versicherte kündigen ihre Risikolebensversicherung, wenn das Haus abbezahlt oder die Kinder aus dem Haus sind. Hast du deine Versicherung aber mit einer Berufsunfähigkeitsversicherung kombiniert, kannst du die Risikolebensversicherung nicht kündigen, ohne auch deinen BU-Schutz zu verlieren.

Betriebliche Altersvorsorge mit Berufsunfähigkeitszusatzversicherung

Was ist eine betriebliche Altersvorsorge

Unter einer betrieblichen Altersversorgung (bAV) versteht man 2 Arten der betrieblichen Vorsorgemöglichkeit: Im ursprünglichen Sinn ist darunter eine reine Arbeitgeberleistung zu verstehen, bei der dein Arbeitgeber für dich Beiträge in eine Altersvorsorge einzahlt. Diese Leistung ist freiwillig und gehört zu dem Nebenleistungspaket, das dir bei Unterzeichnung deines Arbeitsvertrags zugesagt wird.

In der anderen Variante leistest du selbst Beiträge zur Altersvorsorge aus deinem Bruttoentgelt. Diese Beiträge sind in einem gewissen Rahmen steuer- und sozialversicherungsfrei. Weil du netto nur etwa auf die Hälfte dessen verzichten musst, was du tatsächlich eingezahlt hast, ist diese Form der Altersvorsorge, Entgeltumwandlung genannt, bei Mitarbeiter:innen recht beliebt, zumal in vielen Varianten der Arbeitgeber den Mitarbeiterbeitrag mit mindestens 15 % bezuschussen muss.

Im Gegensatz zur ersten Variante ist diese Form der Vorsorge für den Arbeitgeber nicht freiwillig. Er muss dir diese Möglichkeit anbieten, wenn du danach verlangst. In großen Betrieben wird meist beides angeboten: eine arbeitgeberfinanzierte bAV und Entgeltumwandlung.

Kombination mit einer Berufsunfähigkeitsversicherung

Anders als bei allen anderen Absicherungen kannst du dir den Tarif für die betriebliche Altersvorsorge in der Regel nicht aussuchen. Über welchen Anbieter die bAV abgewickelt wird, entscheidet allein der Arbeitgeber. Häufig haben diese Tarife aber ebenso eine Invaliditätsklausel. Diese verspricht meistens eine Beitragsfreistellung im Falle einer Berufsunfähigkeit. Das bedeutet, dass die Versicherung dann deine Beiträge zur bAV übernimmt und du bei Renteneintritt eine Auszahlung aus deiner bAV erhältst, die so hoch ist, als hättest du denselben Beitrag bis zum Renteneintritt weitergezahlt. Manche Verträge gehen noch weiter und versprechen auch eine Leistung im Falle einer Berufsunfähigkeit.

Allerdings können bAV-Verträge mit einer BU-Zusatzversicherung eine eigene private Berufsunfähigkeitsversicherung in der Regel nicht ersetzen, denn:

- Die Leistung aus einer solchen Versicherung bleibt häufig weit hinter denen einer privaten Berufsunfähigkeitsversicherung zurück.

- Du hast keinen Einfluss auf die Ausgestaltung des Tarifs und die Höhe der versicherten Leistung.

- Ist dein BU-Schutz Teil der arbeitgeberfinanzierten bAV, verlierst du deine Absicherung, wenn du das Unternehmen innerhalb der ersten 3 Jahre wieder verlässt. Verlässt du das Unternehmen nach dieser Zeit, bleibt zwar dein Vertrag bestehen, er wird aber beitragsfrei gestellt, wodurch deine BU-Absicherung sinken kann.

- Ist dein BU-Schutz Teil der durch Entgeltumwandlung finanzierten bAV, behältst du den Anspruch auf deine Beiträge auch dann, wenn du das Unternehmen innerhalb der ersten 3 Jahre verlässt. Aber auch dann wird dein bAV-Vertrag inklusive der BU in der Regel beitragsfrei gestellt. Nur in manchen Konstellationen kannst du einen solchen Vertrag dann privat fortführen oder zu deinem künftigen Arbeitgeber mitnehmen. Darauf verlassen solltest du dich nicht.

- Im tatsächlichen Fall einer Berufsunfähigkeit musst du außerdem deinem Arbeitgeber Auskunft über die Ursachen geben. Das sind sehr empfindliche Informationen, die man nicht immer gerne mit dem eigenen Arbeitgeber teilt, zumal die häufigste Ursache für eine Berufsunfähigkeit der eng mit dem Arbeitsplatz verbundene Burn-out ist.

- Eine Berufsunfähigkeitsrente aus einer bAV muss voll versteuert werden, da diese Form der Vorsorge schon bei der Einzahlung steuerbegünstigt war.

Zusammenfassung

- Eine Berufsunfähigkeitsrente lässt sich mit allen Vorsorgeversicherungen kombinieren.

- Wirklich Sinn macht eine Kombination aber nur mit einer Rürup-Rente oder einer privaten Rentenversicherung.

- Wegen der Chance, Steuern zu sparen, ist die Kombination mit der Rürup-Rente besonders attraktiv.

- Allerdings: Steuern, die bei der Einzahlung nicht angefallen sind, müssen in der Auszahlungsphase entrichtet werden.

Altersvorsorge und BU zusammen oder getrennt?

Sowohl eine private Altersvorsorge wie auch eine Berufsunfähigkeitsversicherung sind für deine persönliche Absicherung nahezu unerlässlich. Die Kombination beider Versicherungen kann in bestimmten Lebensphasen attraktiv sein, besonders wenn die BUZ mit der Rürup-Rente kombiniert wird, wodurch sich große Steuereinsparungsmöglichkeiten ergeben.

Allerdings bedeutet eine Kombination in der Regel immer, dass man bei der Leistung mindestens einer der Policen Abstriche hinnehmen muss. Zudem geht mit der Berufsunfähigkeitszusatzversicherung häufig die Flexibilität verloren, die gerade bei so langwierigen Versicherungen wichtig sein kann. Eine Kündigung ist nur noch unter Verlust der BU-Absicherung möglich.

Gerade weil beide Versicherungen für die Absicherung deines Lebensstandards so wichtig sind, sollten sie nicht leichtfertig abgeschlossen werden. Eine Beratung ist nahezu unerlässlich. Wende dich hierzu gerne an unsere CLARK Expert:innen. Sie schauen gemeinsam mit dir auf deine Lebenssituation und finden mit dir die Absicherung, die am besten zu dir passt. So gehst du am besten vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)