Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Berufsunfähig: Ursache Depression

Alles Wichtige zur Berufsunfähigkeit durch Depressionen

Über 180 Versicherer

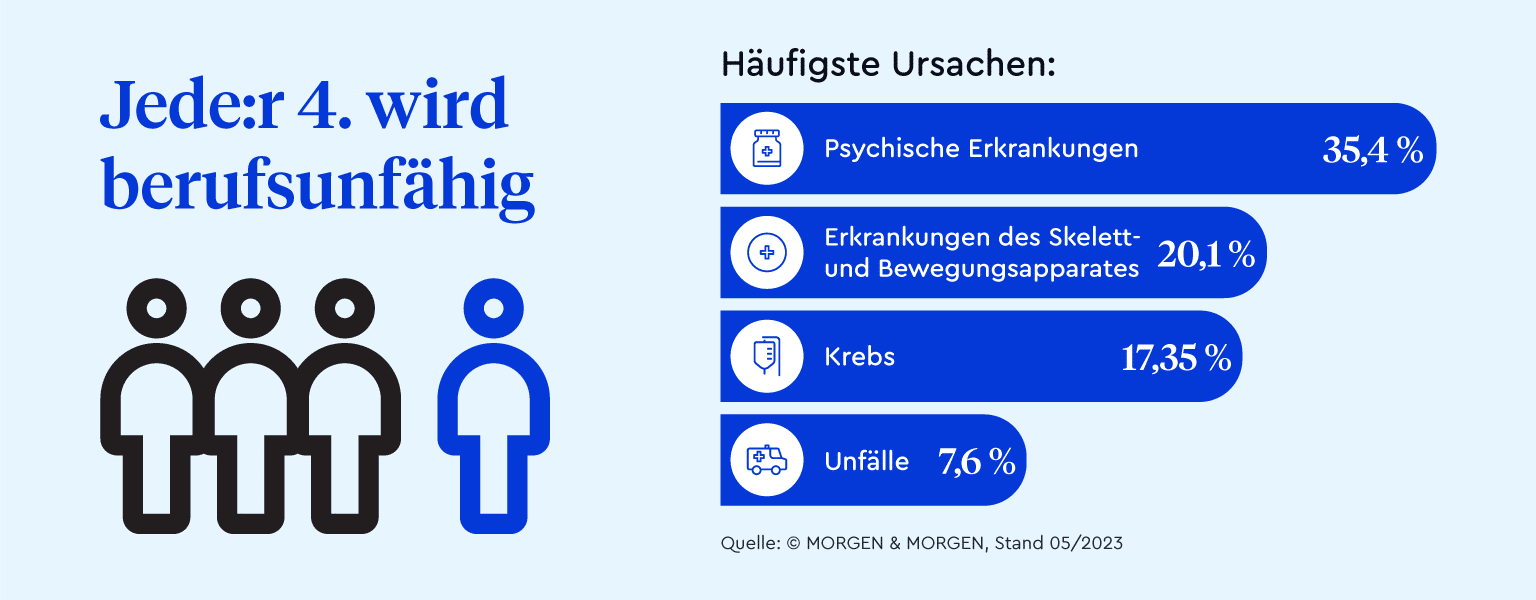

Jede:r Vierte wird berufsunfähig

Flexible Beitragszahlung & Rentenhöhe

Ein früher Abschluss lohnt sich

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Warum eine Berufsunfähigkeitsversicherung so wichtig ist

Statistisch gesehen wird jeder Vierte im Laufe seines Lebens berufsunfähig – egal ob Dachdecker oder Jurist. Das kann etwa durch einen Unfall oder eine Krankheit geschehen, wenn zum Beispiel ein Projektleiter ein Burn-out erleidet oder sich ein Fliesenleger an der Hand verletzt und sein Handwerk aufgeben muss. Es kann jeden treffen.

Hier springt die Berufsunfähigkeitsversicherung ein. Sie zahlt dir eine monatliche Rente, wenn du deinen Beruf längerfristig oder dauerhaft nicht mehr ausüben kannst.

Laut offizieller Definition für Berufsunfähigkeit gilt eine Person als berufsunfähig, wenn sie ihren zuletzt ausgeübten Beruf aufgrund von Krankheit, Körperverletzung oder übermäßigem altersbedingtem Verfall dauerhaft ganz oder teilweise nicht mehr verrichten kann. Wenn du für mindestens 6 Monate deinen aktuellen Job nur noch zu höchstens 50 % ausführen kannst, fällst du unter diese Regelung. Die Möglichkeit, eine andere Tätigkeit auszuüben, spielt dabei keine Rolle.

Deine Versicherung ist direkt an deinen aktuellen Beruf gebunden. Auch wenn ein Berufswechsel keine Pflichtmeldung beim Versicherer erfordert, ist es oft ratsam, diesen zu informieren. Grund dafür ist, dass sich die Versicherungsbeiträge je nach Berufsbild ändern können und du möglicherweise niedrigere Beiträge zahlen könntest.

Umgangssprachlich wird die BU oft mit der Arbeitsunfähigkeitsversicherung verwechselt. Arbeitsunfähigkeit tritt ein, wenn du aufgrund einer längeren Krankschreibung nicht arbeiten kannst. Zum Beispiel bedeutet ein Beinbruch in der Regel, dass du wahrscheinlich vor Ablauf von 6 Monaten wieder in deinen bisherigen Beruf zurückkehren kannst. In diesem Fall bist du nicht berufsunfähig. In einem solchen Fall würde dich also keine Berufsunfähigkeitsversicherung absichern, dafür aber eine Arbeitsunfähigkeitsversicherung oder Krankentagegeldversicherung.

Die staatliche Hilfe allein reicht nicht aus

Durch die Kopplung an den Beruf unterscheidet sich die Berufsunfähigkeitsversicherung von der staatlichen Erwerbsminderungsrente. Die erhältst du nämlich erst, wenn du in gar keinem Beruf mehr länger als 3 Stunden täglich arbeiten kannst. Kannst du noch zwischen 3 und 6 Stunden pro Tag in irgendeinem anderen Beruf arbeiten, hast du bestenfalls Anspruch auf eine teilweise Erwerbsminderungsrente. Bist du beispielsweise Abteilungsleiter:in und kannst noch immer für mehr als 6 Stunden die Arbeit eines Pförtners oder einer Pförtnerin erledigen, gehst du leer aus – auch wenn du als Pförtner:in deutlich weniger verdienst.

Ohnehin reichen die Leistungen der gesetzlichen Erwerbsminderungsrente für den Erhalt des Lebensstandards nicht aus. Zuletzt betrug laut der Deutschen Rentenversicherung die Leistung im Durchschnitt nicht einmal 1.000 €. Von diesem Betrag gehen dann noch Sozialabgaben ab. Und hast du zuvor nicht mindestens 36 Monate in die gesetzliche Rentenversicherung eingezahlt, siehst du keinen Cent. Keine guten Aussichten für Berufsanfänger:innen und Selbstständige.

Wie hoch deine individuelle Erwerbsminderungsrente ausfallen würde, kannst du dem Schreiben deiner jährlichen Renteninformation entnehmen.

Die häufigsten Ursachen für Berufsunfähigkeit

Ende 2022 bezogen fast 1,2 Millionen Menschen in Deutschland eine Erwerbsminderungsrente. Dabei waren nicht etwa körperliche Gebrechen die häufigste Ursache, sondern psychische Erkrankungen. Fast 40 % der Menschen mussten deswegen aus dem Job ausscheiden, womit die Psyche weit vor Krebserkrankungen (14 %) als zweithäufigstem Grund lag. Körperliche Gebrechen, also Erkrankungen des Muskel-Skelett-Systems (11 %) folgen erst auf Platz drei.

Onlinestudien zeigen, dass psychische Belastungen heute häufiger zu einer Berufsunfähigkeit führen als früher. Mit rund 80 % sind die psychischen Erkrankungen in den letzten 10 Jahren überproportional gestiegen. Das belegen Zahlen der Krankenkassen, und es macht eine Berufsunfähigkeitsversicherung für nahezu jede:n zu einer sinnvollen Investition.

Rückenschmerzen, ein gerne mit Berufsunfähigkeit in Verbindung gebrachte Beschwerde, rangieren als Ursache deutlich dahinter auf Platz 3 ebenso wie Unfälle. Mit steigendem Alter gewinnen Erkrankungen des Herzens und der Gefäßsysteme zusätzlich an Bedeutung.

Eine schwere Krankheit mit entsprechenden beruflichen Folgen kann jeden treffen. Wenn du jedoch auch noch einem riskanten Hobby wie zum Beispiel Skifahren nachgehst, solltest du zusätzlich über eine private Unfallversicherung nachdenken.

Zusammenfassung

- Berufsunfähigkeit trifft statistisch jede:n Vierten während seines oder ihres Berufslebens.

- Die mit Abstand häufigste Ursache sind psychische Erkrankungen.

- Die staatliche Erwerbsminderungsrente reicht in der Regel nicht, um den gewohnten Lebensstandard zu halten.

- Sie zahlt erst, wenn man gar keinen Beruf mehr länger als 6 Stunden am Tag ausüben kann.

- Eine private Berufsunfähigkeitsversicherung zahlt hingegen, wenn man den zuletzt ausgeübten Beruf zu mindestens 50 % nicht mehr ausüben kann.

Berufsunfähigkeit und Psyche hängen zusammen

Die Verbreitung psychischer Krankheiten in Deutschland

Die Berufsunfähigkeitsversicherung zählt für Erwerbstätige zu den wichtigsten Versicherungsarten. Viele unterschätzen das Risiko, im Berufsleben zeitweise oder dauerhaft berufsunfähig zu werden. Berufsunfähigkeit führt zu finanziellen Einbußen, die von der gesetzlichen Erwerbsminderungsrente oft nicht vollständig ausgeglichen werden.

Berufsunfähigkeit kann durch verschiedene Ursachen ausgelöst werden, meist durch Unfälle oder Krankheiten. Diese Krankheiten können sowohl körperlicher als auch psychischer Natur sein. In Deutschland leiden etwa 26 % der Menschen unter depressiven Symptomen, und etwa ein Viertel entwickelt zeitweise oder dauerhaft Angststörungen. Jährlich gibt es über eine Million stationäre Behandlungen wegen psychischer Probleme, so die neuesten Daten des Statista Research Departments. Psychische Störungen, die eine klinisch relevante Veränderung des Erlebens oder Verhaltens verursachen, spielen hierbei eine zentrale Rolle.

Psychische Leiden und die Berufsunfähigkeit

In Bezug auf Berufsunfähigkeit sind psychische Erkrankungen besonders relevant: Etwa 15 % aller krankheitsbedingten Fehltage sind auf psychische Ursachen zurückzuführen, ein Anstieg von 80 % im Vergleich zu vor zehn Jahren. Depressionen zählen mittlerweile zur drittwichtigsten Ursache für Arbeitsunfähigkeit.

Besonders betroffen sind nicht nur ältere, sondern vor allem jüngere Arbeitnehmer zwischen 35 und 39 Jahren. Das Risiko für Erkrankungen wie Burnout oder Depressionen erstreckt sich jedoch über alle Altersgruppen. Daher sind psychische Erkrankungen die häufigste Ursache für Berufsunfähigkeit geworden. Versicherer sehen sich mit einem hohen Risiko konfrontiert, dass sie im Falle von psychischen Vorerkrankungen irgendwann eine Berufsunfähigkeitsrente auszahlen müssen.

Depressionen sind vielfältig und komplex

Hat sich deine Stimmung während trüber Winterwochen schon einmal länger auf dem Tiefpunkt befunden? Du warst dauermüde, antriebs- und lustlos, vielleicht auch mürrisch? Dann hast du einen winzigen Einblick in eine Depression bekommen. Dieser „Winterblues“, ausgelöst durch Mangel an Sonnenlicht und damit Vitamin-D, wird auch als „saisonal abhängige Depression“ bezeichnet. Schnell kann so aus einem motivierten Menschen ein depressiver Charakter werden. In der Regel gibt sich die Depression jedoch zu Beginn des Frühlings.

Menschen, die unter einer ausgewachsenen, dauerhaften Depression leiden, geht es jedoch um einiges schlechter. Etwa 4 Millionen Deutsche leiden darunter und müssen behandelt werden. Die häufigsten Auslöser für Depressionen können jede:n treffen:

- Ein dauerhaft belastender Job. Ohne Möglichkeit, den Stress in der Freizeit auszugleichen, wirken sich die Folgen noch gravierender aus.

- Ein konfliktreiches Verhältnis zu einem anderen Menschen oder das schmerzvolle Ende einer Beziehung.

- Andere belastende Faktoren: beispielsweise hoher Leistungsdruck, selbstauferlegter Perfektionismus oder auch Belastungen, unter denen geliebte Menschen leiden – etwa, wenn deine Kinder schulische Probleme haben oder gemobbt werden.

- Traumatische Ereignisse: Krankheit, Tod oder auch die Trennung der Eltern.

- Ein unbefriedigendes Dasein: beispielsweise, wenn du kaum Anerkennung für deine Leistungen bekommst oder deine Ziele nicht erreichst.

Nicht immer entstehen unter den genannten Voraussetzungen Depressionen: Es gibt resiliente Menschen, die aus traumatischen Erfahrungen gestärkt hervorgehen. Aber jeder Mensch ist anders. Zudem gibt es neben psychologischen Triggern auch biologische Ursachen für Depressionen, etwa ein fehlerhafter Hormonhaushalt. Und nicht zuletzt können Depressionen auch ohne nachweisbaren Auslöser auftreten. Für dich bedeutet das Folgendes: Du kannst ein rundum zufriedener Mensch sein und dennoch nächste Woche unter Depressionen leiden.

Zahlt die BU bei einer Berufsunfähigkeit wegen der Psyche?

Hast du bereits eine Berufsunfähigkeitsversicherung abgeschlossen, so erhältst du die BU-Rente auch bei Depressionen oder anderen psychischen Erkrankungen. Voraussetzung dafür ist aber, dass beim Vertragsabschluss kein Ausschluss vereinbart wurde und du keine Vorerkrankungen verschwiegen hast. Denn falsche Angaben können dazu führen, dass dein Anspruch auf Leistungen erlischt. Bei einer erneuten Gesundheitsprüfung der Berufsunfähigkeitsversicherung können diese schnell auffliegen.

Hat der Versicherte seinen Antrag aber gewissenhaft ausgefüllt und erfüllt die Versicherungsbedingungen – er kann seinen Beruf also nicht mehr (vollständig) ausüben –, muss der Anbieter die BU-Leistung zahlen. Häufig verlangt er vom Antragsteller die Diagnose und ein ausführliches Attest durch einen Psychologen oder einer Psychologin beziehungsweise von den behandelnden Ärzt:innen als Nachweis.

Zusammenfassung

- Erkrankungen wie Depressionen oder andere psychische Leiden nehmen in Deutschland stetig zu und betreffen viele Menschen. Sie sind zum häufigsten Grund für eine Berufsunfähigkeit geworden.

- Depressionen haben zahllose Auslöser und unterschiedliche Ausprägungen. Eine Depression kann jeden treffen.

- Wer bereits vor der ersten Behandlung durch einen Psychotherapeuten/einer Psychotherapeutin oder einer Diagnose wie Depressionen die Berufsunfähigkeitsversicherung abgeschlossen hat, genießt eine volle Absicherung. Die Versicherung muss dann laut Vertrag die BU-Rente auch bei psychischen Ursachen zahlen. Voraussetzung: Der oder die Versicherte hat bei Antragstellung korrekte Angaben gemacht.

Berufsunfähigkeitsversicherung vor und nach der Depression

Risikoprüfung: Depressive werden oft nur eingeschränkt versichert

Mithilfe erfahrener Psycholog:innen und richtiger Medikamente lassen sich auch schwere Depressionen heilen. Sie können sogar von selbst verschwinden, wenn die auslösende Ursache beseitigt ist. Doch so schwer sich BU-Versicherer tun, im Leistungsfall von Depressionen zu zahlen, so leicht verweigern sie den Vertragsabschluss bei zurückliegenden Depressionen.

Bei der vorvertraglichen Gesundheitsprüfung bzw. den Gesundheitsfragen musst du auch zurückliegende psychische Erkrankungen beim Versicherungsunternehmen angeben., z.B. wenn bei dir in den letzten 5 Jahren eine Depression diagnostiziert oder du deswegen behandelt wurdest. Für viele Versicherungen ist das jedoch als Hauptursache ein Ausschlusskriterium. Andere werden dann ihre Prämie oder den Tarif durch einen Risikozuschlag anhand der Risikoprüfung anpassen. Nutze hier eine anonyme Risikovoranfrage. So kannst du als potentielle:r Versicherungsnehmer:in eine Einschätzung über Tarif, mögliche Leistungsausschlüsse in den Versicherungsbedingungen und den Versicherungsvertrag allgemein erhalten.

Schützt dein Einkommen

Ein oft unterschätztes Risiko – die Berufsunfähigkeit. Jede:r Vierte wird im Leben einmal berufsunfähig. Was passiert, wenn dein Einkommen wegfällt? Die BU schützt dich im Ernstfall.

Der beste BU-Tarif – für dich

Unser Algorithmus vergleicht tausende Tarife von über 180 Versicherern, um die beste Berufsunfähigkeitsversicherung zu finden, die ideal zu dir passt.

Finde Versicherungslücken, bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Achte auf Ausschlüsse im Vertrag

Doch auch, wenn du noch keine depressiven Erkrankungen hattest, kann es im Ernstfall mit deiner Berufsunfähigkeitsversicherung schwierig werden. Viele Versicherer schließen nämlich psychische Erkrankungen oder zumindest Depressionen in ihren Verträgen aus. Egal, wie hart dich die Berufsunfähigkeit getroffen hat: Die Versicherung muss beim Leistungsantrag nicht zahlen. Sei also wachsam und meide Verträge mit solchen Klauseln. Du bringst dich sonst um einen wichtigen Teil deiner Absicherung.

Akzeptiere keine abstrakte Verweisung

Ein weiterer Haken vieler Versicherungsverträge besteht in den abstrakten Verweisungen. Damit schreiben dir die Versicherer im Fall von Depressionen oder psychischen Erkrankungen Berufe vor, die du ausüben musst, bevor du Leistungen bekommst.

Grundsätzlich sind Verträge mit abstrakten Verweisungen nicht zu empfehlen. Insbesondere nicht im Hinblick auf Depressionen – denn diese Krankheit wirkt sich auf alle Lebensbereiche und Tätigkeiten aus. Als Depressive:r kannst du weder als Architekt:in arbeiten noch als Zahntechniker:in; dein Leiden verunmöglicht jeden Beruf.

Zusammenfassung

- Da psychische Erkrankungen im Allgemeinen und Depressionen im Besonderen zunehmen, versuchen Berufsunfähigkeitsversicherungen, sich gegen das hohe Zahlungsrisiko zu wappnen.

- Patient:innen, die eine Depression innerhalb des Zeitraumes der Gesundheitsbefragung überwunden haben, haben wenig Chancen, eine Berufsunfähigkeitsversicherung abzuschließen.

- Verträge sollten Leistungen bei psychischen Krankheiten nicht kategorisch ausschließen. Außerdem sollten sie keine abstrakte Verweisung enthalten.

Eine Berufsunfähigkeitsversicherung abschließen

Neben Burn-out machen Depressionen einen Großteil der psychischen Erkrankungen in Deutschland aus. Da psychische Erkrankungen in der Regel schwer zu diagnostizieren sind, kann es schwer werden, Rechte gegenüber der Berufsunfähigkeitsversicherung geltend zu machen. Falls du Fragen hast, kannst du dich gerne an die CLARK Expert:innen wenden. Wir helfen dir persönlicher und unverbindlicher Beratung weiter.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)