Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

BU-Rente berechnen

Berechne deine Versorgungslücke & die Höhe der BU-Rente

Über 180 Versicherer

Jede:r Vierte wird berufsunfähig

Mach dir klar, was du dann vom Staat bekommst

Spinne jetzt dein eigenes Sicherheitsnetz

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Deine Grundabsicherung – Wann wird dir die Erwerbsminderungsrente gezahlt?

Was geschieht, wenn dein Einkommen durch eine schwere Krankheit oder einen Unfall plötzlich wegbricht? Wenn ein plötzlicher Schicksalsschlag dir deine Arbeitskraft beraubt? Das Risiko, berufsunfähig zu werden, wird von vielen noch immer unterschätzt. Jede:r Vierte wird statistisch gesehen mindestens einmal im Leben berufsunfähig! Und das staatliche Auffangnetz, die gesetzliche Erwerbsminderungsrente, ist nicht mehr als eine Grundsicherung. Heißt: Um deinen jetzigen Lebensstandard aufrecht zu erhalten, ist der Versicherungsschutz durch eine Berufsunfähigkeitsversicherung (BU) mit passenden Versicherungsbedingungen unerlässlich.

Die Erwerbsminderungsrente erhältst du, sofern du in der gesetzlichen Rentenversicherung versichert bist und in den letzten 5 Jahren mindestens 3 Jahre eingezahlt hast. Du hast Anspruch darauf, sobald du für mindestens 6 Monate nicht mehr in der Lage bist, irgendeiner Tätigkeit zu mehr als 3 Stunden am Tag nachzugehen. Dabei spielt es keine Rolle, ob du diesen Beruf erlernt hast oder wie gut diese Tätigkeit bezahlt wird. Kannst du deinem Beruf nicht mehr nachgehen, wohl aber irgendeiner anderen Tätigkeit, wird dich die Deutsche Rentenversicherung auf diesen Beruf verweisen. Dies nennt sich die abstrakte Verweisung.

Schützt dein Einkommen

Ein oft unterschätztes Risiko – die Berufsunfähigkeit. Jede:r Vierte wird im Leben einmal berufsunfähig. Was passiert, wenn dein Einkommen wegfällt? Die BU schützt dich im Ernstfall.

Angebot erhalten

Der beste BU-Tarif – für dich

Unser Algorithmus vergleicht tausende Tarife von über 180 Versicherern, um die beste Berufsunfähigkeitsversicherung zu finden, die ideal zu dir passt.

Angebot erhalten

Finde Versicherungslücken, bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Angebot erhaltenWo liegen die Unterschiede zu einer Berufsunfähigkeitsversicherung?

Die abstrakte Verweisung ist Teil der gesetzlichen Leistung und somit einer der großen Unterschiede zum Versicherungsschutz in der privaten Berufsunfähigkeitsversicherung. Denn eine Berufsunfähigkeitsrente erhältst du nämlich schon, sobald du für mindestens 6 Monate deinem eigenen Beruf nicht mehr nachgehen kannst. Und das gilt bereits, wenn du ihn zu mindestens 50 % nicht mehr ausüben kannst. Ob du noch in der Lage bist, eine andere Tätigkeit auszuüben, spielt für die BU-Versicherung und deine Berufsunfähigkeitsrente keine Rolle. Ein Beispiel: Ein:e Köch:in, der den Geschmackssinn verloren hat, ist berufsunfähig, er oder sie ist jedoch nicht erwerbsunfähig.

Auch ist die Berufsunfähigkeitsrente in der Regel höher. Die Erwerbsunfähigkeitsrente allein reicht in der Regel nicht aus, dass du damit deinen Lebensstandard halten, geschweige denn deinen Lebensunterhalt davon bestreiten kannst. Nicht nur musst du davon Miete und Nahrungsmittel kaufen, auch Beiträge zur Kranken- und Pflegeversicherung müssen davon gezahlt werden. Während die Erwerbsminderungsrente nur etwa 50 % deines Nettoeinkommens entspricht, kannst du mit einer Berufsunfähigkeitsversicherung dein gesamtes Nettoeinkommen absichern. Empfohlen wird eine Absicherung von 70 bis 80 %.

Zusammenfassung

- Die Erwerbsminderungsrente ist die Leistung der gesetzlichen Rentenversicherung, die im Fall einer Erwerbsunfähigkeit ausgezahlt wird.

- Erwerbsunfähig ist, wer für mindestens 6 Monate nicht in der Lage ist, irgendeine Tätigkeit länger als 3 Stunden am Tag auszuüben.

- Bezugsberechtigt ist nur, wer in der gesetzlichen Rentenversicherung versichert ist und wer in den vergangenen 5 Jahren mindestens 3 Jahre Beiträge geleistet hat.

- Die Erwerbsminderungsrente reicht nicht aus, um den gewohnten Lebensstandard zu halten. Sie ist eine Grundabsicherung.

- Berufsunfähig ist, wer den eigenen Beruf für mindestens 6 Monate zu mindestens 50 Prozent nicht mehr ausüben kann.

- Die Berufsunfähigkeitsversicherung greift deutlich früher als die Erwerbsminderungsrente. Die Auszahlung dient dazu, den Wegfall der Arbeitskraft zu kompensieren.

Berufsunfähigkeitsversicherung – Wie berechnen sich die Kosten zur BU-Rente

Die Kosten einer Berufsunfähigkeitsversicherung hängen von verschiedenen Faktoren ab:

- Von der Höhe der Absicherung

- Von deinem Beruf

- Von deinem Alter bei Abschluss der Versicherung

- Von deinem individuellen Gesundheitszustand

- Von der gewünschten Laufzeit

Wie viel Berufsunfähigkeitsrente brauche ich?

Wie hoch deine Berufsunfähigkeitsrente im Fall einer Berufsunfähigkeit ausfallen soll, bestimmt maßgeblich auch den monatlichen Beitrag, den du zur Berufsunfähigkeitsversicherung zahlen musst. Darum ist es sinnvoll, wenn du dich vor der Berechnung der Berufsunfähigkeitsversicherung fragst, wie viel Berufsunfähigkeitsabsicherung du brauchst.

Hierzu solltest du deine monatlichen Ausgaben beobachten. Entweder, indem du deine Kontoauszüge durchgehst, indem du ein Haushaltsbuch führst oder deine Ausgaben mittels App trackst. Denn die Berufsunfähigkeitsrente sollte mindestens den Betrag abdecken, den du monatlich ausgibst.

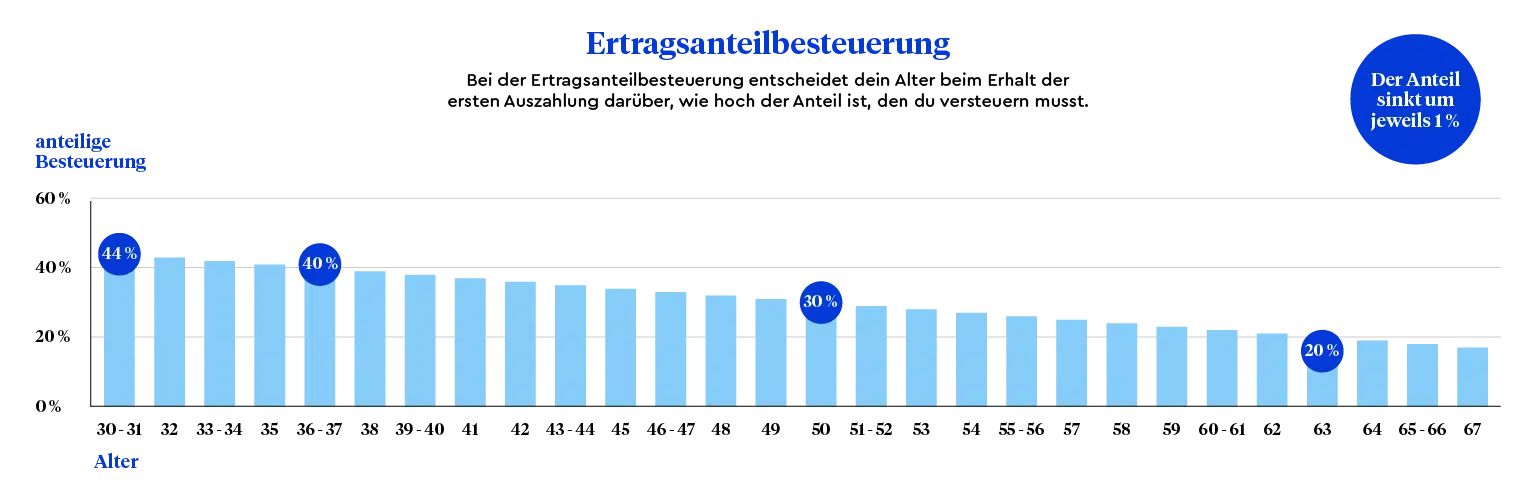

Mehr als die Lebenshaltungskosten abzudecken, wäre besser, denn zum einen willst du dir ja auch später noch mal eine Reise oder einen Kinobesuch gönnen können. Zum anderen musst du die Auszahlung aus einer Berufsunfähigkeitsversicherung versteuern und zwar nach der sogenannten Ertragsanteilsbesteuerung. Deren Steuersatz bestimmt sich danach, wie alt du bei Erstbezug der Leistung bist. Bist du beim Eintreten der BU noch relativ jung, ist auch der Steuersatz recht hoch. Mit 38 Jahren musst du beispielsweise auf 39 % der Auszahlung Steuern zahlen.

Grundsätzlich sagt man, dass man etwa 70 bis 80 % des Nettoeinkommens über eine Berufsunfähigkeitsversicherung absichern sollte. Auf die Auszahlung aus der staatlichen Erwerbsminderungsrente solltest du dich dabei nicht verlassen, denn die Auszahlungsbedingungen sind, wie zuvor schon erwähnt, viel weiter gefasst als für eine Berufsunfähigkeitsversicherung. Du kannst berufsunfähig sein, ohne Anspruch auf eine Erwerbsminderungsrente zu haben. Daher solltest du dich so absichern, dass du deinen Lebensunterhalt allein mit der Auszahlung aus der BU bestreiten kannst.

Kostenfaktoren bei der Berechnung der Berufsunfähigkeitsversicherung: Alter, Gesundheit, Beruf, Laufzeit

Neben der Höhe der Absicherung haben vier weitere Faktoren entscheidenden Einfluss auf die Kosten der Berufsunfähigkeitsversicherung.

Beruf – was machst du beruflich?

So zum Beispiel dein Beruf. Denn von ihm hängt ab, wie wahrscheinlich es ist, dass du berufsunfähig werden könntest. Ein:e Dachdecker:in unterliegt leider einem viel größeren Risiko, berufsunfähig zu werden, als ein:e Büromitarbeiter:in. Versicherer haben deswegen verschiedene Berufsgruppen in unterschiedliche Risikoprofile eingeteilt. Wie stark der Preis für eine Berufsunfähigkeitsversicherung je nach Beruf variiert, kannst du der nachfolgenden Tabelle entnehmen.

Tipp für Berufseinsteiger:innen oder Student:innen: Besonders Tarife mit einer Nachversicherungsgarantie sind wichtig, denn kannst du die Höhe deiner Berufsunfähigkeitsrente an dein steigendes Einkommen anpassen. Somit bist du im Leistungsfall bestens abgesichert.

| Beruf | Alter bei Abschluss | monatliche BU-Rente | monatlicher Beitrag |

|---|---|---|---|

| Student:in | 24 | 1.000 € | 30 € |

| Bürokaufmann | 28 | 1.500 € | 56 € |

| Bürokauffrau | 42 | 1.500 € | 78 € |

| Handwerkerin | 28 | 1.000 € | 82 € |

| Handwerker | 42 | 1.000 € | 181 € |

Alter und Gesundheitszustand bei Gesundheitsprüfung – vermeide Risikozuschläge auf deine Prämie

Auch Alter und allgemeiner Gesundheitszustand (z.B. Vorerkrankungen) beeinflussen die Kosten der Absicherung. Grundsätzlich gilt: Je unwahrscheinlicher es ist, dass du berufsunfähig werden könntest, desto günstiger ist auch die Absicherung. Das ist vor allem dann der Fall, wenn du noch sehr jung bist und dadurch in der Regel eine entsprechend kurze Krankengeschichte bzw. wenig bis keine Vorerkrankungen besitzt.

Je älter du wirst, umso wahrscheinlicher ist es auch, dass du Vorerkrankungen hast, die die Höhe deiner BU-Prämie durch Risikozuschläge erhöhen können oder die die Versicherung durch Klauseln nicht mehr mit absichern oder kalkulieren will. Um gute Chancen bei der Gesundheitsprüfung mit entsprechenden Gesundheitsfragen zu haben, solltest du dich möglichst früh um den Abschluss einer Berufsunfähigkeitsversicherung bemühen. So ersparst du dir zusätzlich hohe Risikozuschläge auf deinen Beitrag.

Laufzeit – Endalter 65 oder 67

Auch die gewünschte Vertragslaufzeit spielt bei der Berechnung der Berufsunfähigkeitsversicherung eine Rolle. Ein optimaler BU-Schutz reicht bis zum Renteneintritt und schützt dich damit lückenlos bis in den Übergang zur Rente. Weil aber, wie gerade erwähnt, die Wahrscheinlichkeit, berufsunfähig zu werden, mit fortschreitendem Alter steigt, ist eine Berufsunfähigkeitsversicherung, die bis zum Alter 67 reicht, teurer als eine, die dir nur bis zum 65. Lebensjahr Versicherungsschutz gewährt.

Zusammenfassung

- Eine Berufsunfähigkeitsversicherung sollte mindestens deine Lebenshaltungskosten decken.

- Am besten ist eine Abdeckung von 70 bis 80 % des Nettoeinkommens.

- Die Höhe der Berufsunfähigkeitsrente beeinflusst die Höhe der monatlichen Prämie.

- Daneben beeinflussen Alter, Gesundheitszustand, Beruf und Vertragslaufzeit die Kosten der BU-Versicherung.

Wie beeinflussen Erwerbs- und Berufsunfähigkeit die Rente?

Der obige Rentenrechner weist dir nicht nur deinen Anspruch auf Erwerbsminderungsrente aus, sondern auch auf die gesetzliche Rente. Der dort ausgewiesene Wert basiert jedoch auf der Annahme, dass du bis zum Renteneintritt ein gleichbleibendes Gehalt beziehst. Solltest du wegen Erwerbsminderung oder Berufsunfähigkeit aus dem Berufsleben ausscheiden, hat das auch Auswirkungen auf deine Rentenhöhe.

Was passiert bei der Erwerbsminderung?

Fällst du während deines Berufslebens in die Erwerbsminderung, behandelt dich die gesetzliche Rentenversicherung in der Regel so, als hättest du bis zum regulären Renteneintritt nicht aufgehört zu arbeiten. Die Zeitspanne zwischen Eintreten der Erwerbsminderung und Rentenbeginn wird als sogenannte Zurechnungszeit berücksichtigt, für die die Rentenversicherung aus den bisher geleisteten Jahren einen Durchschnittsverdienst ermittelt, den sie dann für die Folgejahre annimmt. In der Regel wird damit die von der deutschen Rentenversicherung prognostizierte Altersrente erreicht. Solltest du in den letzten 4 Jahren vor Eintritt der Erwerbsminderung weniger verdient haben und sich das negativ auf deine Altersrente auswirken, werden diese Jahre nicht berücksichtigt.

Voraussetzung ist – sowohl für den Bezug einer Erwerbsminderuns- als auch einer Altersrente –, dass du in den vergangenen 5 Jahren vor Bezug der Erwerbsminderungsrente mindestens 3 Jahre in die Rentenversicherung einbezahlt hast.

Was passiert bei Berufsunfähigkeit?

Scheidest du aufgrund einer Berufsunfähigkeit aus dem Erwerbsleben aus, kommt es darauf an, ob du gleichzeitig auch erwerbsunfähig bist und deshalb Anspruch auf eine Erwerbsminderungsrente hast oder nicht.

Bist du erwerbsunfähig und auch bezugsberechtigt, weil du in der gesetzlichen Rentenversicherung versichert bist, erhältst du zusätzlich zu deiner Berufsunfähigkeitsrente auch eine Erwerbsminderungsrente und im Anschluss daran auch eine Altersrente wie zuvor beschrieben.

Bist du hingegen nur berufs-, aber nicht erwerbsunfähig, sammelst du von dem Moment an, an dem du berufsunfähig wirst, auch keine Entgeltpunkte mehr an. Erreichst du dann die Regelaltersgrenze, berechnet sich deine Rente lediglich aus den Entgeltpunkten, die du bis zum Eintreten der Berufsunfähigkeit angesammelt hast. Je nachdem, wie früh die Berufsunfähigkeit eingetreten ist, ist das nicht viel.

Bist du nicht in der gesetzlichen Rentenversicherung versichert, erhältst du überhaupt keine Altersrente.

Wichtig ist es deshalb, dass du beim Abschluss einer Berufsunfähigkeitsversicherung die Versicherungssumme so hoch ansetzt, dass du von der Berufsunfähigkeitsrente auch Beiträge zu einer privaten Altersvorsorge zahlen kannst, mit der du deine gesetzliche Rente aufbessern kannst. Alternativ kannst du auch Altersvorsorge und Berufsunfähigkeitsversicherung direkt miteinander kombinieren und eine sogenannte Berufsunfähigkeitszusatzversicherung (kurz: BUZ) abschließen. In diesem Fall brauchst du dir um die Absicherung im Fall einer Berufsunfähigkeit keine Sorgen machen, denn dann zahlt die Versicherung für dich deine Beiträge zur Altersvorsorge weiter. Außerdem kannst du mit dieser Variante bei der Einzahlung viel Steuern sparen.

Zusammenfassung

- Wenn du krankheitsbedingt vorübergehend oder dauerhaft aus dem Berufsleben ausscheidest, kann das auch Konsequenzen für deine spätere Rente haben.

- Bist du erwerbsunfähig, wird die Zeit bis zum regulären Renteneintritt von der Deutschen Rentenversicherung als Zurechnungszeit berücksichtigt. Du wirst so behandelt, als hättest du weiter einbezahlt.

- Wirst du berufsunfähig, ohne erwerbsunfähig zu sein, erwirbst du vom Moment der Berufsunfähigkeit an keine Rentenanwartschaften mehr. Die Hürden für eine volle Erwerbsminderung sind jedoch hoch und nicht jeder ist bezugsberechtigt.

- Deshalb ist es wichtig, dass du von deiner Berufsunfähigkeitsrente auch Beiträge in eine private Rentenversicherung einzahlst.

- Alternativ lohnt sich auch der Abschluss einer Berufsunfähigkeitszusatzversicherung (BUZ). Hier wird parallel in private Altersvorsorge und Berufsunfähigkeitsversicherung einbezahlt. Wirst du berufsunfähig, übernimmt die Versicherung für dich die zukünftigen Beiträge.

Warum eine Berufsunfähigkeitsversicherung so wichtig ist

Eine Berufsunfähigkeitsversicherung ist die wichtigste Versicherung überhaupt, denn sie schützt deinen gewohnten Lebensstandard bei humanen Prämien und stellt sicher, dass du auch bei Verlust deiner Arbeitskraft noch immer deine Lebenshaltungskosten tragen kannst. Leider wird das Risiko, selbst einmal berufsunfähig zu werden, noch viel zu häufig unter- und die staatliche Unterstützung im Falle einer Berufsunfähigkeit zu oft überschätzt.

Fakt ist:

- Jede:r Vierte wird im Laufe des Lebens mindestens einmal berufsunfähig.

- Die mit Abstand häufigste Ursache für Berufsunfähigkeit sind psychische Erkrankungen wie Depressionen oder ein Burn-out.

- Körperliche Gebrechen als Ursache werden überschätzt. Nur jede:r Fünfte wird deswegen berufsunfähig.

- Die Leistung aus der gesetzlichen Erwerbsminderungsrente reicht nicht aus, um den gewohnten Lebensstandard aufrechtzuerhalten. Sie ist nur eine Grundsicherung.

- Die Bedingungen für den Bezug einer Erwerbsminderungsrente sind deutlich enger gefasst als die für den Bezug einer Berufsunfähigkeitsversicherung.

Verlier darum keine Zeit, sondern kümmer dich noch heute um den perfekten Schutz vor einer Berufsunfähigkeit. Die Versicherungsexpert:innen vom digitalen Versicherungsmakler CLARK beraten dich kostenlos, unverbindlich und finden gemeinsam mit dir den Tarif, der am besten zu dir und deinen Bedürfnissen passt – anhand unseres Vergleichsrechners. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.