Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Altersvorsorge (AV) Beamte und Beamt:innen

Auch Beamt:innen haben eine Versorgungslücke

Über 180 Versicherer

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

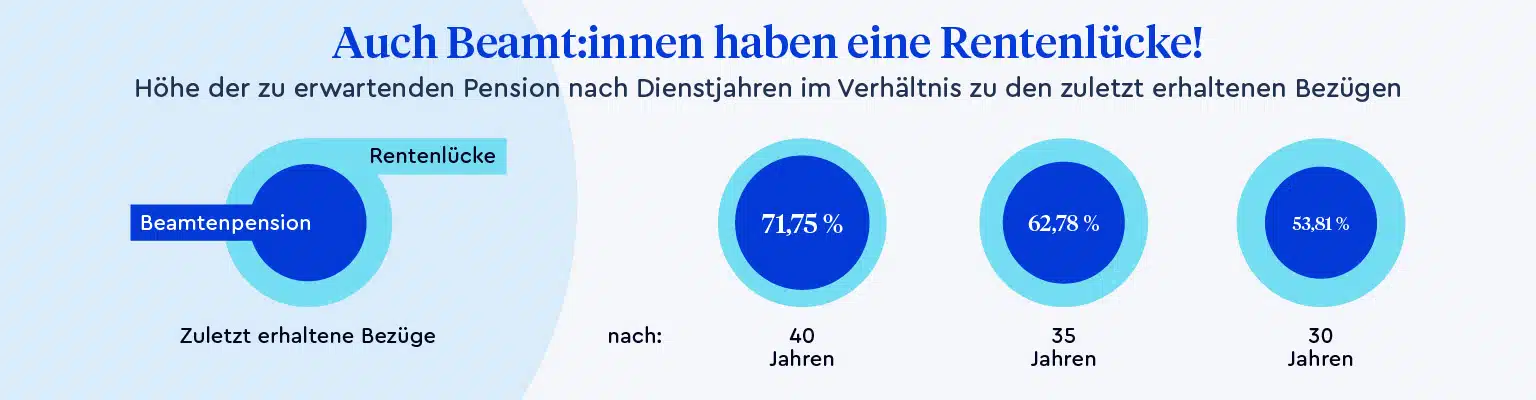

Auch Beamt:innen haben eine Versorgungslücke

Wer sich in den Staatsdienst stellt, dem mangelt es an nichts, so ein verbreitetes Vorurteil. So ist es bei der Gesundheitsversorgung: Bund und Länder drängen ihre Diener mit Anreizen regelrecht in die private Krankenversicherung und damit in die bestmögliche medizinische Versorgung und überlässt die gesetzliche Krankenversicherung den anderen. Und ebenso verhält es sich mit der Alterssicherung und mit der Altersvorsorge: Beamt:innen müssen sich mit Nullrunden, demographischem Wandel, Umlagesystem und Rentenniveau nicht befassen, denn sie erhalten keine Rente aus der Rentenkasse, sondern eine sichere Pension, auch Ruhegehalt genannt, direkt aus der Steuerkasse. Doch der Schein kann trügen.

Nicht alle Pensionen fallen üppig aus

Leider ist die Vorstellung vom unbeschwerten Leben und vom sicheren Ruhegehalt trotz Beamtenversorgungsgesetz trügerisch, denn längst nicht jede:r Beamt:in erwirbt auch einen Anspruch auf das volle Ruhegehalt in Höhe von 71,75 % der letzten Bezüge. Die Höhe ist an die Dauer der Dienstzeit geknüpft.

Nur wer min. 40 Jahre als Beamte:r im Dienst von Bund oder Land gestanden hat, hat auch Anspruch auf das volle Ruhegehalt.

Für jedes Jahr weniger verringert sich der Anspruch um 1,79375 %.

Wer statt 40 Jahren beispielsweise nur 30 Jahre im Beamtenstatus verbracht hat, hat lediglich Anspruch auf knapp 54 % der letzten Bezüge.

Auch Dienstunfähigkeit stellt eine Bedrohung für die Versorgung im Ruhestand dar.

Gerade Akademiker:innen bekommen es zu spüren, dass die Höhe des Ruhegehalts an die Dienstdauer gekoppelt ist. Denn wer lange studiert und anschließend vielleicht sogar noch promoviert, der kommt nur selten auf seine 40 Jahre. Und nicht jeder Dienstherr ist geneigt, sofort zu verbeamten, sondern stellt der Verbeamtung Zeiten der Anwartschaft oder eine Reihe befristeter Verträge voran, die die Aspirant:innen dem Ziel kaum näher bringen. Selbst wer über 40 Jahre Dienst geleistet hat, wird im Ruhestand knapp 28 % des vorherigen Einkommens vermissen.

| Dienstjahre | Ruhegehaltssatz in % |

| 10 | 17,9375 |

| 15 | 26,90625 |

| 20 | 35,875 |

| 25 | 44,84375 |

| 30 | 53,8125 |

| 35 | 62,78125 |

| 40 | 71,75 |

Hinzu kommt eine steigende Zahl gebrochener Erwerbsbiographien: Kaum jemand verbringt sein Leben noch bei nur einem Arbeitgeber. Spätere Wechsel in den öffentlichen Dienst und damit kürzere Zeiten im Beamtenstatus können in Zukunft häufiger vorkommen. Zwar gibt es Altersgrenzen, um noch verbeamtet zu werden, diese sind aber mit 45 Jahren (z. B. Niedersachsen) oder 50 Jahren (z. B. Bund, Hessen) sehr moderat. Und auch umgekehrt sind Wechsel aus dem Beamtenverhältnis in die freie Wirtschaft denkbar.

Eine private Altersvorsorge für Beamt:innen ist deshalb für jede:n sehr sinnvoll. Sie schließt deine Versorgungslücke und gibt dir die Flexibilität und Freiheit, um dein Leben so zu gestalten, wie du es willst. Welche Möglichkeiten der privaten Vorsorge es gibt, erfährst du hier.

Aus dem Beamtenverhältnis in die Wirtschaft

Es mag angesichts von guten Pensionen und einer privaten Krankenversicherung selten vorkommen, dass Beamt:innen nach einiger Zeit im Staatsdienst dem Bund den Rücken kehren und stattdessen in die freie Wirtschaft wechseln. Aber angesichts von demographischem Wandel und Fachkräftemangel mag es in Zukunft häufiger vorkommen, dass Beamt:innen ihrem Dienstherrn nach einiger Zeit Adieu sagen und noch einmal in der Wirtschaft richtig durchstarten. Im Beamtendienst befinden sich viele High Potentials, die auch andernorts überall gut gebraucht werden können.

Wechselst du aus dem Beamtenverhältnis heraus, verlierst du deinen Status und deinen Anspruch auf Pension. Stattdessen zahlen Bund oder Land für die Zeit, in denen du gedient hast, rückwirkend Rentenbeiträge für dich in die Rentenversicherung ein. Auf diese Weise trägt der Staat Sorge dafür, dass dir bei Eintritt in den Ruhestand keine Zeiten auf deinem Rentenkonto fehlen. Jedoch ermittelt sich dein Rentenanspruch dann genauso wie der jedes Arbeitnehmers oder jeder Arbeitnehmerin: Du erhältst abhängig von deinem Verdienst jedes Jahr bis zu 2 Rentenpunkte. Diese werden bei Eintritt in den Ruhestand dann addiert und mit dem dann gültigen Rentensatz multipliziert. Der durchschnittliche Rentner erzielt auf diese Weise eine Rente, die derzeit in etwa 48 % des jeweils üblichen Durchschnittslohns entspricht. Es entsteht also eine enorme Rentenlücke, die du frühzeitig mit einer privaten Versorgung schließen solltest.

Risiko Dienstunfähigkeit

Ein zusätzliches Risiko stellt die Dienstunfähigkeit – bei Angestellten und Selbstständigen spricht man von Berufsunfähigkeit – dar. Bist du aufgrund einer Verletzung, einer schweren Krankheit oder aufgrund eines Unfalls dauerhaft nicht mehr in der Lage, deinem Dienst nachzukommen, giltst du als dienstunfähig. Das kann vor allem zu Beginn deiner Beamtenlaufbahn lebenslange Folgen haben.

Denn bist du noch nicht auf Lebenszeit verbeamtet oder hast du noch keine 5 Dienstjahre absolviert, erhältst du im Fall einer Dienstunfähigkeit keine Versorgung durch den Dienstherrn. Stattdessen wirst du aus dem Beamtenverhältnis entlassen und erhältst, im Falle einer dauerhaften Erwerbsminderung, nur eine Erwerbsminderungsrente. Diese liegt kaum über der Grundsicherung und da du keinen Anspruch auf eine Pension erworben hast, gehst du mit Eintritt ins Rentenalter direkt in die Grundrente über.

Aber auch als Beamte:r auf Lebenszeit musst du lebenslange Einbußen hinnehmen. Wirst du vorzeitig wegen Dienstunfähigkeit in den Ruhestand versetzt, erhältst du bis zum Lebensende eine Pension entsprechend der verrichteten Dienstjahre. Sind das noch verhältnismäßig wenig, fällt auch das Ruhegehalt entsprechend gering aus. Hinzu kommt, dass sich das Ruhegehalt immer an den Bezügen der letzten 2 Jahre orientiert. Je kürzer deine Dienstzeit bislang war, desto niedriger ist in der Regel auch die Bemessungsgrundlage im Falle einer Dienstunfähigkeit. Zwar gibt es eine Mindestversorgung, deren Höhe von Bundesland zu Bundesland etwas variiert, doch die ist mit dem herkömmlichen Ruhegehalt nicht vergleichbar und vergrößert entsprechend deine Versorgungslücke.

Gut zu wissen: Etwa jedem bzw. jeder 5. Beamt:in wird im Laufe seines Lebens Dienstunfähigkeit attestiert. Damit du deinen gewohnten Lebensstandard auch dauerhaft halten kannst, solltest du vorsorgen – mit einer Dienstunfähigkeitsversicherung, aber auch mit einer privaten Altersvorsorge.

Zusammenfassung

- Auch Beamt:innen haben eine Versorgungslücke.

- Sie ist umso größer, je weniger Dienstjahre ein:e Beamte:r geleistet hat.

- Erst nach 40 Dienstjahren erhält man den vollen Ruhegehaltssatz und schon der bedeutet 28 % Einkommensverzicht.

- Auch Dienstunfähigkeit stellt ein Risiko dar. Je kürzer das Beamtenverhältnis bei Eintreten einer Dienstunfähigkeit bestanden hat, desto geringer fallen die lebenslangen Leistungen aus. Beamt:innen auf Probe haben überhaupt keinen Schutz vor Dienstunfähigkeit.

- Auch Beamt:innen benötigen eine private Altersvorsorge, um ihre Versorgungslücke zu schließen.

So groß ist deine Versorgung– oder Pensionslücke

Die Versorgungslücke entspricht der Lücke zwischen deinem zu erwartenden Ruhegehalt nach Steuern und deinen derzeitigen monatlichen Ausgaben. Schließlich werden auch deine zukünftigen Ausgaben als Pensionär:in nicht weit von deinen heutigen Ausgaben abweichen. Im ersten Schritt erfolgt also ein ehrlicher Kassensturz, ehe du die zu erwartenden Bezüge danebenstellen kannst.

Den monatlichen Bedarf feststellen

Um zu bestimmen, wie viel du im Alter einmal an Geld benötigen wirst, ist zunächst ein Kassensturz notwendig. Wie viel Geld gibst du heute im Monat durchschnittlich aus? Wahrscheinlich gibt es keinen Grund, anzunehmen, dass sich deine Ausgaben mit dem Eintritt in den Ruhestand plötzlich verändern werden.

Stell deine Einnahmen deinen Ausgaben gegenüber. Mit vielen Banking-Apps ist das heute ziemlich einfach zu ermitteln. Andernfalls solltest du eine Weile Buch führen. Das geht digital mit Tracking-Apps oder auch klassisch mit einem Stift und einem Ausgabenbuch. Je genauer du bist, desto genauer kennst du deinen Bedarf.

Richte anschließend deinen Blick in die Zukunft: Werden dieselben Ausgaben noch anstehen, wenn du einmal in den Ruhestand gehst? Oder ist anzunehmen, dass bestimmte Ausgaben wegfallen wie zum Beispiel die monatliche Rate für ein Eigenheim, das bis dahin abbezahlt ist?

Als Faustregel zur Beamtenpension solltest du annehmen, dass du mindestens 80 % deines heutigen Nettoeinkommens auch im Pensionsalter benötigen wirst.

Pensionslücke vermeiden und Ruhegehalt bestimmen

Als Beamte:r ist der Blick in die Glaskugel deutlich klarer als für Angestellte, Menschen in Zweitbeschäftigung oder Selbstständige. Versicherte in der gesetzlichen Rentenversicherung sammeln auf Basis des Durchschnittsgehalts Jahr für Jahr Rentenpunkte, aus denen sich am Ende dann eine Rente ergibt. Die Beamtenpension hingegen berechnet sich ausschließlich gemäß deiner letzten ruhegehaltsfähigen Dienstbezüge zuzüglich etwaiger Zulagen, sofern die letzte Anpassung mehr als 2 Jahre zurückliegt. Und auch dabei kann es von Bundesland zu Bundesland Abweichungen geben.

Diese Bezüge multiplizierst du mit deinem Ruhegehaltssatz, der sich aus der Anzahl deiner Dienstjahre als Beamte:r ergibt (inkl. Wartezeiten). Warst du zum Beispiel 30 Jahre verbeamtet, multiplizierst du die Vergütung wie in der Tabelle oben angegeben mit 53,8125 %.

Bei Teilzeitarbeit reduziert sich der Jahressatz von 1,79375 % um den entsprechenden Teilzeitfaktor. Für Kindererziehung gibt es einen Kindererziehungszuschlag. Das Ergebnis ist dein Brutto-Ruhegehalt.

Davon musst du noch Steuern zu deinem dann gültigen Steuersatz abziehen sowie die Beiträge zur Krankenversicherung. Wenn du dein Netto-Ruhegehalt von deinen monatlichen Ausgaben abziehst, erhältst du deine Versorgungslücke.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Angebot erhalten

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Angebot erhalten

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Angebot erhaltenWechsel aus der Wirtschaft ins Beamtenverhältnis

Bist du Angestellte:r und planst einen Wechsel in den öffentlichen Dienst – oder hast vielleicht sogar schon gewechselt – geschieht im Moment deiner Verbeamtung auf Lebenszeit Folgendes: Dir werden alle Beiträge, die während deines Lebens als Angestellte:r in die gesetzliche Rentenversicherung eingezahlt wurden, ausbezahlt! Mit deiner Verbeamtung erwirbst du auch einen Anspruch auf ein Ruhegehalt. Das berechnet sich mit der bereits genannten Formel: Pro Dienstjahr hast du ein Recht auf 1,79375 % deines letzten Solds.

Achtung Versorgungslücke!

Solltest du zu der Besoldungsgruppe der späten Beamt:innen gehören, solltest du mit der Rückzahlung aus der Rentenversicherung besonders besonnen umgehen und das Geld direkt wieder anlegen. Denn gerade dann, wenn du beispielsweise erst mit 42 in den Staatsdienst wechselst, ist deine Versorgungslücke besonders groß. Für die erste Hälfte deines Erwerbslebens hast du dann keine Versorgungsansprüche mehr und für die zweite Hälfte erwirbst du nur noch Anspruch auf knapp 45 % deiner Bezüge!

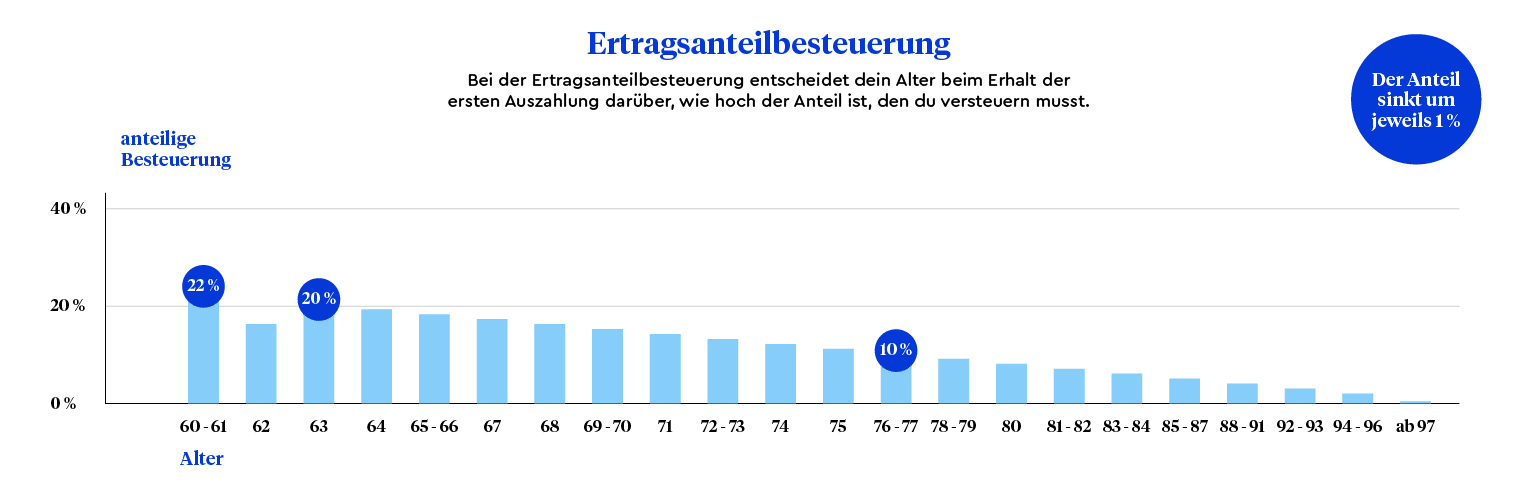

Am besten legst du die Rückzahlung aus der gesetzlichen Altersversorgung also in einer private Altersvorsorge an, zum Beispiel in einer Sofortrente, einer Form der privaten Rentenversicherung. Auf diese Weise schützt du dich vor deinem zukünftigen Ich, das das Geld lieber für schöne Dinge ausgeben will, und legst es stattdessen gewinnbringend am Kapitalmarkt an. Im Gegensatz zur gesetzlichen Rente oder zu deinem Ruhegehalt wird eine Auszahlung aus der privaten Rentenversicherung zudem nur mit dem viel geringeren Ertragsanteil besteuert.

Zusammenfassung

- Beamt:innen erhalten für jedes Dienstjahr einen Anspruch auf Beamtenversorgung in Höhe von 1,79375 % der letzten ruhegehaltsfähigen Dienstbezüge.

- Der Anspruch ist auf knapp 72 % der letzten Bezüge gedeckelt und wird erst ab 40 Dienstjahren gewährt.

- Ist die Dienstzeit geringer, verringert sich auch der Pensionsanspruch.

- Damit haben auch Beamt:innen eine Versorgungslücke. Das Einkommen im Ruhestand sollte nämlich mindestens 80 % des letzten Nettogehalts ausmachen.

- Wer erst später verbeamtet wird, hat eine umso größere Versorgungslücke, weil dann auch keine Ansprüche in der gesetzlichen Rentenversicherung mehr bestehen.

Je nach Anlageform: So schließt du deine Rentenlücke

Du kannst deine Versorgungslücke auf die unterschiedlichsten Wege schließen: Du kannst monatlich Geld in ein Festgeldkonto oder in einen Sparplan investieren oder eine Immobilie damit abbezahlen. Letzteres ist eine gute Möglichkeit, um deinen späteren Bedarf zu senken. Wer in einer abbezahlten Immobilie wohnt, hat geringere Lebenshaltungskosten.

Festgeldkonten

Festgeldkonten lohnen sich langsam wieder. Nach der langen Niedrigzinsphase steigen die Zinsen wieder. Prüfe, ob diese die jährliche Inflation auszugleichen können.

Sparpläne

Sparpläne – auch über ETFs – schützen dich weder mit passenden Rentenzahlungen vor deinem „Langlebigkeits-risiko“* noch vor deinem zukünftigen Ich.

*Weil du jederzeit auf dein Erspartes zugreifen kannst, bist du auch in Versuchung, etwas davon abzuheben.

AV Versicherung

Am besten ist es, Altersvorsorge gezielt über eine Vorsorge-versicherung zu betreiben. Denn dadurch überträgst du das Langlebigkeitsrisiko an einen Versicherer.

Renten aus einer Altersvorsorge werden stets lebenslang gezahlt.

Vorteile der AV

Du musst dir keine Sorgen darüber machen, ob dein Geld auch lang genug reichen könnte.

Und auch dein zukünftiges Ich kannst du in einigen Varianten aussperren. Es gibt aber auch Verträge mit größtmöglicher Flexibilität.

Im Folgenden stellen wir dir die verschiedenen Möglichkeiten zur Altersvorsorge einmal vor:

Beitragszahlungen zur Altersvorsorge: Die private Rentenversicherung

Die private Rentenversicherung oder Kapitallebensversicherung ist die flexibelste Form der privaten Altersvorsorge. Du kannst frei wählen, wie viel du einzahlst und wann du einzahlst – monatlich, jährlich oder wie es dir gerade passt. Sogar eine Einmaleinzahlung ist möglich, bei der das Guthaben sogar sofort verrentet und dir lebenslang ausgezahlt wird.

Und auch die Anlage wählst du frei. Du bestimmst, ob das Geld bspw. fondsgebunden in sicherheitsorientierte Anleihen oder chancenorientierte Fonds und ETFs angelegt werden soll. Im Grunde funktioniert die private Rentenversicherung genau wie ein ETF-Sparplan nur mit „Versicherungsmantel“.

Was bedeutet das?

Indem du den Sparplan als Versicherung erwirbst, verzichtest du ein wenig auf die Flexibilität, die ein reiner Sparplan mit sich brächte. Du gehst beispielsweise die Abmachung ein, auf das Geld mindestens 12 Jahre nicht zurückzugreifen – du versprichst ja, damit für später vorzusorgen. Zwar lässt sich die Versicherung auch vorzeitig kündigen, allerdings erhältst du dann nur den Rückkaufswert der Versicherung zurück – also dein Guthaben abzüglich der Abschluss- und Verwaltungskosten. Zudem musst du die Gewinne voll versteuern.

Die Vorteile, die du im Versicherungsmantel erwirbst, machen diesen kleinen Flexibilitätsverlust aber mehr als wett: Schon während der Ansparphase kannst du kostenfrei umschichten. Das bedeutet, dass du jederzeit dein Geld von einem ETF oder einer Anlageklasse in eine andere transferieren kannst, ohne dass dabei Gebühren anfallen. In einem normalen Sparplan müsstest du auf die Gewinne zunächst Steuern zahlen. Auch bei der Auszahlung müsstest du Gewinne aus einem Sparplan mit der vollen Kapitalertragssteuer versteuern, also ungefähr mit 30 %. Nicht so bei der privaten Rentenversicherung. Deren Auszahlung ist steuerlich begünstigt.

Auch die Auszahlung ist maximal flexibel: Du entscheidest, ob du dir das angesparte Guthaben als Einmalkapital, als lebenslange Rente oder in jährlichen Raten auszahlen lassen möchtest, und das Beste: Du entscheidest, ab wann die Auszahlung beginnen soll. Du bist an kein Datum wie beispielsweise den Eintritt in den Ruhestand gebunden. Einzige Voraussetzung ist, dass der Vertrag mindestens 12 Jahre bestanden hat. Dann profitierst du von den enormen Steuervorteilen der privaten Rentenversicherung. Denn eine Auszahlung aus der privaten Rentenversicherung muss nur mit dem Ertragsanteil versteuert werden und dessen Höhe richtet sich nach dem Alter des Erstbezugs.

Gehst du bspw. mit 67 Jahren in Pension, musst du die Gewinne nur mit 17 % versteuern. Wählst du statt der lebenslangen Rente die Einmalauszahlung, spielt das Alter keine Rolle. Dann wird zur Berechnung des Steuersatzes das sogenannte Halbeinkünfteverfahren angesetzt. Grob gesagt bedeutet das, dass du nur halb so viel versteuern musst wie bei einer Auszahlung aus einem Sparplan.

Rürup-Rente

Die Rürup-Rente, eigentlich Basisrente genannt, funktioniert ganz ähnlich wie die private Rentenversicherung. Im Grunde ist jede Form der Geldanlage sowohl als private Rentenversicherung als auch als Rürup-Rente erhältlich. Der Unterschied besteht im Zeitpunkt der Förderung: Während die private Rentenversicherung erst bei der Auszahlung gefördert wird, indem sie anderen Alterseinkünften gegenüber steuerlich bevorzugt behandelt wird, wirst du bei der Rürup-Rente in der Ansparphase gefördert. 2024 kannst du deine Einzahlungen bis zu einem Höchstbetrag von 27.565 € von der Steuer absetzen! Bist du verheiratet, sogar doppelt so viel. Die Rürup-Rente lohnt sich deshalb vor allem für Personen, die viel Steuern zahlen.

Im Gegensatz zur privaten Rentenversicherung bietet die Rürup-Rente dafür aber auch weniger Flexibilität: Du kannst sie dir nur als lebenslange Rente auszahlen lassen und das frühestens ab 62 Jahren. Zudem musst du die Auszahlung aus der Rürup-Rente, ebenso wie dein Ruhegehalt, voll versteuern.

Riester-Rente

Die Riester-Rente ist die wohl bekannteste private Altersvorsorge. Versicherte müssen hier einen jährlichen Mindestbeitrag einzahlen, der 4 % ihres jährlichen Bruttogehalts entspricht. Dafür bekommen sie vom Staat jährlich Zulagen gezahlt:

- 175 € Grundzulage

- 185 € Zulage für jedes vor 2008 geborene Kind

- 300 € Zulage für jedes nach 2008 geborene Kind

- 200 € einmalige Zulage, wenn du die Versicherung vor deinem 25. Lebensjahr abschließt.

Der förderfähige Höchstbetrag liegt bei 2.100 €. Zwar kann man mehr in seinen Vertrag einzahlen, Zulagen gibt es aber nur bis zu dieser Höhe.

Das bedeutet: Wer 3 nach 2008 geborene Kinder hat und 30.000 € brutto im Jahr verdient, muss im Jahr 4 % davon einzahlen, also 1.200 € (100 € pro Monat). Dafür bekommt die versicherte Person vom Staat 175 € Grundzulage plus 900 € Kinderzulage (3 x 300 €), also 1.075 €. Weil das den förderfähige Höchstbetrag von 2.100 € sogar schon übersteigt (1.200 + 1.075 = 2.275), kann die versicherte Person im genannten Beispiel sogar noch die überschüssigen 175 € vom Eigenbeitrag abziehen, sodass am Ende jährlich nur 1.025 €, also knapp 86 € pro Monat zu zahlen sind.

Das Riester-Dilemma: Mehr Sicherheit, weniger Flexibilität, niedrigere Rendite

Die Riester-Rente hat aber verglichen mit den anderen beiden Versicherungsmodellen auch Nachteile, denn du bist nicht so flexibel. Du bist nicht so frei in der Wahl der Anlage, denn der Versicherer muss dir zu Rentenbeginn mindestens die Summe deiner eingezahlten Beiträge zuzüglich erhaltener Förderungen und versprochener Garantiezinsen zusagen. Damit er das kann, kannst du nur einen Teil deiner Beiträge in Rendite versprechende Fonds investieren. Den Rest investiert der Versicherer in sichere, aber nahezu zinslose Investments. Bei Rürup-Rente und privater Rentenversicherungen können Garantien vereinbart werden, sie sind aber nicht verpflichtend.

Diese Sicherheit geht zu Lasten deiner möglichen Rentenhöhe und wird im derzeitigen Niedrigzinsumfeld für die Versicherer sogar zum Problem. Denn der seit 2022 zulässige Höchstrechnungszins beträgt nur noch 0,25 %. Versicherer bekommen für die sichere Anlage deines Geldes also kaum noch Zinsen, wodurch es ihnen immer schwerer fällt, die Riester-Rente überhaupt anzubieten. Viele Anbieter haben sich deshalb schon zurückgezogen.

Das Guthaben aus der Riester-Rente wird dir in Regel mit 67 Jahren ausgezahlt. Die Auszahlung kann aber bis zum 62. Lebensjahr vorgezogen werden. Sie erfolgt in der Regel ausschließlich als lebenslange Rente. Bis zum 30 % können aber zu Rentenbeginn auch als Einmalkapital ausgezahlt werden.

Wann und für wen sich die Riester-Rente dennoch lohnt

Die Riester-Rente kann für dich noch immer eine lohnende Anlage sein, wenn du von den staatlichen Zulagen im besonderen Maße profitierst. Das ist dann der Fall, wenn der Eigenbeitrag wie im genannten Beispiel in einem besonders günstigen Verhältnis zu den Zulagen steht, also in der Regel vor allem dann, wenn du viele Kinder hast. Im Beispiel stehen 1.025 € Eigenbeitrag 1.075 € Zulagen gegenüber. Das ist eine Rendite von knapp 105 %. Eine solche Rendite erzielst du in keiner anderen Anlage.

Umgekehrt lässt sich sagen: Je höher dein Sold ist und je weniger Zulagen du erhältst, desto weniger lohnt sich die Riester-Rente für dich.

Zusammenfassung

- Sparen lässt sich auf vielfältige Weise. Doch Altersvorsorge sollte am besten über eine private Altersvorsorge betrieben werden.

- Altersvorsorgeversicherungen werden vom Staat gegenüber anderen Mitteln zum Vermögensaufbau gefördert.

- Besonders flexibel lässt sich mit einer Privaten Rentenversicherung fürs Alter vorsorgen. Du kannst die Anlage frei wählen und so bspw. zu 100 % in Aktien investieren. Der Versicherungsmantel verhindert dabei, dass du während der Ansparphase Gewinne versteuern musst. In der Pension wirst du nur mit dem viel günstigeren Ertragsanteil besteuert.

- Die Rürup-Rente bietet ähnliche Freiheiten bei der Art der Geldanlage, ist aber weniger flexibel als die Private Rentenversicherung. Eine Auszahlung ist frühestens ab 62 möglich und nur als Rente. Dafür sparst du während der gesamten Ansparphase Steuern.

- Die Riester-Rente lohnt sich wegen ihrer staatlichen Zulagen vor allem für Sparende mit Kindern, denn für jedes nach 2008 geborene Kinde gibt der Bund, zusätzlich zur Grundzulage von 175 € 300 € dazu.

Als Beamt:in die richtige private Altersvorsorge finden

Auch Beamt:innen wie z.B. Berufssoldat:innen haben eine Versorgungslücke. Wie groß diese ausfällt, ist von Person zu Person unterschiedlich. Doch ohne private Vorsorge wird deine Pension maximal knapp 72 % deiner vorherigen Vergütung betragen – und das erst nach 40 Jahren Dienstzeit. Eine private Altersvorsorge abzuschließen, ist deshalb ein wichtiger Schritt zur finanziellen Absicherung und Unabhängigkeit im Alter, den man auch als Beamte:r nicht früh genug gehen kann.

Es gibt verschiedene Möglichkeiten, fürs Alter vorzusorgen, und die richtige ist die, die am besten zu dir und deiner individuellen Lebenssituation passt. Lass dich deshalb beraten. Die CLARK Expertinnen und Experten helfen dir kostenlos und unverbindlich dabei, deinen individuellen Bedarf zu ermitteln und finden gemeinsam mit dir die Altersvorsorge, die am besten zu dir passt. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Häufig gestellte Fragen – FAQ

Kurz gefasst: Nein – auch deine Beamtenpension reicht oftmals nicht aus, um deinen Lebensstandard im Alter aufrechtzuerhalten, denn nicht alle Beamten erreichen letztlich das volle Ruhegehalt in Höhe von 71,75 % der letzten Bezüge. Wer statt 40 Jahren beispielsweise nur 30 Jahre im Beamtenstatus verbracht hat, hat lediglich Anspruch auf knapp 54 % der letzten Bezüge.

Der Staat beteiligt sich an der privaten Altersvorsorge, zum Beispiel über die betriebliche Altersvorsorge, den Steuervorteilen für Gutverdiener bei der Rürup-Rente oder Kinderzulagen in der Riester-Rente.

Nicht gefördert, aber mit Steuervorteilen versehen: Die Erträge von Lebensversicherungen, privaten Rentenversicherungen und Fondssparplänen. Weitere Vorteile sind die kostenlose Umschichtung, geringe Abschlusskosten und die renditestarke Partizipation am Kapitalmarkt.

Die richtige Altersvorsorge muss zu Ihrem Leben passen, sollte günstig aufgestellt sein und bestenfalls staatliche Förderungen mitnehmen.

Für den Aufbau Ihrer Ruhestandsabsicherung gibt’s keine Blaupause. Was beispielsweise für Ihren besten Freund ideal ist, kann sich für Sie als Fehlentscheidung herausstellen. Verlassen Sie sich daher bei Ihrer richtigen Altersvorsorge auf unsere CLARK Expert:innen, die Ihnen maßgeschneiderte Vorsorgeoptionen liefern.

Eine konkrete Versicherungssumme, die am Ende ausgezahlt wird, wie es beispielsweise bei der Risikolebensversicherung der Fall ist, gibt es bei der privaten Altersvorsorge im Prinzip nicht.

Bei einer Rentenversicherung legen Sie fest, wie hoch die monatliche Rentenauszahlung sein soll. Dazu ist es hilfreich, wenn Sie sich im Voraus einen Überblick verschaffen, wie viel Geld Sie im Monat ungefähr brauchen, um gut leben zu können. Dann ermitteln Sie, wie viel gesetzliche Rente Sie erhalten werden. Diese Versorgungslücke schließen Sie mit der Altersvorsorge.

Unsere CLARK-Expert:innen helfen Ihnen bei diesem Punkt gern weiter. Vereinbaren Sie am besten einen Beratungstermin und einer unserer Versicherungs-Profis wird Ihnen Lösungen anbieten, die genau auf Sie zugeschnitten sind.