Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Altersvorsorge

Damit du deinen Lebensabend genießen kannst

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Optimalen Vorsorgemix finden

Wir finden für dich die besten Tarife von über 180 Versicherern.

Das Wichtigste in Kürze

Diese Seite im Überblick

- Warum eine private Altersvorsorge so wichtig ist

- beliebt Was ist die beste private Altersvorsorge für dich?

- Deine Altersvorsorge-Optionen im Überblick

- Berechne, wie viel du im Alter brauchst

- Wie wird die Altersvorsorge bei der Steuer berücksichtigt?

- Wie kannst du deine Altersvorsorge kündigen?

- Was bringen Online-Vergleiche?

01 Warum eine private Altersvorsorge so wichtig ist

Du möchtest jung in Rente gehen? Oder auf jeden Fall im Alter sorgenfrei leben? Das bedeutet nicht nur, dass du deinen gewohnten Lebensstandard halten kannst, sondern auch Selbstverwirklichung, etwa indem du deinem geliebten Hobby endlich mehr Zeit schenkst oder mit dem frisch erworbenen Camper durch ganz Europa reist.

Dafür brauchst du Geld. Und die gesetzliche Rente wird nicht reichen, damit du dein Leben nach der Berufstätigkeit wie gewohnt zu führen.

Wie viel Rente es sein wird, darüber gibt das Rentenniveau grob Auskunft. Aktuell liegt es bei rund 50 % des Einkommens eines Mustermenschen. Für ein bequemes Leben reicht das bei Weitem nicht mehr aus. Mehr noch: Vielen Menschen droht Altersarmut. Deshalb ist es so wichtig, privat vorzusorgen.

Mehr noch: das Rentenniveau wird sinken. Aktuell hat die Regierung zwar geregelt, dass es in den nächsten Jahren nicht unter 48 % fallen darf. Doch früher oder später muss an dieser Stellschraube gedreht werden. Um die gesetzliche Rente stabil zu halten, kann sonst nur der Beitrag für die gesetzliche Rentenversicherung erhöht werden. Oder du wirst länger arbeiten müssen, ehe du Anspruch auf die gesetzliche Rente hast.

Alles keine wirklich schönen Aussichten. Umso wichtiger ist es, dass du dich so gut wie möglich selbst um deine Altersvorsorge kümmert, um weniger stark vom Staat und seinen Rentenentscheidungen abhängig zu sein: Die gute Nachricht lautet: Dir stehen unterschiedlichste Möglichkeiten offen, etwas für deinen Ruhestand zu tun. Mit der richtigen Beratung findest du den Vorsorgemix, der dich abends beruhigt schlafen lässt.

Der Vorteil deiner privaten Altersvorsorge: Sie ist kapitalgedeckt. Das bedeutet, wie viel Rente du bekommst, hängst ganz von dir und deinen geleisteten Beträgen ab. Die gesetzliche Rente ist dagegen umlagefinanziert. Mit deinen Beiträgen wird das Altersgeld der aktuellen Rentner:innen gezahlt. Und da es immer weniger Einzahlende gibt, steht ein großes Fragezeichen hinter deiner gesetzlichen Rentenhöhe, sobald du ins Rentner:innenleben startest.

02 Was ist die beste private Altersvorsorge für dich?

Welche Altersvorsorge am besten zu dir passt, hängt von deiner individuellen Situation ab, etwa ob du Arbeitnehmer:in bist und in die gesetzliche Rentenversicherung einzahlst, betrieblich vorsorgst und mit staatlicher Förderung oder doch lieber ohne deine Altersvorsorge aufbauen möchtest.

Lass uns zunächst darauf blicken, wie das Rentensystem im 3-Schichten-Modell aufgebaut ist.

Die 3 Säulen der Deutschen Rentenversicherung

Die Deutsche Rentenversicherung teilt die Altersvorsorge in die folgenden 3 Säulen ein:

- Säule 1: Betriebliche Altersversorgung (auch Betriebsrente): Organisiert über den Arbeitgeber, häufig per Entgeltumwandlung

- Säule 2: Öffentlich-rechtliche Pflichtsystem: Dazu zählen die gesetzliche Rentenversicherung, aber auch die Beamtenversorgung, die Alterssicherung für Landwirte und die Berufsständische Versorgung

- Säule 3: Private Altersvorsorge: Mit staatlicher Förderung oder ohne

Die Basisversorgung wird dabei über die 2. Säule geregelt, während die anderen beiden ergänzend wirken. Vielleicht kennst du aber auch noch eine andere Einteilung? Bekannt ist ebenfalls diese Aufsplittung der Altersvorsorge:

Schicht 1: Basisversorgung

Die Basisversorgung umfasst die gesetzliche Rentenversicherung, berufsständische Versorgungswerke, Beamtenpensionen und landwirtschaftliche Rentenkassen.

Dazu zählt auch die private Absicherung über eine Rürup-Rente.

Schicht 2: Geförderte Altersvorsorge

Der Staat beteiligt sich an der privaten Altersvorsorge, zum Beispiel über die betriebliche Altersvorsorge, den Steuervorteilen für Gutverdiener:innen bei der Rürup-Rente oder Kinderzulagen in der Riester-Rente.

Schicht 3: Nicht geförderte Altersvorsorge

Hier geht es um private Alterssicherung, die zwar nicht staatlich gefördert, dafür aber im Rentenalter steuerlich besser behandelt werden:

Von den Leistungen sind nur die Erträge von Lebensversicherungen, privaten Rentenversicherungen und Fondssparplänen zu versteuern.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Hilfe per App

Neben der digitalen Vertragsverwaltung in der CLARK APP: Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

03 Deine Altersvorsorge-Optionen im Überblick

Das 3-Schichten-Modell von weiter oben teilt die Altersvorsorge in die Basisversorgung, geförderte und ungeförderte Altersvorsorge ein. Je Schicht gibt’s verschiedene Formen, wie du fürs Alter sparen kannst:

Wir geben dir im Folgenden etwas mehr Infos zu den jeweiligen Optionen. Du kannst auch immer auf unseren speziellen Ratgeberseiten weiterlesen. Hier empfehlen wir dir im Falle einer Auswanderung übrigens auch, dich rechtzeitig über deine Rente im Ausland zu informieren.

Betriebliche Altersvorsorge

Bei der betrieblichen Altersvorsorge (bAV) (manchmal auch betriebliche Altersversorgung) wird die Altersvorsorge über den Betrieb organisiert. Inzwischen ist sie gesetzlich vorgeschrieben. Du kannst also bei jedem Arbeitgeber betrieblich vorsorgen und dein Chef muss mindestens 15 % deines Beitrags bezuschussen.

Über die Variante der Betriebsrente entscheidet der Arbeitgeber:

Der Vorteil für dich als Arbeitnehmer:in liegt in der steuerlichen Begünstigung der Beiträge. Denn diese werden dem Bruttogehalt entnommen, sind also in der Regel sozialabgaben- und steuerfrei. Diesen Vorgang nennt man Entgeltumwandlung.

Des Weiteren besteht die Option, vermögenswirksame Leistungen von deinem Arbeitgeber zu beziehen. Damit können bis zu 480 € jährlich zusätzlich in deinen Vertrag eingezahlt werden. Diese Form des Sparens, das sogenannte VL-Sparen, kann jedoch auch für einen förderfähigen Fondssparplan oder Aktienfonds verwendet werden.

Riester-Rente

Die Riester-Rente ist wohl die bekannteste private Rentenversicherungen mit Förderung. Für deinen Riester-Vertrag erhältst du bis zu 175 € pro Jahr staatliche Zulage. Außerdem bekommst du pro Kind bis zu 300 € jährlich. Hinzu kommt, dass du von deinen Beiträgen 2.100 € pro Jahr absetzen kannst, was dir einen weiteren Vorteil verschafft.

Von dieser Förderung ausgeschlossen sind Selbstständige und Freiberufler:innen, die der gesetzlichen Rentenkasse keine Beiträge zuführen.

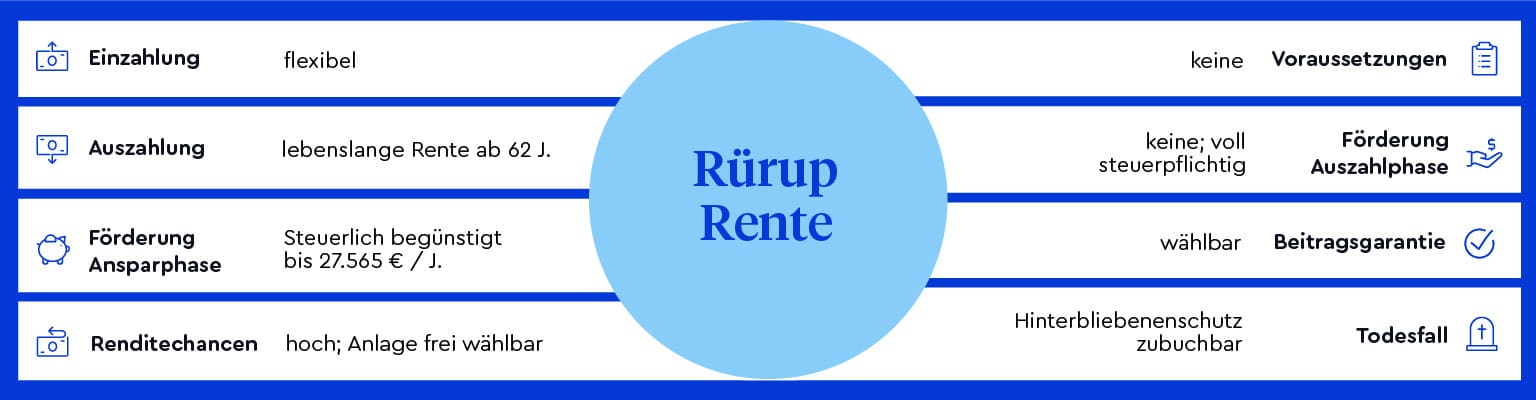

Rürup-Rente

Die Rürup-Rente gehört zur Basisversorgung und wird auch Basisrente genannt. Sie lohnt sich vor allem als Altersvorsorge für Selbstständige und Besserverdiener:innen.

Bei der Rürup-Rente wird zwischen der klassischen und der fondsgebundenen Rentenversicherung unterschieden. Der Staat unterstützt die Altersvorsorge mit hohen Steuervergünstigungen: Du kannst deine Beiträge für das Jahr 2024 bis zu einem Höchstbetrag von 27.565 € (55.130 € bei Verheirateten) voll steuerlich geltend machen. 2025 sind es hingegen 28.091 € (56.182 € bei Verheirateten).

Ein weiterer Vorteil ist die flexible Einzahlungsmöglichkeit. Die Höhe des Beitrags kannst du jederzeit ändern. Es gibt auch keinen fixen Mindestbeitrag. Du musst die Rente allerdings versteuern, eine Kapitalauszahlung ist nicht möglich – ebenso wenig wie die frühzeitige Auszahlung vor dem 62. Lebensjahr.

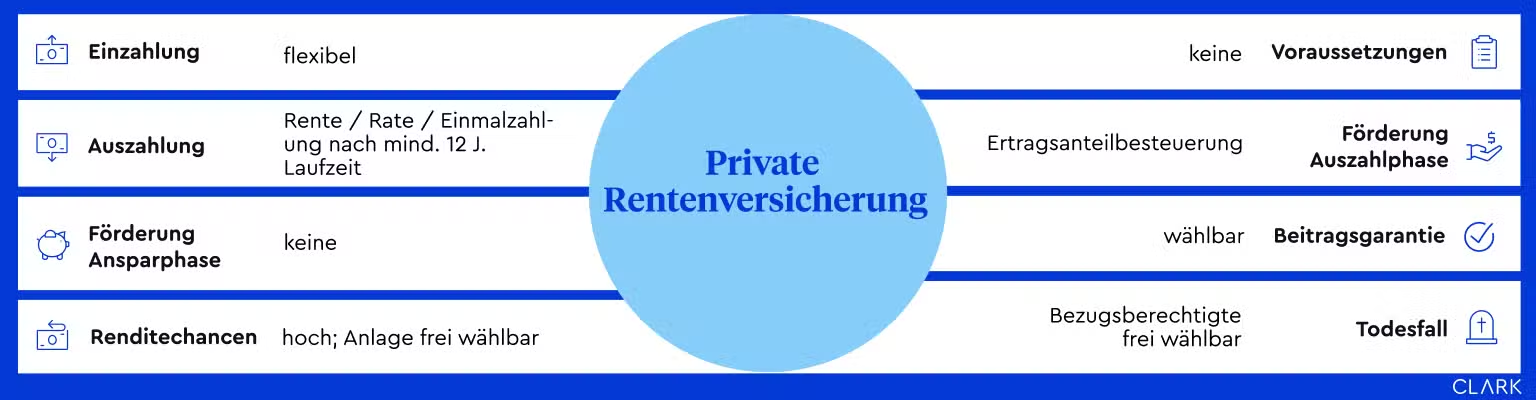

Private Rentenversicherung

Wenn es dir wichtig ist, bei deiner Altersvorsorge flexibel zu bleiben, kommt eine private Rentenversicherung infrage.

Es gibt bei ihr keine staatliche Förderung oder Zuschüsse. Dafür bietet die Rentenversicherung mehr Flexibilität: Du kannst beispielsweise unmittelbar vor Rentenbeginn einen größeren Geldbetrag an den Versicherer zahlen (sogenannte Sofortrente), der direkt in eine lebenslange Rente umgewandelt wird.

Ähnlich wie bei einem Rürup-Vertrag hast du die Wahl, wie die Versicherung die eingezahlten Beiträge anlegt. Die klassische Variante ist sehr sicher, während dir fondsgebundene Rentenversicherungen auch in Zeiten niedriger Zinsen eine höhere Rendite bieten. Bei der Auszahlung hast du Vorteile, da du nicht die gesamte Rente versteuern musst (sogenannte Ertragsanteilbesteuerung).

Geldanlage und Immobilien

Eine durchdachte Investition kann eine gewinnbringende Ergänzung zu deiner Rentenvorsorge sein. Du könntest dich für aktiv verwaltete Aktienfonds entscheiden oder die kosteneffizienten ETFs bevorzugen, auch als Sparplan. Alternativ könntest du spezifische Aktien auswählen, wobei es zu beachten gilt, dass das Risiko von Wertverlusten durch Marktschwankungen bei Einzelaktien höher ist als bei einem Fonds. Spekulative Anlagen wie Kryptowährungen solltest du nur unter Bewusstsein des extremen Risikos in Betracht ziehen.

Auch der Besitz einer eigenen Immobilie kann als Teil deiner Altersvorsorge dienen. Als Hausbesitzer:in sparst du dir Mietzahlungen und kannst, wenn nötig, die Immobilie im Alter verkaufen oder vermieten, um deine Rente zu erhöhen.

Altersvorsorge: Auch für Beamt:innen & vor allem Selbstständige wichtig

Die private Altersvorsorge ist auch für Beamt:innen sinnvoll. Das Pensionsniveau von ihnen liegt zwar zurzeit bei knapp 72 % der letzten Bezüge – aber auch nur bei einer Dienstzeit von 40 Jahren. Wer kürzer verbeamtet oder in Teilzeit tätig war, bekommt auch weniger Pension. Die muss zudem – anders als die gesetzliche Rente – voll versteuert werden.

Übrigens haben nicht alle Menschen einen gesetzlichen Rentenanspruch. Es gibt viele Selbständige, die nicht verpflichtet sind, in die gesetzliche Rentenversicherung einzuzahlen, und nur eine kleine Anzahl entscheidet sich freiwillig dafür. Für diese Personengruppe der Erwerbstätigen hat die private Altersvorsorge eine besonders hohe Priorität.

Wenn du als freischaffende Person durch ein berufsständisches Versorgungswerk geschützt bist, bist du zwar in einer besseren Position. Aber trotzdem sollte die Altersvorsorge nicht vernachlässigt werden, um im Ruhestand keine Einbußen hinnehmen zu müssen.

04 Berechne, wie viel du im Alter brauchst

Zu entscheiden, wie du deine Altersvorsorge angehst, ist eine Sache. Eine andere ist festzulegen, wie viel Geld du damit eigentlich ansparen willst. Mit ein paar einfachen Gedankenspielen bekommst du ein Gefühl dafür, was dein Vorsorgeziel ist.

1. Kassensturz: Wie viel brauchst du monatlich zum Leben

Mach einen ehrlichen Kassensturz und stell deine Einnahmen deinen Ausgaben gegenüber, indem du dir zum Beispiel deine monatlichen Ausgaben eine Weile notieren. Es ist anzunehmen, dass du auch im Ruhestand ähnlich viel Geld benötigst wie heute.

Versuche darüber hinaus, einen Blick in die Zukunft zu werfen. Zahlst du jetzt schon dein Eigenheim ab und wirst später einmal mietfrei darin leben können? Hast du Kinder und werden sie bis dahin auf eigenen Beinen stehen? Hast du Vermögen, auf das du zurückgreifen kannst?

Grundsätzlich kannst du dich auf diese Faustregel stützen: Im Ruhestand wirst du etwa 80 % deines heute verfügbaren Einkommens benötigen.

2. Renteninformation: Wie viel besitzt du schon?

Als Nächstes siehst du dir an, was du bereits für deine Altersvorsorge getan hast. Sobald du erwerbstätig bist und in die gesetzliche Rentenversicherung einzahlst, erwirbst du Ansprüche auf eine Rente. Wenn du mindestens 27 Jahre alt bist und 5 Beitragsjahre eingezahlt hast, bekommst du jedes Jahr die Renteninformation der Deutschen Rentenversicherung zugeschickt. Sie gibt dir Auskunft darüber, wie hoch deine gesetzliche Rente ab Renteneintrittsalter ausfallen wird.

Beachte dabei: Dein Rentenanspruch wird in brutto angegeben. Bedenke also, was von der Rente alles abgezogen wird. Das heißt, dass du Beiträge zur Kranken- und Pflegeversicherung sowie Steuerabgaben und Inflation berücksichtigen musst.

Seit einiger Zeit kannst du dich zudem über die digitale Rentenübersicht informieren, wie viel du bereits fürs Alter zurückgelegt hast.

3. Rentenlücke: Was fehlt dir noch?

Jetzt weißt du, wie viel du monatlich brauchst und wie viel du schon hast. Nun musst du ermitteln, was dir noch fehlt. Nichts leichter als das: Du musst nur deine voraussichtliche gesetzliche Rente von dem Betrag abziehen, den du im Alter erhalten willst.

Das Ergebnis ergibt deine Rentenlücke – also den Betrag, den du über eine private Altersvorsorge decken solltest, damit du im Alter deinen Ansprüchen gerecht werdend leben kannst. Diese Information ist deine Basis für alle weiteren Überlegungen.

Als Faustformel gilt: Mindestens 10 % deines monatlichen Nettoeinkommens solltest du in die Altersvorsorge stecken – besser sind 15 %. Kleiner Tipp: Du kannst mit freiwilligen Extra-Beiträgen deine Rente aufstocken.

Wie viel Geld musst du zurücklegen? Ein Rechenbeispiel

Angenommen, du bist 32 Jahre alt und verdienst 3.000 € netto pro Monat: Dann solltest du monatlich mindestens 300 € zur Seite legen. In einem Jahr sind das 3.600 € und nach 40 Jahren 144.000 €.

Das klingt erst einmal viel. Wenn du aber bedenkst, dass dieses Kapital lange halten muss – nimm großzügigerweise an, dass du ab Renteneintritt noch 30 Jahre lebst –, könntest du dir von den 144.000 € nur 400 € monatlich auszahlen.

Zum Glück hast du dein Geld aber nicht unters Kopfkissen gelegt, sondern angelegt. Angenommen, du erhältst jährlich 3,5 % Zinsen: Dann werden aus deinen 300 € im Monat nach 40 Jahren 263.130 €. Damit könntest du dir über 30 Jahre schon 730 € monatlich auszahlen.

Fängst du dagegen erst mit 47 Jahren an, etwas für den Ruhestand zurückzulegen, hast du nur 20 Jahre, um vor Rentenbeginn auf denselben Betrag zu kommen. Dein angespartes Gesamtkapital bei 300 € Einzahlung pro Monat würde nur 98.000 € betragen. Gerechnet auf 30 Jahre Auszahlungszeit könntest du dir davon gerade einmal 272 € pro Monat auszahlen.

Daher ist es wichtig, dass du dich lieber früher als später mit deiner Altersvorsorge beschäftigst. Andernfalls musst du monatlich mehr in deine Ruhestandsabsicherung investieren.

Altersvorsorge planen: Anlegen oder Versicherung abschließen?

Du hast die Option, dein Geld selbst anzulegen und dir im Ruhestand auszuzahlen. Eine eigene Geldanlage ist nicht verkehrt, doch als Altersvorsorge ist sie nur bedingt geeignet. Denn mit einer Kapitalanlage trägst du das sogenannte Langlebigkeitsrisiko alleine: Du riskierst, so alt zu werden, dass dein Kapital nicht bis zum Lebensende ausreicht und dein Erspartes früher aufgebraucht ist.

Bei einer Rentenversicherung übernimmt der Versicherer dieses Risiko für dich. Du zahlst während der Ansparphase regelmäßige Beiträge an ihn und er legt sie an. Wenn du in den Ruhestand gehst, zahlt dir die Versicherung eine lebenslange monatliche Rente aus – egal, wie alt du wirst.

Um eine auf deine Bedürfnisse zugeschnittene Strategie zu entwickeln, stelle dir folgende Fragen:

- Wie sehr schätzt du staatliche Unterstützungen,?

- Ist dir Stabilität oder Ertrag wichtiger?

- Wie möchtest du, dass deine Geldanlage verzinst wird?

- Möchtest du flexiblen Zugang zu deinen Finanzen haben?

- Wie viel Kapital kannst du regelmäßig beiseitelegen?

- Wie viel Zeit hast du noch bis zum Rentenbezug?

05 Wie wird die Altersvorsorge bei der Steuer berücksichtigt?

Abhängig davon, für welche Altersvorsorge du dich entscheidest, greifen unterschiedliche Regeln zur Besteuerung.

Als Grundregel gilt: Wenn du die Beiträge für deine Altersvorsorge während der Sparphase in deiner Steuererklärung geltend machen kannst, musst du deine Rente in der Auszahlphase versteuern. Dieses Prinzip nennt sich nachgelagerte Besteuerung und gilt unter anderem für die gesetzliche Rente, die Riester-Rente und die Rürup-Rente.

Normalerweise profitierst du von dieser Herangehensweise. Denn dein persönlicher Steuersatz sollte im Rentenalter niedriger sein als in der Ansparphase, sodass du als Rentner:in weniger Abgaben auf deine Altersvorsorge zahlen musst.

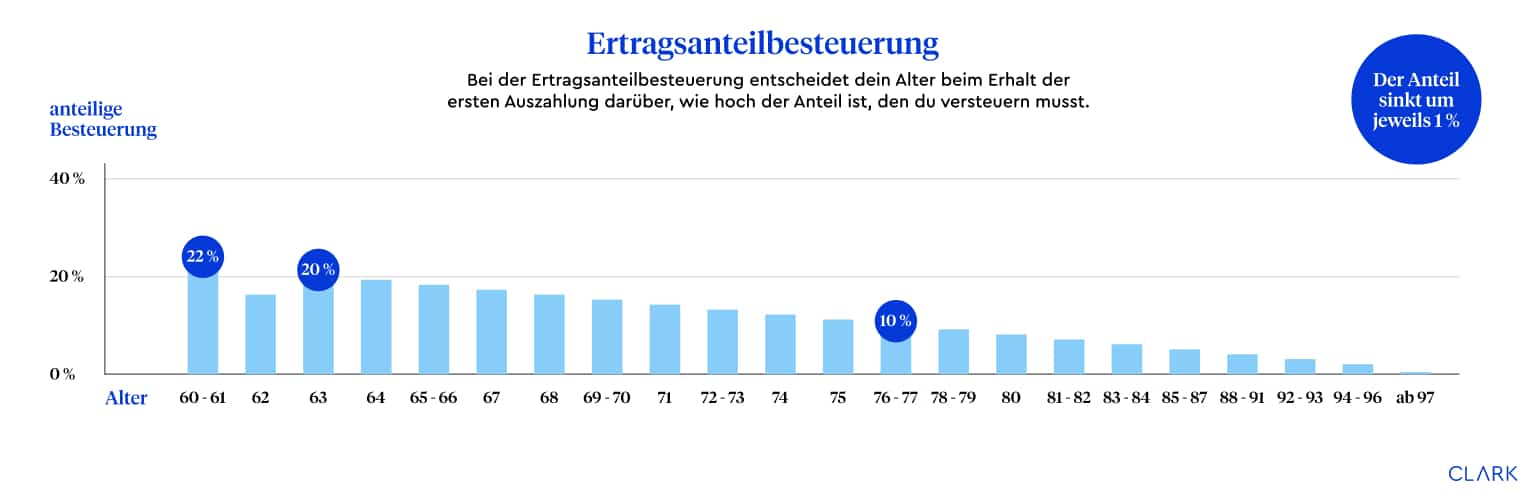

Bei der privaten Rentenversicherung kannst du die Altersvorsorgebeiträge nicht absetzen. Dafür wird im Alter nur ein kleiner Teil – der sogenannte Ertragsanteil – versteuert. Wie viel Prozent genau, hängt vom Jahr deines Renteneintritts ab.

Ist deine gesetzliche Rente steuerfrei?

Genau wie für dein Gehalt oder andere Einkünfte musst du auf deine Rente Steuern zahlen, wenn deine gesamten Einkünfte über dem jährlichen Steuerfreibetrag liegen (derzeit 11.604 € für Alleinstehende bzw. 23.208 € für Ehepaare). Aktuell gilt dies allerdings noch nicht für die gesamte Rente. 2024 musst du 83 % der Rente versteuern. 2025 sind es bereits 83,5 %.

06 Wie kannst du deine Altersvorsorge kündigen?

Bei deinen Kündigungsmöglichkeiten bestimmt die Wahl der Vorsorgeform, ob und wie du kündigen kannst:

- Keine Kündigung möglich: Sowohl die betriebliche Altersvorsorge als auch die Rürup-Rente kannst du nicht kündigen. Alternativ kannst du den Vertrag beitragsfrei stellen.

- Kündigung und Rückzahlung: Die Förderung der Riester-Rente ist damit verknüpft, dass die Auszahlung erst mit Rentenbeginn startet. Kündigst du früher, musst du die erhaltenen Förderungen zurückzahlen. Oft bleibt dann nicht mehr viel übrig.

- Kündigung und Auszahlung des Rückkaufswerts: Beendest du deine private Rentenversicherung, erhältst du vom Versicherer einen sogenannten Rückkaufswert. Dies sind die Erträge abzüglich der Kosten, die der Anbieter als Abschluss- und Verwaltungskosten einbehält. Kündigst du nur wenige Jahre nach Abschluss, machst du wahrscheinlich ein Minusgeschäft.

07 Was bringen Online-Vergleiche bei der Suche nach dem richtigen Altersvorsorgevertrag?

Wenn du die verschiedenen Möglichkeiten der Altersvorsorge samt Rentenzahlungen vergleichen möchtest, hast du im Netz ein breites Angebot: Vergleichsportale, Verbraucherorganisationen, Wirtschafts- und Finanzmedien sowie Versicherungsunternehmen bieten eine Vielzahl an Informationen.

Ein Online-Vergleich kann jedoch nur eine grobe Orientierung bieten. Das Thema ist einfach zu komplex und die passenden Lösungen hängen von deiner individuellen Lebenssituation, deinen Wünschen und Plänen ab. Vergleiche und Tests gehen immer vom Durchschnitt aus, nicht von deiner konkreten Situation.

Ausführliche Einblicke in die wichtigsten Angebote und deine persönlichen Möglichkeiten der Alterssicherung bietet dir nur ein Beratungsgespräch. Wende dich einfach an unsere CLARK Expert:innen: Sie beraten dich kostenlos und unabhängig. Sagt dir das Angebot nicht – kein Problem. Uns ist wichtig, dass dich konkret mit deinen Optionen für deine Altersvorsorge beschäftigt hast. Hast du direkt einen Haken ans Thema gemacht, indem du dich für eine Absicherung entschieden hast – noch besser.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)