Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Deine Rente: Bedarf ermitteln und Rentenlücke schließen

Insgeheim wissen wir schon längst: Die gesetzliche Rente allein wird nicht ausreichen, um den gewohnten Lebensstandard im Alter beibehalten können. Private Altersvorsorge ist unerlässlich, damit du deinen Ruhestand unbeschwert genießen kannst.

Eine Möglichkeit, die Rentenlücke zu schließen, besteht in der Rürup-Rente, auch Basisrente genannt. Doch wie viel gesetzliche Rente kannst du eigentlich erwarten? Und wie viel Renteneinkommen fehlt dir noch, um später im Ruhestand nicht jeden Euro zweimal umdrehen zu müssen? Nutze jetzt den Rechner und finde es heraus:

Diese Seite im Überblick

Wie funktioniert der Rechner?

Im Rentenrechner ermittelst du deinen Anspruch aus der gesetzlichen Rente und die daraus resultierende Rentenlücke. Auf Basis deines Bruttojahresgehalts und deines Alters berechnet der Onlinerechner deinen späteren Rentenanspruch. Dabei wird davon ausgegangen, dass dein derzeitiges Gehalt bis zum Rentenbeginn gleich hoch bleibt.

Als Renteneintrittsalter werden 67 Jahre angenommen, der Rechner weist aber auch eine Rente aus für den Fall, dass du bereits mit 63 oder 65 Jahren in Rente gehen möchtest. Deine Rente fällt dann niedriger aus. Das liegt zum einen daran, dass du dann 2 beziehungsweise 4 Jahre weniger eingezahlt hast. Zum anderen gibt es aber auch Abschläge aus der gesetzlichen Rentenversicherung, und zwar 0,3 Prozentpunkte für jeden Monat, den du früher in Rente gehen willst.

Daneben weist der Rechner noch die Erwerbsminderungsrente und die Hinterbliebenenrente aus. Letzte erhalten deine Angehörigen, falls du verstirbst. Eine Erwerbsminderungsrente bekommst du, wenn du für mindestens 6 Monate nicht mehr in der Lage bist, irgendeiner Tätigkeit für mindestens 3 Stunden am Tag nachzugehen. Du solltest die Erwerbsminderungsrente nicht mit der Berufsunfähigkeitsrente verwechseln. Berufsunfähig bist du bereits, wenn du deinen derzeitigen Job mindestens 6 Monate lang zu mindestens 50 Prozent nicht mehr ausüben kannst. Um eine solche Rente zu beziehen, musst du aber eine Berufsunfähigkeitsversicherung abgeschlossen haben.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Achtung: Selbstständige und nicht gesetzlich Versicherte

Selbstständige und Angehörige von Kammerberufen wie beispielsweise Jurist:innen, Ärzt:innen oder Architekt:innen sind nicht gesetzlich versichert und erwerben darum keinen Anspruch auf eine gesetzliche Rente. Während Angehörige von Kammerberufen in der Regel in ein eigenes Versorgungswerk einzahlen und entsprechend Rentenansprüche erwerben, musst du als Selbstständige:r persönlich für den Ruhestand vorsorgen. Deine Rentenlücke beträgt 100 %. Wenn das auf dich zutrifft, hat der Rechner für dich keine Aussagekraft. Wende dich am besten direkt an unsere Versicherungsexpertinnen und -experten und lass dich kostenlos und unverbindlich zu deiner Vorsorgesituation beraten.

Wie genau ist der Rechner?

Der Onlinerechner soll dir zeigen, wie groß deine Rentenlücke ist. Dazu nutzt er dein derzeitiges Gehalt. Bereits erworbene Rentenansprüche werden ebensowenig berücksichtigt wie spätere Gehaltssteigerungen oder ein Anstieg des Durchschnittseinkommens. Je weiter der Rentenbeginn noch entfernt ist, umso mehr gleicht die Prognose über die Höhe deiner späteren Rente einem Blick in die Glaskugel. Denn das Leben ist voller Veränderungen und so können sich viele Faktoren, die die Höhe deines gesetzlichen Rentenanspruchs beeinflussen, noch ändern. Gehaltssteigerungen, Berufswechsel, Zeiten von Kindererziehung oder Pflege, berufliche Auszeiten oder Arbeitslosigkeit sind nur ein paar Ereignisse, die deine spätere Rente beeinflussen können.

Nimm den Rechner als das, was er ist: Ein Prognose-Tool, mit dem du eine grobe Vorstellung davon gewinnen kannst, was dich erwartet und was du persönlich tun kannst, um die Gefahr von Altersarmut zu vermeiden. Und dann lass dich am besten beraten, denn eine Altersvorsorge sollte immer individuell auf dich, deine Lebenssituation und deine Bedürfnisse zugeschnitten sein.

Zusammenfassung

- Der Rechner berechnet deinen späteren Rentenanspruch auf Basis deines Geburtsdatums und deines aktuellen Bruttojahresgehalts.

- Bereits anderweitig erworbene Rentenansprüche werden nicht berücksichtigt.

- Wer nicht in der gesetzlichen Rentenversicherung pflichtversichert ist, erwirbt dort keine Rentenansprüche. Für Selbstständige und Personen, die in berufsständischen Versorgungswerken organisiert sind, hat der Rechner deshalb keine Aussagekraft.

- Lass dich auf jeden Fall beraten, bevor du eine Altersvorsorge abschließt. Eine so wichtige Versicherung sollte auf jeden Fall auf dich persönlich und deine Bedürfnisse zugeschnitten sein.

Wann die Rürup-Rente die richtige Altersvorsorge für dich ist

Die Rürup-Rente ist die richtige Altersvorsorge für dich, wenn

- du viel Steuern zahlst, denn dann profitierst du von dem enormen Steuervorteil.

- du selbstständig bist und nicht in der gesetzlichen Rentenversicherung oder einem berufsständischen Versorgungswerk versichert bist, denn dann erfüllt die Rürup-Rente die Funktion einer Basisabsicherung.

- du über der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung verdienst, denn auch wenn du gesetzlich versichert bist, erwirbst du nicht unbegrenzt Rentenansprüche. Deine Rentenlücke ist besonders groß.

Wie funktioniert die Rürup-Rente?

Die Rürup-Rente oder Basisrente eignet sich vor allem als Altersvorsorge für Selbstständige und gutverdienende Angestellte. Ihre Pluspunkte beruhen auf den enormen Steuervorteilen, die Versicherte in der Ansparphase erhalten. Von diesen Steuervorteilen profitierst du vor allem dann, wenn du hohe Steuern zahlst.

Die Rürup-Rente wurde als Basisabsicherung für nicht gesetzlich oder freiwillig Versicherte in der Deutschen Rentenversicherung konzipiert, daher auch ihr eigentlicher Name: Basisrente. Und deshalb funktioniert sie auch nach fast denselben Prinzipien wie die gesetzliche Rentenversicherung:

- Die Beiträge sind größtenteils steuerlich absetzbar. 2024 werden 100 % der Beiträge in der Steuererklärung bis zu einer Höhe von 27.565,20 € anerkannt.

- Die Auszahlung aus der Basisrente ist frühestens mit 62 Jahren möglich und kann nur als lebenslange Rentenzahlung erfolgen.

- Der Anteil der Rente, für den du Steuern bezahlen musst, steigt seit 2023 allmählich um 0,5 % an. Wer sich die Rente ab 2024 auszahlen lässt, zahlt auf 83 % der Rente Steuern. Nimmst du die Rente 2025 in Anspruch, liegt der steuerpflichtige Anteil bei 83,5 % und so weiter. Rentner:innen, die ab 2058 in Rente gehen, müssen die Rürup-Rente zu 100 % versteuern.

- Die Basisrente ist nicht kündbar. Dein angespartes Guthaben verbleibt bis mindestens 62 auf dem Versicherungskonto, genauso, wie du auch eine gesetzliche Rente nicht vor dem 62. Lebensjahr ausgezahlt bekommen kannst.

Der einzige, aber entscheidende Unterschied besteht in der Anlageform und der Wertentwicklung: Während die gesetzliche Rentenversicherung ein Umlagesystem ist, in dem dein Beitrag nicht auf ein Konto eingezahlt, sondern direkt an die heutigen Rentner:innen wieder ausbezahlt wird, handelt es sich bei der Rürup-Rente um eine private Altersvorsorge, bei der dein Beitrag für dich in einer Versicherung angelegt wird. Das bedeutet: Deine spätere Rente berechnet sich maßgeblich aus der Höhe und Summe der eingezahlten Beiträge und aus der gewählten Anlageform. Denn anders als in der gesetzlichen Rente entscheidest du selbst, was mit deinen Beiträgen passiert.

Sicherheits- oder chancenorientiert: Du entscheidest

Je nach deinem persönlichen Risikoempfinden kannst du dich entscheiden, ob du deine Beiträge lieber im Rahmen einer klassischen Rentenversicherung anlegen willst, die dir eine bestimmte Rentenhöhe und die Summe der eingezahlten Beiträge garantiert und möglicherweise sogar noch einen Garantiezins verspricht, oder ob du deine Beiträge vollständig am Kapitalmarkt anlegen willst.

In letzterem Fall investierst du in Aktien oder Fonds, die du dir selbst zusammenstellen und im Laufe deines Lebens auch jederzeit wieder anpassen kannst. Hier profitierst du von den Chancen des Kapitalmarkts, was sich in einer besseren Rendite bemerkbar machen kann. Um Risiken zu minimieren, lässt sich eine Beitragsgarantie vereinbaren, wodurch dir, egal wie es am Kapitalmarkt läuft, immer mindestens die Summe der eingezahlten Beiträge garantiert bleibt.

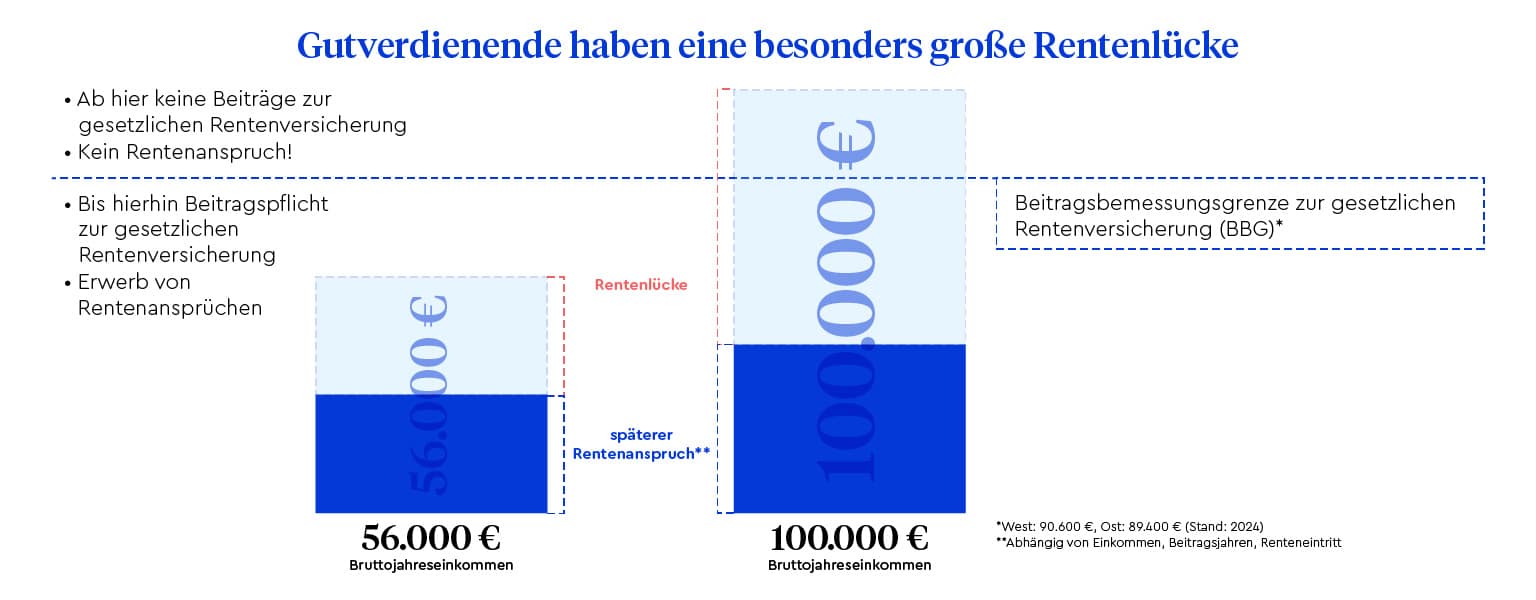

Gutverdienende Angestellte haben eine besonders große Rentenlücke

Wenn du als gesetzlich Versicherte:r besonders gut verdienst, sprich: über der sogenannten Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung, hast du auch eine besonders große Rentenlücke. Das liegt daran, dass du nicht unbegrenzt Beiträge zur Rentenversicherung entrichtest. Die Beiträge sind durch die Beitragsbemessungsgrenze gedeckelt. Sie liegt 2024 in den alten Bundesländern bei 90.600 € Bruttojahreseinkommen und in den neuen Bundesländern bei 89.400 €. Für jeden Euro, den du mehr verdienst, erwirbst du keinen Rentenanspruch. Folglich wird deine Rentenlücke umso größer, je weiter du über dieser Grenze liegst. Private Vorsorge ist dringend notwendig. Da du mit diesem Einkommen hohe Steuern zahlst, eignet sich die Rürup-Rente für dich als Altersvorsorge, weil du die entrichteten Beiträge steuerlich geltend machen kannst.

Zusammenfassung

- Die Rürup-Rente eignet sich besonders gut für alle, die ein hohes Einkommen haben und hohe Steuern zahlen, denn sie punktet durch die enorme steuerliche Absetzbarkeit ihrer Beiträge.

- Das Prinzip der Rürup-Rente ist ähnlich dem der gesetzlichen Rentenversicherung, denn ursprünglich wurde sie als gleichwertiger Ersatz für nicht gesetzlich Versicherte geschaffen.

- Sie ist jedoch keine umlagefinanzierte Rentenversicherung, sondern eine private Altersvorsorge, in der die eingezahlten Beiträge für die eigene Vorsorge verwendet werden.

- Entsprechend viel Mitspracherecht hast du bei der Anlage der Beiträge.

- Die Rürup-Rente eignet sich für Selbstständige, aber auch für gutverdienende Angestellte.

- Angestellte, die über der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung verdienen, haben eine größere Rentenlücke als Angestellte mit geringerem Einkommen und müssen entsprechend mehr Vorsorge betreiben.

Wann die Rürup-Rente nicht das Richtige für dich ist und was du stattdessen tun kannst

Kaum eine Versicherung sollte so sehr auf deine individuellen Bedürfnisse und Lebensumstände abgestimmt sein, wie eine private Altersvorsorge. Nicht für jeden ist die Rürup-Rente dabei die richtige Wahl.

Die Basisrente ist nicht die richtige Versicherung für dich, wenn du

- im Alter Flexibilität wünschst und dir auch vorstellen kannst, statt einer lebenslangen Rente später eine einmalige Kapitalauszahlung zu wählen. Die Rürup-Rente lässt sich nämlich nur in Form einer lebenslangen Rente auszahlen und das erst ab 62 Jahren.

- in der gesetzlichen Rentenversicherung pflichtversichert bist und/oder deine Steuerlast nicht zu hoch ausfällt. Die Basisrente ist nämlich vor allem wegen ihrer steuerlichen Absetzbarkeit in der Ansparphase attraktiv. Kannst du die Beiträge nur teilweise geltendmachen, sind andere Versicherungen vielleicht optimaler.

Diese Alternativen gibt es

Riester-Rente

Die Riester-Rente ist im Grunde genau für jene Gruppen gemacht, für die ein Rürup-Vertrag nicht die richtigen Vorteile bringt. In der Riester-Rente erhältst du fürs Ansparen staatliche Zulagen und Förderungen, aber nur, wenn du in der gesetzlichen Rentenversicherung versichert oder Beamte:r bist, und nur, wenn du jährlich Beiträge in einer bestimmten Höhe leistest. Wer 4 % des letztjährigen Bruttogehalts, maximal jedoch 2.100 € einzahlt, der erhält 175 € staatliche Zulage. Hast du kindergeldberechtigte Kinder, erhältst du für jedes vor 2008 geborene Kinde noch einmal 185 € und für jedes nach 2008 geborene Kind sogar 300 € Kinderzulage dazu. Wer 2 Kinder hat und 2.100 € einzahlt, muss effektiv also nur auf 1.325 € verzichten, denn 775 € schießt der Staat dazu.

Die Riester-Rente lässt sich bis zu den 2.100 € auch steuerlich geltend machen. Wer also von den Zulagen nicht profitiert, weil er keine Kinder hat, der kann den Beitrag zur Riester-Rente in der Steuererklärung ansetzen.

Ein Nachteil der Riester-Rente im Vergleich zur Rürup-Rente ist die geringere Flexibilität bei der Kapitalanlage. Zwar kannst du mitbestimmen, wie dein Geld angelegt wird, weil die Riester-Rente aber eine Beitragsgarantie vorsieht, ist die Versicherung, weil sie dir mindestens die Summe deiner Beiträge plus Zulagen garantieren muss, in der Kapitalanlage eingeschränkt.

Private Rentenversicherung

Anders sieht es bei der privaten Rentenversicherung aus. Hier genießt du dieselben Freiheiten bei der Vermögensanlage wie in der Rürup-Rente und mehr noch: Im Gegensatz zur Rürup-Rente kannst du deinen Vertrag auch jederzeit kündigen und dir das Geld wieder auszahlen lassen. Du musst nicht bis 62 warten und du kannst dir, wenn du in Rente gehst, dir dein Geld auch als Einmalkapital, in Raten oder nur zeitlich begrenzte Rente auszahlen lassen. Oft bieten Versicherer dasselbe Produkt als Rürup-Vertrag oder als private Rentenversicherung an.

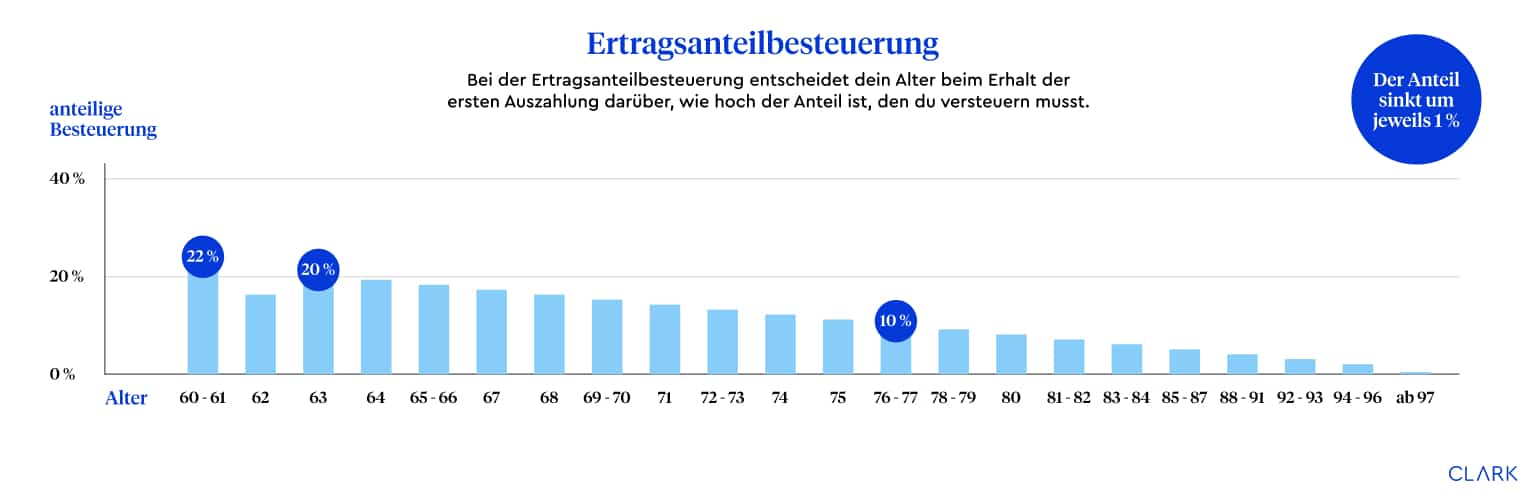

Allerdings gibt es dafür in der privaten Rentenversicherung auch keine Vergünstigungen oder Förderung in der Ansparphase. Du kannst sie nicht steuerlich geltend machen. Erst in der Auszahlphase erfolgt eine Förderung. Denn eine Rente aus einer privaten Rentenversicherung muss nur mit dem viel niedrigeren Ertragsanteil versteuert werden. Während aus der Rürup-Rente aktuell 83% bis 100 % der Auszahlung (ab 2058) steuerpflichtig ist (je nach Jahr des Rentenbeginns), hängt der steuerpflichtige Anteil bei der privaten Rentenversicherung vom Lebensalter ab, in dem du erstmalig eine Auszahlung erhältst. Je später du sie abrufst, desto weniger Steuern musst du zahlen. Erhältst du die erste Auszahlung mit 67, musst du nur 17 % deiner Rente versteuern.

Betriebliche Altersvorsorge

Wer angestellt ist, der hat noch eine weitere Möglichkeit, privat fürs Alter vorzusorgen, nämlich mit einer betrieblichen Altersvorsorge (bAV) oder Betriebsrente. Hier leistest du über das Prinzip der Entgeltumwandlung monatlich Beiträge aus deinem unversteuerten Bruttoeinkommen zu einer Altersvorsorge. Weil dein Einkommen erst nach Abzug des Beitrags versteuert wird, profitierst du vom Brutto-Netto-Effekt, sodass du netto nur auf etwas mehr als die Hälfte deines Beitrags verzichten musst. Zusätzlich wird die betriebliche Altersvorsorge in vielen Fällen sogar noch vom Arbeitgeber mit mindestens 15 % bezuschusst. Entschließt du dich also monatlich 100 € in den Vertrag einzuzahlen, bekommst du mindestens 15 € vom Arbeitgeber dazu, musst wegen des Brutto-Netto-Effekts jedoch nur auf etwa 50 € monatlich verzichten (je nach Steuerklasse und Tarif).

Zusammenfassung

- Nicht für jeden ist die Rürup-Rente die beste Möglichkeit zur privaten Altersvorsorge. Wer sich das angesparte Guthaben später nicht (nur) als lebenslange Rente auszahlen lassen will, sollte genauso auf eine andere Möglichkeit zur Vorsorge zurückgreifen wie eine Person, die nicht so sehr von den Steuervorteilen der Basisrente profitiert.

- Versicherte der gesetzlichen Rentenversicherung können ebenso wie Beamt:innen mit der Riester-Rente vorsorgen, die vom Staat mit Zuschüssen gefördert wird, wenn dafür ein jährlicher Mindesteigenbeitrag geleistet wird.

- Volle Flexibilität bei der Anlage und Auszahlung verspricht dagegen die private Rentenversicherung. Sie wird in der Ansparphase nicht gefördert, dafür fällt bei der Auszahlung der Rente die viel geringere Ertragsanteilsbesteuerung an.

- Wer angestellt ist, kann auch Beiträge aus dem unversteuerten Bruttoeinkommen in eine betriebliche Altersvorsorge einzahlen. Das wird vom Arbeitgeber häufig sogar bezuschusst.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.