Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Private Krankenversicherung Voraussetzungen

Wer unter welchen Bedingungen in die PKV wechseln kann

PKV ab 259,84 € mtl.Günstigster PKV-Tarif für Arbeitnehmer:innen. Eigenanteil an den PKV-Kosten: 259,84 € pro Monat. Der Arbeitgeberanteil wurde bereits berücksichtigt.weiterlesen Dies ist eine Beispielrechnung der ARAG (Tarife: K0, KTV42, PVN) für eine:n Angestellte:n, 30 Jahre, Einbettzimmer, keine Selbstbeteiligung, inkl. Pflegepflichtversicherung, kein Krankenhaustagegeld, Krankentagegeld ab 43. Tag von 110 €. In den Prämien sind der 10 %-Zuschlag für die Entlastung im Alter und der Pflegebeitrag enthalten (Stand: Januar 2024). Bedenke, dass die Berechnung ausschließlich die Tarifkosten bei Vertragsabschluss darstellt. Mit steigendem Alter können höhere Monatsbeiträge fällig werden.

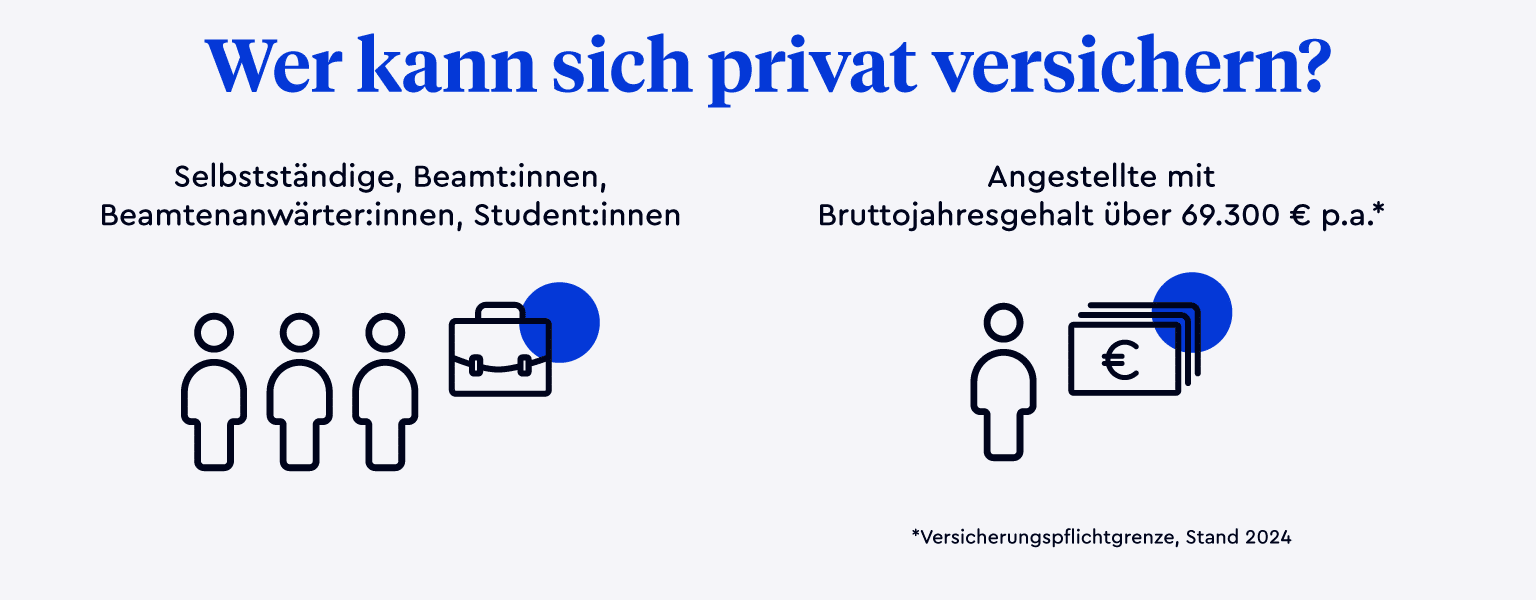

PKV ist für bestimmte Berufsgruppen leicht zugänglich

Bei Versicherungspflicht ist die Einkommenshöhe wichtig

Gesundheit kann eine Voraussetzung für die PKV sein

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Voraussetzungen für eine private Krankenvollversicherung

Um in die private Krankenversicherung eintreten zu können, musst du versicherungsfrei sein. Dies bedeutet nicht, dass du keine Krankenversicherung benötigst oder am Ende gar nicht krankenversichert bist. Die sogenannte Versicherungsfreiheit besagt, dass du von der Pflicht befreit bist, Mitglied gesetzlichen Krankenversicherung (GKV) zu sein.

Dabei gibt es für die PKV Berufsgruppen, wie Beamt:innen, Selbstständige, Freiberufler:innen & Student:innen, die von vornherein als versicherungsfrei gelten. Angestellte wiederum müssen bestimmte Voraussetzungen erfüllen, um PKV-Mitglied werden zu können.

Berufsgruppen ohne besondere Voraussetzungen

Beamte und Beamtinnen

Willst du als Beamt:in in die PKV, ist das problemlos möglich. Du kannst grundsätzlich wählen, ob du privat oder gesetzlich versichert werden möchtest. Es gibt also keine Aufnahmekriterien. Die meisten Beamt:innen entscheiden sich für einen Tarif in der privaten Krankenversicherung, da sich der Dienstherr mit mindestens 50 % an den Behandlungskosten beteiligt.

Es besteht ebenso die Möglichkeit, eine freiwillige Versicherung bei einer gesetzlichen Krankenversicherung abzuschließen. Allerdings entfällt dann der Zuschuss durch den Dienstherrn.

Aus diesem Grund entscheiden sich die meisten Beamt:innen für eine private Krankenversicherung und schließen im Rahmen dessen eine sogenannte Restkostenversicherung ab. Die Restkostenversicherung erstattet die Kosten für alle medizinisch notwendigen Leistungen, die von der Beihilfe durch die Dienstbehörde nicht übernommen werden.

Aufgrund dieser Zuschuss-Regelungerhalten Beamt:innen besonders günstige Tarife bei den privaten Krankenversicherungen. Für sie lohnt sich der Vergleich verschiedener Tarife erst recht.

Selbstständige & Freiberufler:innen (außer Künstler:innen und Publizist:innen)

Als hauptberufliche:r Selbstständige:r oder Freiberufler:in ist die PKV ebenfalls leicht zugänglich. Entweder lässt du dich freiwillig bei der GKV versichern oder du entscheidest dich für eine private Krankenversicherung.

Einzige Ausnahme: Freiberufler:innen, die künstlerisch oder publizistisch tätig sind, müssen prüfen, ob sie nicht der Versicherungspflicht der Künstlersozialkasse (KSK) unterliegen. Ist das der Fall, ist ein Wechsel in die private Krankenversicherung nicht möglich.

Allerdings kannst du den Bedarf nach Extraleistungen mit privaten Krankenzusatzversicherungen gut und kostengünstig abdecken. Die CLARK Expert:innen beraten dich gerne, welche Versicherungen hier empfehlenswert sind.

Für die PKV ist es unwichtig, wie hoch dein Gewinn beziehungsweise dein Umsatz ist. In der GKV berechnet sich dein Beitrag im Vergleich dazu nach deinem Einkommen. Je mehr du verdienst, desto mehr kostet daher deine Krankenkasse.

Möchtest du in die private Krankenversicherung, mache dich auch mit den Rückkehrmöglichkeiten vertraut. Denn für Selbstständige ist der Weg zurück in die GKV nicht ganz unproblematisch. Meist ist dies nur möglich, wenn Versicherte ihre Selbstständigkeit aufgeben.

Studenten und Studentinnen

Als Student:in kannst du dich vor Beginn deines Studiums von der Versicherungspflicht bei der gesetzlichen Krankenversicherung befreien lassen. So steht dir der Weg in die PKV offen. Die private Krankenversicherung lohnt sich besonders für Studierende, die älter als 25 Jahre sind und nicht mehr familienversichert werden können. Das Preis-Leistungs-Verhältnis der PKV ist oft deutlich besser als das der gesetzlichen Krankenversicherungen.

Hier lohnt sich eine ausführliche Beratung zu deinen Versicherungsoptionen als Student:in. Die CLARK Expert:innen helfen dir bei der Wahl deiner Krankenversicherung gerne weiter und finden mit dir gemeinsam den besten Tarif.

Zusammenfassung

- Nur wenn Versicherte von der Versicherungspflicht befreit sind, können sie sich privat versichern lassen.

- Beamt:innen, Selbstständige, Freiberufler:innen und Student:innen sind Personengruppen, die sich ohne besondere Voraussetzungen privat versichern lassen können.

- Künstlerisch und publizistisch tätige Freiberufler:innen können nur PKV-Mitglied werden, wenn sie nicht der gesetzlichen Versicherungspflicht der KSK unterliegen.

Voraussetzungen für Angestellte, um in die PKV aufgenommen zu werden

Damit du als Angestellte:r in die private Krankenversicherung wechseln kannst, muss dein Bruttoeinkommen oberhalb der sogenannten Jahresarbeitsentgeltgrenze (JAEG) – auch Versicherungspflichtgrenze genannt – liegen. Diese Grenze wird jedes Jahr neu bestimmt.

Die Jahresarbeitsentgeltgrenze für Angestellte beträgt 2025:

- 73.800 € brutto im Jahr bzw. 6.150 € brutto im Monat

Als Einkommen gilt:

- Regelmäßiges Jahresarbeitsentgelt (dein Gehalt / dein Lohn)

- Monatlich ausgezahlte Boni

- Tarifvertraglich begründete Sonderzahlungen wie beispielsweise Urlaubs- und Weihnachtsgeld

- Regelmäßige Sachbezüge (geldwerte Vorteile, beispielsweise in Form eines Dienstwagens oder einer Dienstwohnung)

- Vermögenswirksame Leistungen

- Pauschalbeträge für Überstunden (Dies gilt nicht für unregelmäßig abgegoltene Überstunden, sondern ausschließlich für solche, die über eine feste Überstundenpauschale abgegolten werden.)

Achtung: Sobald du einen Teil deines Arbeitnehmer-Gehalts in die betriebliche Altersvorsorge investierst, verringert sich dein jährliches Arbeitsentgelt. Das kann im Einzelfall bedeuten, dass dein Einkommen unterhalb der Versicherungspflichtgrenze liegt und du nicht privat krankenversichert sein darfst.

Beste medizinische Versorgung

Die gesetzliche Krankenkasse (GKV) überzeugt aktuell mit steigenden Preisen und sinkenden Leistungen. Wechsel in die beste medizinische Versorgung und hol dir die Leistung, welche dir zusteht.

Der beste PKV-Tarif – für dich

Unser Algorithmus vergleicht tausende Tarife von über 180 Versicherern, um die beste private Krankenversicherung (PKV) zu finden, die ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Ab wann gelten Angestellte als versicherungsfrei?

Die Grundvoraussetzung der Versicherungsfreiheit für Arbeitnehmer:innen ist dann gegeben, wenn dein Einkommen (brutto) die Jahresarbeitsentgeltgrenze von 73.800 € (Stand 2025) im Jahr überschreitet.

Ab welchem Zeitpunkt du von der Versicherungspflicht befreit bist, hängt davon ab, ob du nach einem Jobwechsel oder nach einer Gehaltserhöhung in dieser Höhe entlohnt wirst.

Neuer Job

Sobald du einen neuen Job anfängst und dein Gehalt in den darauffolgenden 12 Monaten über der aktuellen Versicherungspflichtgrenze liegt, giltst du als versicherungsfrei und kannst die Art der Krankenversicherung frei wählen. Diese Regelung ist vollkommen unabhängig vom Startdatum deines neuen Jobs.

Gehaltserhöhung

Erhöht dein Arbeitgeber im Laufe des Jahres dein Gehalt so, dass es die Versicherungspflichtgrenze überschreitet, giltst du ab dem 1. Januar des folgenden Jahres als versicherungsfreie:r Arbeitnehmer:in. Bei der Berechnung ist die Grenze des folgenden Jahres entscheidend, nicht die des aktuellen Jahres.

Ein Beispiel: Dein Gehalt wurde im August 2024 auf 71.000 € im Jahr erhöht und überschreitet die Versicherungspflichtgrenze für 2024 (69.300 €). Für 2025 liegt diese Grenze allerdings bei 73.800 €. Du erfüllst damit nicht die Voraussetzungen der privaten Krankenversicherung.

Zusammenfassung

- Arbeitnehmer:innen müssen ein jährliches Einkommen von mehr als 73.800 € brutto (Stand 2025) erzielen, um Mitglied der privaten Krankenversicherung werden zu können.

- Sonderzahlungen, Urlaubs- und Weihnachtsgeld, Boni oder geldwerte Vorteile wie Dienstwagen werden ebenfalls dem Einkommen zugerechnet.

- Der Zeitpunkt der Versicherungsfreiheit richtet sich danach, ob sie infolge eines neuen Jobs oder einer Gehaltserhöhung eingetreten ist.

Für wen lohnt sich der Wechsel in die private Krankenversicherung?

Die meisten Leute entscheiden sich für eine private Krankenversicherung, weil das Leistungsspektrum für Versicherte deutlich besser ist als das der gesetzlichen Krankenkassen.

Allerdings solltest du nicht unterschätzen, dass die Kosten der privaten Krankenversicherung im Alter steigen und die Rente dafür ausreichen muss. Dir sollte bewusst sein, dass die Rückkehrmöglichkeiten in die GKV – je nach Alter, Beschäftigungsverhältnis und Vorerkrankungen – beschränkt sind.

Viele Punkte sprechen aber für eine private Versorgung, insbesondere wenn du dich den folgenden Gruppen zuordnen kannst.

Beamt:innen

Durch den Zuschuss des Dienstherrn ist für viele Beamt:innen die private Krankenversicherung die beste und kostengünstigste Wahl. Auch die Tarifkonditionen sind um einiges besser als die für privat versicherte Arbeitnehmer:innen oder Selbstständige.

Angestellte mit höherem Einkommen

Hier lohnt es sich, die Kosten sowie das Leistungsangebot beider Versicherungsarten gegenüberzustellen.

Bei der GKV werden die Beiträge anhand der Beitragsbemessungsgrenze ermittelt. Diese dient der Deckelung der abzuführenden Sozialbeiträge für die 4 gesetzlichen Versicherungen (gesetzliche Krankenversicherung, gesetzliche Pflegeversicherung, gesetzliche Rentenversicherung und Arbeitslosenversicherung).

Für das Jahr 2025 liegt die Beitragsbemessungsgrenze für die Kranken- und Pflegeversicherung bei 66.150 € jährlich beziehungsweise 5.512,50 € pro Monat.

Wenn du ein Gehalt hast, das über der Beitragsbemessungsgrenze liegt, zahlst du den Höchstbeitrag der GKV (durchschnittlich mehr als 840 € ohne Arbeitgeberanteil und Pflegebeitrag), erhältst aber nur die medizinische Versorgung der gesetzlichen Krankenkasse.

Bei der privaten Krankenversicherung bestimmst du im Rahmen des Tarifs den Betrag sowie das Leistungsspektrum selbst.

Das bedeutet: Es ist durchaus möglich, dass ein PKV-Tarif genauso viel kostet wie der Versicherungsbeitrag, den die GKV für dich festgelegt hätte. Bei der Privatversicherung profitierst du aber von einer weitaus besseren medizinischen Versorgung und vielen Zusatzleistungen.

Du bist jünger als 40 Jahre

Die Beiträge für die PKV steigen mit zunehmenden Lebensalter. Damit die Versicherung nicht irgendwann zu teuer wird, fließt während der gesamten Versicherungszeit regelmäßig ein Teil des Beitrags in die Altersrückstellung. Je früher du also in die private Krankenversicherung eintrittst, desto länger zahlst du ein und desto geringer werden die Beiträge im Alter.

Daher lohnt sich die PKV besonders für junge Menschen. Wenn du erst ab deinem 40. Lebensjahr in die PKV wechselst, musst du vor allem im Alter mit hohen Beiträgen für deine Krankenversicherung rechnen.

Bist du Student:in, profitierst du zusätzlich von besonderen und günstigen Tarifen und Konditionen deiner Krankenversicherung, die dir auch nach dem Studium in den meisten Fällen erhalten bleiben.

Du hast wenig bis keine Vorerkrankungen

Vor dem Eintritt in die PKV wird eine Gesundheitsprüfung in Form eines Fragenkatalogs von dir verlangt. Dein Tarif wird entsprechend deines Risikos bemessen, künftig ärztliche Behandlungen in Anspruch zu nehmen. Daher werden gegebenenfalls bei bestimmten Vorerkrankungen Risikozuschläge erhoben.

Unser Tipp: Die Gesundheitsfragen sind Teil jedes Versicherungsantrags. Möchtest du unverbindlich herausfinden, wie die Versicherer deinen Gesundheitszustand bewerten, wende dich an unsere CLARK Expert:innen. Sie stellen für dich eine anonyme Risikovoranfrage bei den Anbietern, die optimal zu deinen Wünschen passen.

Je mehr dein Gesundheitszustand eingeschränkt ist, desto teurer wird der Tarif. In manchen Fällen wird dir unter Umständen gar kein Vertrag angeboten. Das passiert in seltenen Fällen, wenn du beispielsweise in den letzten Jahren wegen einer psychischen Krankheit in Behandlung warst.

Eine Ausnahme bildet die sogenannte Kindernachversicherung. Hier werden Neugeborene ohne Gesundheitsprüfung in die PKV der Eltern aufgenommen.

Deine Familienplanung steht fest

Bei der PKV gibt es keine beitragsfreie Familienversicherung für Angehörige. Sowohl Partner:in als auch Kinder müssen einzeln in der PKV versichert werden. Allerdings sind die Tarife für Kinder weitaus günstiger als die für Erwachsene. Nichtsdestotrotz sollte dir klar sein, dass höhere Kosten auf dich zukommen, wenn du Alleinverdiener:in bist und du deine Kinder sowie deine:n Partner:in mit dir krankenversichern möchtest.

Zusammenfassung

- Beamt:innen genießen einen Sonderstatus. Sie profitieren mit der Beihilfe von Zuschüssen durch den Dienstherrn sowie günstigen Spezialtarifen der privaten Krankenversicherungen.

- Junge Menschen mit wenig bzw. gar keinen Vorerkrankungen erhalten durch die positiv bewerteten Gesundheitsfragen ebenfalls gute Tarife mit niedrigen monatlichen Beiträgen.

- Vorerkrankungen müssen bei der Antragsstellung angegeben werden. Bei Krankheiten wie psychischen Erkrankungen, Diabetes oder Krebs musst du mit Risikozuschlägen rechnen, wenn du dich privat krankenversichern möchtest.

- In der PKV gibt es keine beitragsfreie Familienversicherung. Wer plant, eine Familie zu gründen, sollte genau nachrechnen, ob sich ein Versicherungswechsel lohnt. Denn jedes Mitglied braucht einen eigenen Vertrag.

Wechsel zur PKV – Was muss ich tun?

Kündigung der gesetzlichen Krankenversicherung: Wechselzeitpunkt kennen

Nachdem du versicherungsfrei geworden bist, hast du 2 Möglichkeiten, der gesetzlichen Krankenversicherung den Rücken zu kehren:

- Du erklärst innerhalb von 2 Wochen deinen Austritt aus der gesetzlichen Krankenkasse und brauchst keine weiteren Fristen einzuhalten. Du musst deinem Versicherer bei der Kündigung lediglich deine neue, private Anschlussversicherung nachweisen. Erst dann wird die Kündigung von der GKV akzeptiert.

- Du kannst die Zwei-Wochen-Frist auch verstreichen lassen und deine bisherige Krankenversicherung fristgerecht innerhalb von 2 Monaten zum Monatsende kündigen. Das bedeutet: Kündigst du deine Versicherung beispielsweise am 17. August, ist dein Vertragsbeginn bei der privaten Krankenversicherung der 1. November.

Abschluss einer privaten Pflegeversicherung

Seit 1995 ist jeder Bürger dazu verpflichtet, in eine Pflegeversicherung einzuzahlen. Das gilt auch für alle Privatversicherten und wird üblicherweise über deinen privaten Versicherer geregelt. Du hast jedoch die Möglichkeit, in den ersten 6 Monaten nach Abschluss deiner PKV, einen anderen privaten Anbieter für die Pflegeversicherung zu wählen.

Die Leistungen der privaten Pflegeversicherung unterscheiden sich nicht von denen der gesetzlichen Pflegeversicherung. Der Beitrag wird vom Verband der Privaten Krankenversicherungen e.V. zentral berechnet und ist bei allen Versicherern nahezu identisch.

Zusammenfassung

- Sobald du versicherungsfrei geworden bist, kannst du innerhalb einer zweiwöchigen Sonderfrist der gesetzlichen Krankenversicherung deinen Austritt mitteilen.

- Verstreicht diese Sonderfrist, kannst du fristgerecht innerhalb von 2 Monaten zum Monatsende bei deiner Krankenkasse kündigen.

- Sobald du in der PKV bist, musst du eine Pflegepflichtversicherung abschließen. Dies geschieht in der Regel über denselben Anbieter.

Gesundheitsprüfung – Voraussetzung für die PKV

Wenn du dich privat versichern oder den Anbieter wechseln willst, kommst du an Gesundheitsfragen nicht vorbei. Denn anders als in der gesetzlichen Krankenversicherung zahlt in der PKV jede:r Versicherte die Kosten für die Gesundheit selbst. Je höher das Risiko für Erkrankungen ist, desto mehr Leistungen wird der oder die Versicherte voraussichtlich in Anspruch nehmen. Entsprechend höher fällt der PKV-Beitrag (die Prämie) aus.

Damit die Versicherung weiß, welches Risiko sie eingeht, prüft sie vor Vertragsabschluss deinen Gesundheitszustand. Auf Basis dieser Infos legt der Versicherer deinen Beitrag fest.

Hinweis: In der PKV kann der Versicherer deinen Antrag auch ablehnen, wenn ihm das Versicherungsrisiko zu hoch ist.

Was die Ablehnung betrifft, gibt es nur eine Ausnahme: den Basistarif der PKV.

Basistarif in der PKV: Ohne Gesundheitsfragen?

Seit 2009 müssen private Krankenversicherer den sogenannten Basistarif anbieten. Dieser Tarif steht auch Personen mit Vorerkrankungen offen, die sonst keine Chance auf eine private Krankenversicherung hätten. Ablehnungen sind nicht erlaubt, wenn bestimmte Kriterien erfüllt sind.

Eine Gesundheitsprüfung gibt es im Basistarif jedoch ebenfalls. Diese ist nötig, falls du später in einen Volltarif wechseln möchtest – der Basistarif ist keine Dauerlösung, sondern eher eine Übergangslösung in der PKV.

Anonyme Risikovoranfrage: So prüfst du deine PKV-Chancen

Du möchtest in die PKV wechseln, bist aber unsicher wegen der Gesundheitsfragen? Mit einer anonymen Risikovoranfrage kannst du herausfinden, ob und zu welchen Konditionen du versichert werden könntest – ohne einen offiziellen Antrag zu stellen. Dein Vorteil: Versicherer speichert keine persönlichen Daten, und selbst bei einer Ablehnung hast du keine Nachteile.

Für diese Voranfrage brauchst du die Hilfe eines Versicherungsprofis, der den Markt kennt und die Anfrage für dich an mehrere Anbieter sendet.

Mit CLARK ist das ganz einfach. Unsere PKV-Expert:innen beraten dich zur PKV, suchen für dich passende Tarife und unterstützen dich bei der Antragstellung.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)