Bereits über 700.000 CLARK Kund:innen

App Store

4.3 von 5

Private Altersvorsorge & Steuern

Altersvorsorge und Steuern? Das musst du beachten

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Ist die private Altersvorsorge steuerlich absetzbar?

Die gesetzliche Altersvorsorge reicht selten aus, um den gewohnten Lebensstandard im Alter zu halten. Umso wichtiger ist es, sich frühzeitig um eine private Altersvorsorge zu kümmern.

Doch bereits vor Abschluss einer solchen Versicherung solltest du dich mit der Frage beschäftigen, wie sowohl die eingezahlten Beiträge als auch die Rentenzahlung steuerlich behandelt werden.

Welche Altersvorsorge ist steuerlich absetzbar? Was du wann absetzen kannst und im Alter versteuern musst, hängt von der Versicherung ab. Die steuerliche Behandlung einer Rürup– oder Riester-Versicherung unterscheidet sich sehr von einer privaten Rentenversicherung – besonders in Einzahlungs- und Auszahlungsphase.

Wie die Einzahlung in die private Altersvorsorge besteuert wird

Wenn du in eine private Altersvorsorge investierst, solltest du (oder dein:e Steuerberater:in) die Versicherungsbeiträge in jeder Einkommensteuererklärung angeben. Wo sie ihren Platz haben, kommt darauf an, um welche Form der Altersvorsorge es sich handelt.

Viele Unterlagen liegen dem Finanzamt elektronisch vor. Wenn du deine Steuererklärung über Elster oder mit einer anderen Steuersoftware erledigst, kannst du die Bescheinigungen in der Regel über eine Funktion abrufen. Dann übernimmst du die Daten und ergänzt sie gegebenenfalls.

Wenn du das nicht möchtest, kannst du alles auch manuell eintragen. Die benötigten Informationen findest du auf deinem Lohnsteuerbescheid und den regelmäßigen Informationsschreiben deiner Versicherung. Alternativ kannst du einen Blick in die Unterlagen deines Rürup-Anbieters oder Versorgungswerkes werfen.

Die beiden wichtigsten Formulare sind die Anlage Vorsorgeaufwand und für Riester-Sparer:innen die Anlage AV.

Deine Zahlungen in die gesetzliche Rentenversicherung trägst du in der Anlage Vorsorgeaufwand in die Zeilen 4 bis 11 ein. Dabei macht es keinen Unterschied, ob du als Arbeitnehmer:in, Auszubildende:r oder geringfügig Beschäftigte:r eingezahlt hast.

Auch ist es egal, ob es sich um Zahlungen an eine der berufsständischen Versorgungseinrichtungen, die landwirtschaftliche Alterskasse oder deinen Eigenanteil an die Künstlersozialkasse handelt.

Auch, wenn du einen Rürup-Vertrag abgeschlossen hast, gehören deine Zahlungen für die sogenannte Basis-Rente in diese Anlage. Trage sie in die Zeile mit dem Titel „Beiträge zu zertifizierten Basisrentenverträgen“ ein.

Für Riester-Sparer:innen ist die Anlage AV (Altersvorsorge) relevant. In Zeile 7 teilst du dem Finanzamt mit, für wie viele Riester-Verträge du staatliche Förderung beziehst. Zeile 8 ist für die Höhe der Beiträge vorgesehen. Damit sind auch Tilgungszahlungen für den sogenannten Wohn-Riester gemeint.

Außerdem musst du eintragen, ob du mittelbar oder unmittelbar begünstigt warst. Wenn es Riester-Zulagen für Kinder gab, musst du außerdem Anzahl und Geburtsjahre der Kinder eintragen.

Auch musst du einige Informationen über deinen Riester-Vertrag angeben, zum Beispiel den Anbieter und die Zertifizierungsnummer. Du kannst sie dem jährlichen Schreiben der Versicherung entnehmen, das dich über die gezahlten Beiträge informiert.

Welche steuerlichen Vorteile hast du bei der Rürup-Rente?

Im Einführungsjahr der Rürup-RV konnten Sparer:innen rund 60 % der Höchstbeiträge als Sonderausgaben deklarieren. Dieser Satz stieg jährlich um 2 Prozentpunkte.

Seit 2023 können Sparer:innen 100 % ihrer Beiträge bis zum Höchstbetrag steuerlich geltend machen. Ursprünglich sollte dies erst 2025 erfolgen. Wegen einer Gesetzesänderung ist dies bereits jetzt möglich.

Zudem steigt der Höchstbetrag für die Rürup-Rente immer weiter an.

Im Jahr 2024 liegt er bei 27.565 € (55.130 € für Verheiratete).

Selbstständigen, Freiberufler:innen, und Angestellten bietet diese Form der privaten AV zahlreiche Steuervorteile. Gerade mit hoher Steuerlast ist die Rürup-Rente oft durch den vollen Höchstbetrag praktisch.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Welche steuerlichen Vorteile hast du bei der Riester-Rente?

Mit der Riester-Rente verbindet man in der Regel die attraktive staatliche Förderung. Doch auch ihre steuerlichen Vorteile sind nicht zu unterschätzen. Schließlich kannst du die Beiträge zur Riester-Rente als sogenannte Sonderausgaben in der Steuererklärung geltend machen. Bis 2.100 € pro Jahr können so als Sonderausgaben abgesetzt werden.

Was kannst du noch absetzen?

Die Anlage Vorsorgeaufwand ist auch für weitere Versicherungsleistungen gedacht.

Hier trägst du nicht nur deine Rentenversicherungen, sondern auch deine Beiträge zur Kranken- und Pflegeversicherung ein.

Wenn diese den steuerlich absetzbaren Höchstbetrag von 1.900 €, bei Selbstständigen 2.800 €, nicht ausgeschöpft haben, kannst du weitere Versicherungsleistungen geltend machen.

Unter dem Punkt „Weitere sonstige Vorsorgeaufwendungen“ kannst du deine Pflegezusatzversicherung, Unfallversicherung, Haftpflichtversicherung und Berufsunfähigkeitsversicherung eintragen.

Diese Angaben zahlen sich besonders für kinderlose Selbstständige, Angestellte mit niedrigem Einkommen und Rentner:innen aus. Sogar deine Kfz-Haftpflichtversicherung kannst du eintragen, wenn du Halter:in und Versicherungsnehmer:in bist.

Weitere private oder betriebliche Altersvorsorge von der Steuer absetzen

Möglicherweise hast du eine private Renten- oder Kapitallebensversicherung abgeschlossen. Sie werden während der Einzahlung steuerlich nicht gefördert: Deine Einzahlungen sind also nicht absetzbar.

Die einzige Ausnahme sind Verträge, die vor dem Jahr 2005 abgeschlossen wurden. Die Beiträge für diese Versicherungen kannst du bei den sonstigen Vorsorgeaufwendungen eintragen. Bei neueren Verträgen ist die steuerliche Absetzbarkeit nicht mehr gegeben.

Möglicherweise bietet dir dein Arbeitgeber eine betriebliche Altersvorsorge (bAV). Mit dieser Form der Vorsorge sparst du indirekt Steuern, da die von dir gezahlten Beiträge direkt von deinem Bruttogehalt abgezogen werden.

Du musst also ein geringeres Einkommen versteuern. Dafür wird die Auszahlung voll besteuert. Außerdem fallen dann Beiträge zur Kranken- und Pflegeversicherung an.

Zusammenfassung

- Rürup-Beiträge und Zahlungen in die gesetzliche Rentenversicherung werden bei der Steuererklärung in die Anlage Vorsorgeaufwand eingetragen. Riester-Beiträge gehören in die Anlage AV.

- Für 2024 kannst du deine Riester-Rente bis 2.100 € und deine Rürup-Rente bis 27.565,20 € (55.130,40 € für Verheiratete) von der Steuer absetzen. Davon wirken sich 100 % steuermindernd aus.

- Du kannst bis zu 1.900 € (als Selbstständige:r bis zu 2.800 €) sonstige Vorsorgeaufwendungen steuerlich geltend machen. Oft schöpfen Zahlungen zur Kranken- und Pflegeversicherung diesen Beitrag voll aus.

- Die Beiträge für private Rentenversicherungen kannst du nicht von der Steuer absetzen – es sei denn, dein Vertrag wurde vor 2005 abgeschlossen.

Wie wird die Auszahlung der privaten Altersvorsorge besteuert?

Beziehst du Rente, gilt sie als steuerpflichtiges Einkommen. Seit 2005 regelt das Alterseinkünftegesetz die sogenannte nachgelagerte Besteuerung von Renten.

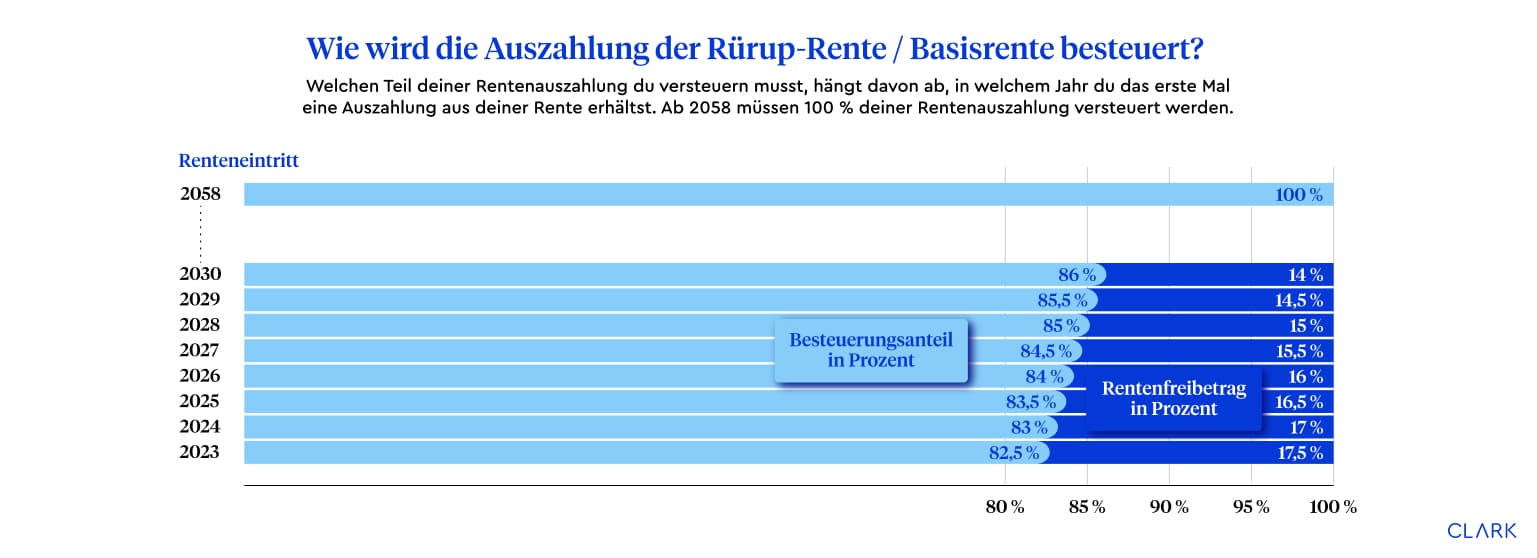

Demnach sind Renten aus der gesetzlichen Altersvorsorge sowie Riester-, Rürup- oder Betriebsrenten als Einkommen zu versteuern – ab 2058 zu 100 %. Derzeit wird der steuerpflichtige Anteil der Rente schrittweise angehoben. 2024 sind 83 % der Jahresbruttorente zu versteuern, während 17 % steuerfrei bleiben.

Aber ob du als Rentner:in Steuern zahlen und eine Einkommensteuererklärung beim Finanzamt abgeben musst, hängt im Wesentlichen von 2 Faktoren ab:

- Grundfreibetrag: 2024 liegt er bei 11.604 € (2023: 10.908 €), plus Pauschbeträge für Werbungskosten (102 €) und Sonderausgaben (36 €). Einkünfte bis zu 11.742 € bleiben somit steuerfrei. Für Ehepaare mit gemeinsamer Veranlagung verdoppelt sich dieser Betrag.

- Rentenfreibetrag: Dieser richtet sich nach deinem Renteneintrittsjahr. Für 2024 bleiben 17 % der Jahresbruttorente steuerfrei. Der Rentenfreibetrag ergibt sich aus der Höhe der Rente im ersten Jahr und dem steuerfreien Anteil. Es ist ein Eurobetrag, der für den Rest des Rentenbezugs konstant bleibt.

Gehst du mitten im Jahr in Rente, wird dein endgültiger Freibetrag im Folgejahr festgelegt. Eigentlich sollte der Freibetrag bis 2040 auslaufen, doch aufgrund der Anpassungen wird diese Größe voraussichtlich erst ab 2058 wegfallen, wenn die volle Besteuerung der Renten gilt.

Es kann sich aber im Alter dennoch lohnen, eine Steuererklärung zu machen. Deine Rente trägst du in Anlage R (Rentenbezieher:in) als Einkünfte ein. Wenn du eine Pension beziehst, nutzt du Anlage N (nichtselbstständige Arbeit). Das gilt für Zahlungen aus der gesetzlichen Rentenversicherung und von berufsständischen Versorgungswerken, aber auch für die Auszahlungen deiner Rürup-Rente.

Vorsicht: Die Auszahlung der Riester-Rente ist eine Ausnahme. Sie wird auf der zweiten Seite der Anlage R unter dem Punkt „Leistungen aus einem Altersvorsorgevertrag“ angegeben.

Anders funktioniert es bei einer privaten Rentenversicherung.

Die Zahlungen aus einer privaten Rentenversicherung versteuern

Auch die Zahlung einer privaten Rentenversicherung ist steuerpflichtig. Zum Vertragsende musst du jedoch erst eine wichtige Entscheidung treffen: Möchtest du eine Kapital- oder Rentenauszahlung?

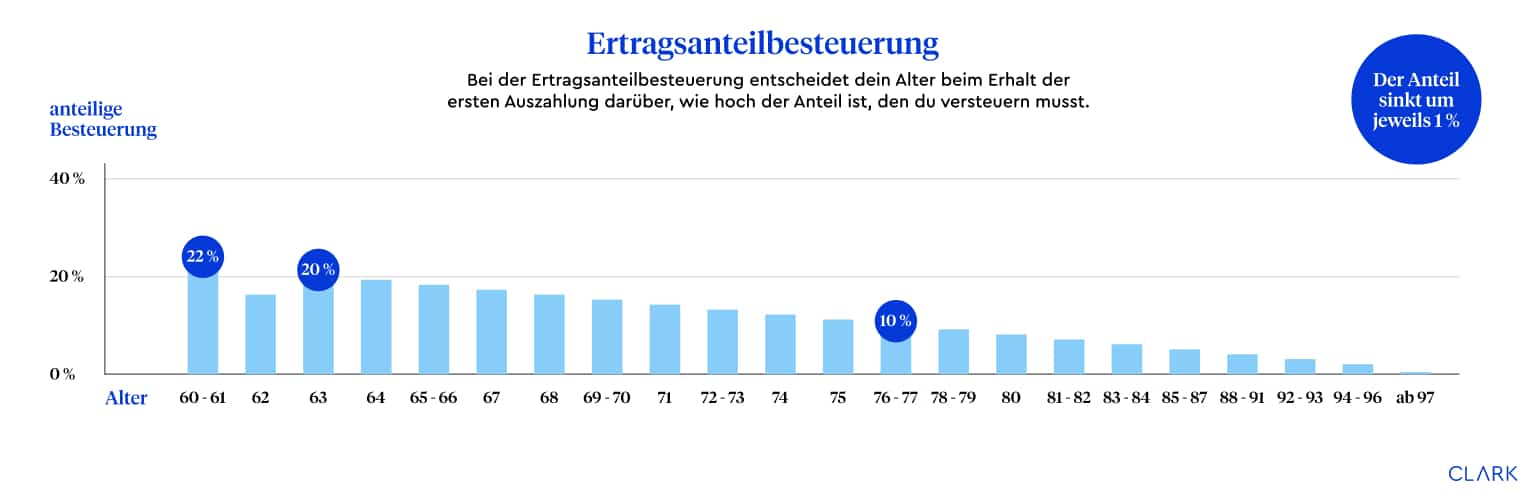

- Wählst du die Auszahlung als regelmäßige monatliche Rente, entscheidest du dich für einen Bonus bei der Besteuerung. Das Finanzamt zieht hier nämlich nur den sogenannten Ertragsanteil zu Versteuerung heran.

Hierbei handelt es sich um einen klar definierten Anteil. Der festgelegte Betrag bleibt über die gesamte Rentenbezugszeit konstant. Eine wichtige Rolle für seine Höhe spielt dein Alter bei Renteneintritt: Je älter du bist, desto niedriger der steuerpflichtige Ertragsanteil.

- Wenn du dich für die Kapitalauszahlung entscheidest, musst du den erzielten Gewinn zur Hälfte versteuern. Als Gewinn wird dabei die Differenz zwischen der Summe aller Einzahlungen und der Kapitalauszahlung definiert.

2 Voraussetzungen müssen für die Kapitalauszahlung erfüllt sein:

Zum einen muss der Vertrag eine Laufzeit von mindestens 12 Jahren haben. Zum anderen muss der oder die Antragsteller:in mindestens 62 Jahre alt sein.

In der Regel ist die Auszahlung als Rente steuerlich günstiger. Allerdings hast du dann keinen großen Geldbetrag zur Verfügung.

Zusammenfassung

- Renten sind als Einkommen steuerpflichtig. Für die gesetzliche, Riester- und Rürup-Rente beträgt der Besteuerungsanteil aktuell 83 %. Bis 2058 wird er auf 100 % ansteigen.

- Bei der regelmäßigen Auszahlung einer privaten Rentenversicherung wird nur der sogenannte Ertragsanteil besteuert.

- Bei einer Kapitalauszahlung wird der halbe Gewinn versteuert.

Welche Möglichkeiten der Altersvorsorge gibt es? Eine Übersicht

Hier noch einmal eine Übersicht über die verschiedenen Möglichkeiten der Altersvorsorge und ihre steuerliche Behandlung.

| Modell | In der Ansparphase | Im Rentenbezug |

|---|---|---|

| Gesetzliche Rente | Beiträge zur Rentenversicherung mindern als Sozialabgaben dein zu versteuerndes Einkommen. | Nachgelagerte Besteuerung: Die Rente muss versteuert werden – im Jahr 2024 zu 83 %. Der Besteuerungsanteil steigt schrittweise bis auf 100 % im Jahr 2058. |

| Rürup-Rente | Beachtliche Steuervergünstigungen: Bis zu einem Höchstbetrag von 27.565,20 € (55.130,40 € bei Verheirateten) sind 2024 100 % der Beiträge absetzbar. | Nachgelagerte Besteuerung: Die Rente muss versteuert werden – im Jahr 2024 zu 83 %. Der Besteuerungsanteil steigt schrittweise bis auf 100 % im Jahr 2058. |

| Riester-Rente | Steuervergünstigungen: Beiträge und Zulagen sind bis zu 2.100 € als Sonderausgaben steuerlich absetzbar. | Nachgelagerte Besteuerung: Die Rente muss versteuert werden – im Jahr 2024 zu 83 %. Der Besteuerungsanteil steigt schrittweise bis auf 100 % im Jahr 2058. |

| Private Rente | Keine Steuervorteile. | Bei Auszahlung als Rente wird nur der Ertragsanteil besteuert. Bei Kapitalauszahlung wird die Hälfte der Erträge mit deinem Einkommenssteuersatz besteuert. |

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)