Mit diesen 10 Schritten kommst du sicher ins Eigenheim

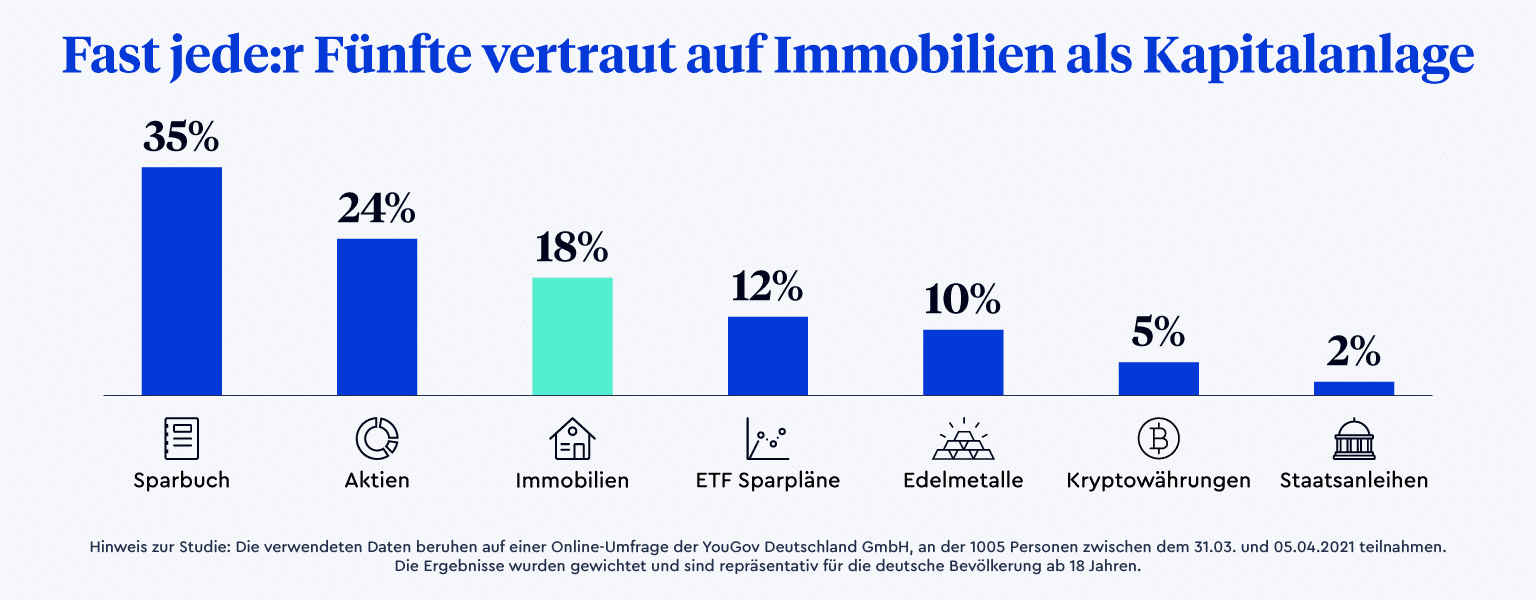

Trotz stetig steigender Preise ist die Immobilie als Kapitalanlage sehr beliebt. Das kommt nicht zuletzt daher, dass sie als langfristig wertstabil, lohnenswert und risikoarm gilt. Fast jeder Fünfte (18 Prozent) Deutsche gibt an, die Immobilie als Geldanlage zu nutzen1, so das Ergebnis einer bevölkerungsrepräsentativen Studie, die CLARK in Kooperation mit dem Meinungsforschungsinstitut YouGov durchgeführt hat.

Damit beim Hauskauf oder dem Erwerb einer Wohnung nichts schief geht, zeigt CLARK dir in zehn Schritten, worauf es ankommt und worauf du achten solltest.

1. Kassensturz: Was kannst du dir leisten?

Wer eine Immobilie kaufen will, der ist im Begriff, eine Zahlungsverpflichtung über einen sehr langen Zeitraum einzugehen. Um die eigenen vier Wände angesichts steigender Immobilienpreise überhaupt noch abbezahlen zu können, wird heute häufig über 30 und mehr Jahre finanziert. Umso wichtiger ist es, dass du dir vorher klar machst, welche monatliche Rate du dir leisten kannst. Anders als bei einer Mietwohnung, die sich binnen weniger Monate kündigen lässt, wenn das Geld mal knapp wird, musst du deinen Kredit Monat für Monat tilgen können.

In der Regel sollte die Tilgungsrate inklusiver aller Nebenkosten nicht mehr als 30, maximal 40 Prozent deines Nettoeinkommens ausmachen. Wenn du zur Miete wohnst, ist auch deine monatliche Miete ein guter Anhaltspunkt dafür, was du dir leisten kannst. Um eine Übersicht über deine monatlichen Ausgaben zu bekommen, kann es auch nicht schaden, ein Haushaltsbuch anzulegen, in dem du alle Einkünfte und Ausgaben dokumentierst. Mittlerweile gibt es auch einige Apps, die das Tracken deiner Ausgaben kinderleicht machen. Spätestens, wenn du die Bank nach einem Kredit fragst, wirst du die Frage nach deinen durchschnittlichen monatlichen Ausgaben beantworten müssen.

2. Eigenkapital: Welches Vermögen kannst du einbringen?

Beim Hauskauf kommt nicht nur der eigentliche Kaufpreis auf dich zu, sondern auch die Kaufnebenkosten wie die Grunderwerbssteuer, die Notar- und Maklerkosten. Zumindest diese wirst du in der Regel aus deinem Ersparten bestreiten müssen, denn sprechen Banken von einer 100-Prozent-Finanzierung, ist damit nur der eigentliche Kaufpreis gemeint. Die Höhe der Kosten unterscheiden sich von Bundesland zu Bundesland. Grob gerechnet solltest du über mindestens 10 Prozent des Kaufpreises in Eigenkapital verfügen.

Aber auch darüber hinaus kann Eigenkapital nicht schaden. Zum einen erwirkst du damit, dass dir die Bank einen wesentlich besseren Zins einräumt, zum anderen kommt es gerade in Ballungsräumen vermehrt vor, dass Immobilien über dem Wert angeboten werden, den die Bank für die Immobilie schätzt. In diesem Fall kann es geschehen, dass die Bank auf einen größeren Eigenkapitalanteil besteht.

3. Nebenkosten beachten

Beim Immobilienerwerb fallen Kaufnebenkosten an. Dazu zählen Makler- und Notarkosten sowie die Grunderwerbssteuer. Aber auch zur monatlichen Rate gesellen sich Nebenkosten, die du mit einplanen solltest. Kaufst du zum Beispiel eine Wohnung, wird ein Hausgeld fällig, mit dem die Betriebskosten beglichen werden, die auch bei einer Mietwohnung in die Nebenkosten fallen: Anschlüsse, Hausmeisterkosten, Wartungsarbeiten, Müllbeseitigung etc. Und auch beim Hauskauf kommen laufende monatliche Kosten wie Grundsteuer, Strom- und Heizkosten sowie Gebühren für Wasser, Abwasser, Müllentsorgung etc. auf dich zu. Diese Kosten solltest du bedenken, wenn du ausrechnest, welche monatliche Rate du dir leisten kannst.

Diese Kaufnebenkosten kommen auf dich zu

Maklerkosten

Immobilienmakler bringen Verkäufer und Kaufinteressenten zusammen und übernehmen häufig den gesamten Verkaufsprozess. Das kostet: Die übliche Maklerprovision kann bis zu 7,14 Prozent des Kaufpreises betragen. Seit dem Jahr 2020 trägt aber nicht mehr allein der Käufer die Kosten. Sie werden auf Käufer und Verkäufer aufgeteilt.

Notarkosten

Ein Kauf muss notariell beurkundet werden. Für den Eintrag ins Grundbuch und die notarielle Beurkundung fallen weitere Kosten an, die in der Regel der Käufer tragen muss. Die Kosten machen ungefähr 2 Prozent des Kaufpreises aus.

Grunderwerbssteuer

Wer eine Immobilie erwirbt, muss diesen Kauf versteuern. Die Grunderwerbssteuer wird seit 2006 von den Ländern festgelegt und schwankt zwischen 3,5 Prozent (Bayern) und 6,5 Prozent (Nordrhein-Westfalen).

| Bundesland | Steuersatz in Prozent |

| Baden-Württemberg | 5,0 |

| Bayern | 3,5 |

| Berlin | 6,0 |

| Brandenburg | 6,5 |

| Bremen | 5,0 |

| Hamburg | 4,5 |

| Hessen | 6,0 |

| Mecklenburg-Vorpommern | 6,0 |

| Niedersachsen | 5,0 |

| Nordrhein-Westfalen | 6,5 |

| Rheinland-Pfalz | 5,0 |

| Saarland | 6,5 |

| Sachsen | 3,5 |

| Sachsen-Anhalt | 5,0 |

| Schleswig-Holstein | 6,5 |

| Thüringen | 6,5 |

4. Einschätzung der Bank oder vom Berater einholen

Bereits jetzt kann es nicht schaden, sich eine erste Einschätzung von deiner Bank oder von einem Berater zu holen. Zwar ist es bis zur konkreten Finanzierung möglicherweise noch lange hin, aber je nachdem, wo du nach einer Immobilie suchen möchtest, kann es später darauf ankommen, möglichst schnell zu sein. Ballungszentren sind beispielsweise schon lange ein Verkäufermarkt. Wer dort eine Wohnung oder ein Baugrundstück sucht, ist mit seiner Absicht in der Regel nicht allein. Da kann es nicht schaden, dem potenziellen Verkäufer schon beim ersten Treffen eine Auskunft der Bank oder des Beraters vorzulegen, die deine Liquidität bestätigt und dem Verkäufer versichert, dass du den aufgerufenen Verkaufspreis auch sicher wirst zahlen können.

Darüber hinaus sind für die Kreditanfrage bei einer Bank sehr viele Unterlagen zu organisieren. Da kann es nicht schaden, diese frühzeitig zusammenzutragen, denn oft gewinnt der, der am schnellsten mit dem Verkäufer beim Notar sitzen kann.

5. Wohngegend wählen und Immobilie suchen

Dann kann es endlich losgehen. Wahrscheinlich hast du schon eine grobe Vorstellung, in welchem Viertel oder in welchem Ort du eine Immobilie erwerben möchtest. Hier ist es essentiell, genau hinzusehen. Nicht nur, weil du dich ja in deiner späteren Wohngegend auch zu Hause fühlen willst, sondern auch, weil du ein Gefühl dafür entwickeln musst, welcher Preis für welche Immobilie angemessen ist. Denn bei der Preisbestimmung kommt es weniger auf die Ausstattung einer Immobilie an – das natürlich auch –, sondern vor allem auf die drei ‚L‘: Lage, Lage, Lage.

Wo liegt der Ort, in dem du kaufen möchtest? Ist das Viertel innenstadtnah oder eher abgelegen? Wie ist das Viertel strukturiert? Welche Verkehrsanbindungen und welche Einrichtungen gibt es? Liegt die Immobilie an einer lauten Straße? Gibt es Kindergärten oder Schulen in der Nähe? Braucht man dort ein Auto und gibt es genügend Parkplätze und, und, und.

Zum einen musst du für dich bestimmen, was dir wichtig ist, zum anderen solltest du in Immobilienportalen eine Vorstellung dafür bekommen, welche Preise für welche Ausstattung aufgerufen werden und was angemessen ist. Der Immobilienmarkt ist sehr kleinteilig und ausdifferenziert. Schon eine andere Postleitzahl kann einen Preisunterschied ausmachen, selbst wenn zwei Immobilien nur durch eine Straße voneinander getrennt sind.

6. Besichtigung

Die Besichtigung ist wahrscheinlich einer der aufregendsten Momente im Prozess des Eigenheimerwerbs. Kein Exposee und keine noch so gut arrangierten Bilder können den eigenen Eindruck ersetzen. Und doch läuft man gerade hier Gefahr, von den eigenen Eindrücken überwältigt zu werden: Eine viel zu große Entscheidung, die in einer viel zu kurzen Zeit getroffen werden soll.

Frage den Verkäufer oder die Verkäuferin am besten vorher, ob du Bilder oder am besten ein Video der Räumlichkeiten machen darfst. Das hilft dir später, die Eindrücke zu sortieren. Besichtige das Kaufobjekt am besten bei Tageslicht, denn nur das hilft dir, Ausstattung, Zustand und Umgebung richtig einschätzen zu können, und versuche bei aller Aufregung, so schwer es auch fällt, die Emotionen außenvorzulassen. Eine Kaufentscheidung sollte man immer möglichst faktenbasiert und nicht zu emotional treffen.

7. Kritisch bleiben

Bereite dich gut auf den Termin vor und bleib kritisch: Frag nach der Geschichte von Grundstück oder Gebäude, erkundige dich bei Immobilien nach bekannten Baumängeln oder nach anstehenden Renovierungsarbeiten. Frag nach dem Zustand von Fassade, Therme und Heizung. Du solltest unbedingt in Erfahrung bringen, ob nach dem Kauf weitere Kosten auf dich zukommen könnten. Lass dir alles zeigen und scheu dich nicht, nachzufragen. Wer nichts zu verbergen hat, wird dir auch freimütig antworten. Willst du eine Wohnung erwerben, frag nach den Protokollen der Eigentümerversammlungen. Dort kannst du die Beschlüsse, die in der Vergangenheit getroffen worden sind, nachlesen.

Dein erster Besichtigungstermin wird bestimmt nicht der letzte gewesen sein, wenn du dich wirklich anschickst, die besichtigte Immobilie zu kaufen. Nutze die Gelegenheit, dir das Wunschobjekt beim zweiten Mal noch einmal mit frischem Blick anzusehen und nutze auch die Zwischenzeit, um einmal mit den Nachbarn ins Gespräch zu kommen. Spätestens jetzt wird es auch Zeit, nach den Grundbuchauszügen, dem Bebauungsplan und dem Energieausweis zu fragen. Die Grundbuchauszüge weisen nicht nur aus, wer die Immobilie in der Vergangenheit besessen hat, sondern geben auch Auskunft über Alt- und Baulasten sowie über die Grundschulden. Im Bebauungsplan findest du hingegen Informationen darüber, welche Bauvorhaben in deiner Nachbarschaft geplant sind. Der Energieausweis gibt schließlich Auskunft darüber, mit welchen Energiekosten zu rechnen ist.

Fehlt noch das Hausgeld, das bei Wohnungen anfällt und nach dem du dich am besten schon beim ersten Besuch erkundigen solltest. Es wird monatlich gezahlt und dafür verwendet, die Neben- und Instandhaltungskosten der Eigentümergemeinschaft zu decken. Da es auf deine laufenden Kosten aufschlägt, solltest du es unbedingt mitbedenken, wenn du die Finanzierbarkeit durchrechnest.

8. Finanzierungsanfrage bei der Wunschbank stellen

Hast du dich für ein Kaufobjekt entschieden, wird es Zeit, die Finanzierung sicherzustellen. Auch wenn dir eine Bank bereits eine Einschätzung gegeben hat, wie viel sie dir in etwa zur Verfügung stellen würde, kommt es am Ende doch sehr genau auf das Kaufobjekt an, das darüber entscheidet, wie viel du finanziert bekommst.

Die Bank prüft die Adresse deines Wunschobjekts, lässt sich Grundbuchauszüge, Baubeschreibungen, Grundrisse, die Teilungserklärung und Weiteres zeigen und trifft basierend darauf eine Entscheidung, wie viel das Grundstück aus ihrer Sicht wert ist und wie viel sie davon finanzieren möchte. Hier kann es geschehen, dass die Bank auf zusätzliches Eigenkapital besteht oder den in Aussicht gestellten Zins noch einmal anpasst.

Bist du mit den angebotenen Konditionen einverstanden, steht der Ausfertigung des Kreditvertrags nichts mehr im Weg.

9. Notartermin vereinbaren

Hat die Bank dir den Kreditvertrag geschickt und hast du ihn unterschrieben, wird es dringend Zeit, einen Notartermin zu vereinbaren. Baufinanzierung und Notartermin sollten gut aufeinander abgestimmt sein, denn nachdem der Kreditvertrag unterschrieben ist, bleiben dir noch zwei Wochen Widerrufsfrist, während der du von der Baufinanzierung noch zurücktreten kannst. In diesem Zeitfenster sollte der Notartermin liegen. Es kommt zwar nur selten vor, aber manchmal geschieht es, dass die Verkäufer kurzfristig vom Kauf zurücktreten oder der Kauf aus anderen Gründen nicht zustandekommt. In diesem Fall solltest du unbedingt noch die Möglichkeit haben, vom Kreditvertrag zurücktreten zu können, da andernfalls, nach Ablauf der Frist, die volle Vorfälligkeitsentschädigung anfällt.

Als Käufer hast du das Recht, den Notar auszuwählen – allerdings musst du ihn auch bezahlen. Der Notar setzt den Kaufvertrag auf, den du am besten schon vorm Termin einmal gründlich durchlesen solltest. Das ist nicht immer leicht zu verstehen (Juristendeutsch), weswegen du vor und während des Termins unbedingt die Gelegenheit nutzen solltest, offene Fragen zu stellen und unklare Passagen klären zu lassen.

Sind die Unterschriften schließlich unter dem Vertrag, ist der Kaufprozess so gut wie abgeschlossen. Der Notar lässt für dich eine Vormerkung im Grundbuch machen, die sogenannte Auflassung, mit der du bereits als neuer Besitzer im Grundbuch vermerkt wirst – das schützt dich davor, dass der Verkäufer das Grundstück zwischenzeitlich noch jemand anderem verkauft. Ist der im Notarvertrag festgelegte Übergabetermin schließlich gekommen, geht die Immobilie oder das Grundstück in deinen Besitz über.

10. Den neuen Besitz gut absichern

Damit du am neuen Eigentum auch lange deine Freude hast, solltest du bereits mit Unterzeichnen des Kaufvertrags an die Absicherung deines neuen Besitzes denken. Das beginnt mit einer Risikolebensversicherung, die deinen Partner oder deine Partnerin nicht mit den Kosten allein lässt, sollte dir etwas zustoßen, und setzt sich mit einer Berufsunfähigkeitsversicherung fort, aus der du im Fall einer vorübergehenden oder permanenten Berufsunfähigkeit die Tilgungsrate bezahlen können solltest.

Und auch die Immobilie selbst will gegen Schäden aller Art versichert sein: Eine Wohngebäudeversicherung schützt dich vor Schäden am Haus wie sie durch Feuer, Blitzschlag, Sturm und Wasser entstehen können. Aber Vorsicht: Überschwemmungen, wie sie in Flussgebieten bei Starkregen auftreten können, Erdrutsche oder Schlammlawinen sind hier meistens noch nicht abgedeckt. Dafür braucht es als Zusatzversicherung eine Elementarschadenversicherung. Auch deinen Hausrat solltest du mit einer Hausratversicherung entsprechend schützen.

Ebenfalls ist es wichtig, den Leistungsumfang der Haftpflichtversicherung nochmals dahingehend zu überprüft, ob er auch für mögliche Haftungen eines Immobilieneigentümers geeignet ist. Ein klassisches Beispiel hierfür ist der auf einem vereisten Gehweg ausrutschende Fußgänger, für dessen Schaden der Eigentümer der angrenzenden Immobilie haftbar gemacht werden kann.

1 Hinweis zur Studie: Die verwendeten Daten beruhen auf einer Online-Umfrage der YouGov Deutschland GmbH, an der 1005 Personen zwischen dem 31.03. und 05.04.2021 teilnahmen. Die Ergebnisse wurden gewichtet und sind repräsentativ für die deutsche Bevölkerung ab 18 Jahren.“