Wie gut sind Pflegerenten?

Der Versicherungsanalyst Franke und Bornberg hat die Pflegerentenversicherungen verschiedener Anbieter unter die Lupe genommen und auf Basis von Tarifen und Leistungen ein Rating erstellt. Das Ergebnis sei zufriedenstellend. Dennoch sehen die Analysten auch Luft für Verbesserungen. Das Thema ist wichtig, denn steigende Lebenserwartung und eine alternde Gesellschaft führen zu immer mehr Pflegebedürftigen. Zählte das statistische Bundesamt 2009 noch 2,34 Millionen Pflegebedürftige, hat sich diese Zahl im Vergleich dazu binnen 10 Jahren fast verdoppelt auf 4,13 Millionen Menschen 2019. Bis 2030 wird mit 5,1 Millionen Pflegebedürftigen gerechnet.

Gesetzliche Vorsorgesysteme unter Druck

Die gesetzliche Pflegeversicherung, die schon heute nur eine Grundversorgung bietet und auf Zuzahlungen setzt, gerät durch diese Entwicklung weiter unter Druck. Denn auch die Leistungen der gesetzliche Pflegeversicherung sind umlagefinanziert. Die Gesunden finanzieren mit ihren Beiträgen die Pflege der anderen. Steigt die Lebenserwartung einerseits und kommen durch den demographischen Wandel andererseits nicht mehr genügend Jüngere nach, gerät das System aus Leistungszahlenden und Leistungsempfangenden aus der Balance. In der Folge müssen wie in der gesetzlichen Krankenversicherung entweder Beiträge hoch gesetzt oder Leistungen gekürzt werden. Wer dem Alter sorgenfrei entgegenblicken und den Verwandten nicht zur Last fallen will, sollte deshalb frühzeitig an den Abschluss einer Pflegezusatzversicherung wie beispielsweise einer Pflegerentenversicherung denken.

Wie gut sind Pflegerenten?

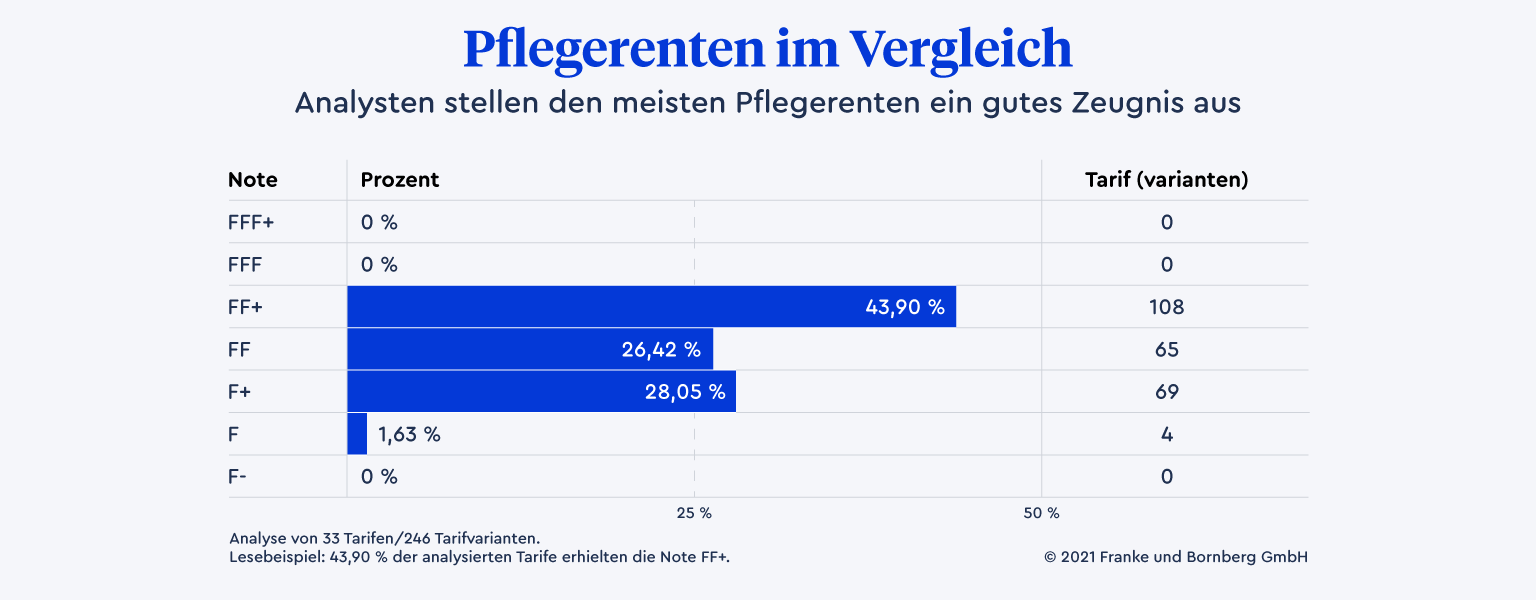

Der Versicherungsanalyst Franke und Bornberg hat einen Vergleich aus insgesamt 33 Tarifen mit 246 Tarifvarianten von den insgesamt sechs im Markt vertretenen Anbietern Allianz, Ideal, Swiss Life, Volkswohl Bund, WWK und Zurich durchgeführt. Zugrundegelegt wurden 49 Wertungskriterien, zu denen Versicherungsbedingungen, verbindliche Verbraucherinformationen, Antragsformulare, der Versicherungsschein und gegebenenfalls Geschäftsberichte gehörten. Im Vordergrund stand die Verbraucherfreundlichkeit. So wurden Pflegerenten als gut befunden, die die Pflegebedürftigkeit nicht nur auf Basis des Pflegegrades feststellten, sondern auch anhand sogenannter ADL-Kriterien (Aktivitäten des täglichen Lebens). Negativ schnitten beim Vergleich hingegen eingeschränkte Geltungsbereiche und unübliche Ausschlüsse ab.

Dank CLARK musst du dir darüber keine Gedanken machen

Überlass die Auswertung des Ratings anderen! Die Expertinnen und Experten bei CLARK schlagen dir nach einem kostenlosen und unverbindlichen Gespräch mit dir den Tarif vor, der am besten zu dir und deiner individuellen Lebenssituation passt.

Das Ergebnis: ein guter Durchschnitt. Keine der angebotenen Pflegerentenversicherungen erreichte die beste der sieben vergebenen Noten FFF+ (Schulnote 0,5). Das sei aber auch normal für ein Erstrating, so die Analysten, die hoffen, dass ihr Rating Ansporn zu Produktverbesserung gebe. Auch die Note 0,6 – 1,5 (FFF) wurde nicht vergeben, ebensowenig die Note 6 (F-). Die große Mehrheit der Pflegerententarife (43,9 %) sei zufriedenstellend – Note 1,6 – 2,5 (FF+), 26,42 % erreichten die Note 2,6 – 3,5 (FF), 28,05 % die Note F+ (3,6 – 4,5) und 1,63 % die Note F (4,6 – 5,5). Am besten schnitten die Tarife des Versicherers Swiss Life ab, die als einzige die Note FF+ und damit das beste Rating erreichten. Dahinter folgen Tarife der anderen verglichenen Versicherer.

Was ist eine Pflegerentenversicherung?

Die Pflegerentenversicherung ist keine reine Risikoabsicherung, sondern eine kapitalgedeckte Vorsorgeversicherung ähnlich einer privaten Altersvorsorge. Während die private Altersvorsorge ab einem festgelegten Lebensalter ausgezahlt wird, kommt die Pflegerentenversicherung erst zur Auszahlung, wenn auch eine Pflegebedürftigkeit eintritt. Im Fall der Pflegebedürftigkeit wird dann eine monatliche Rente ausgezahlt, deren Leistung abhängig vom Pflegegrad ist. Die Höhe je Pflegegrad wird bei Abschluss vereinbart. Die Auszahlung erfolgt unabhängig davon, wer pflegt. Die Leistung wird also auch dann gezahlt, wenn Angehörige die Pflege übernehmen.

Von der Pflegetagegeldversicherung unterscheidet sie sich dadurch, dass erstere eine reine Risikovorsorge ist. Kommt es zur Pflegebedürftigkeit, zahlt die Pflegetagegeldversicherung einen festen Tagessatz aus, dessen Höhe an den Pflegegrad geknüpft ist und frei verwendet werden kann. Tritt der Fall nicht ein, sind die eingezahlten Beiträge verloren.

Das Kapital der Pflegerentenversicherung wird hingegen im Fall, dass die versicherte Person versterben sollte, ohne die Pflegerente in Anspruch genommen zu haben, an die Angehörigen ausgezahlt. Auch eine Kündigung der Pflegerentenversicherung und eine Erstattung des Rückkaufswerts ist möglich. Dieser ansparende Charakter hat jedoch auch Auswirkungen auf die Tarife, welche höher sind als bei der Pflegetagegeldversicherung.

Fazit

Eine immer höhere Lebenserwartung lässt die Anzahl der Pflegebedürftigen sukzessive steigen. Es ist daher von Vorteil, wenn man sich rechtzeitig mit dem Gedanken auseinandersetzt, dass man auch selbst einmal auf Pflege angewiesen sein könnte. Während im Bereich der Krankenversicherung längst ein Bewusstsein vorhanden ist, dass die gesetzliche Versicherung nur eine Grundversorgung darstellt und für viele Leistungen Zuzahlungen oder Zusatzversicherungen notwendig sind, gibt es dieses Bewusstsein für die gesetzliche Pflegeversicherung noch nicht. Das ist auch einfach erklärt: Während wir die Grenzen der gesetzlichen Krankenversicherung bei jedem Arztbesuch aufgezeigt bekommen, sind wir erst dann auf Pflege angewiesen, wenn es für den Abschluss einer Vorsorgeversicherung zu spät ist.

Aber nicht nur können Vorerkrankungen einen späteren Absicherungswunsch zunichtemachen, auch hängt die Höhe des monatlichen Beitrags vom Eintrittsalter wie auch vom individuellen Gesundheitszustand ab. Da jüngere Versicherte sowohl eine längere Laufzeit versprechen als auch in der Regel weniger Vorerkrankungen aufweisen, sind Tarife umso günstiger, je früher sie abgeschlossen werden.

Darum ist es von Vorteil, sich frühzeitig mit dem Thema Pflegeversicherung zu beschäftigen und eine Pflegezusatzversicherung abzuschließen. Neben der von Franke und Bornberg bewerteten Pflegerentenversicherung kommen hierfür auch Pflegetagegeldversicherungen oder Pflegekostenversicherungen in Frage. Die Versicherungsexpert:innen von CLARK bieten hierzu kostenlose und unverbindliche Beratungen an.